- Analiza de tip „due diligence” este unul dintre cei mai importanți pași într-o tranzacție

- Numărul inspecțiilor fiscale a înregistrat un trend ascendent în ultimii ani

- Litigiile aflate în curs de desfășurare, împreună cu eligibilitatea facilităților fiscale și perioadele deschise pentru inspecții sunt printre cele mai frecvente arii fiscale de evaluat în cadrul unei tranzacții

În ciuda îngrijorărilor legate de pandemia de COVID-19, de nivelul inflaţiei și de creșterea prețurilor la energie, anul 2021 a înregistrat tranzacții semnificative în Europa Centrală și de Est (ECE). Așa cum am menționat și într-un articol recent referitor la maturitatea pieței de M&A, în anul 2021 au fost comunicate 49 de tranzacții1 în rândul companiilor românești, ceea ce înseamnă o creștere de 17% față de anul precedent. Astfel, remarcăm faptul că, după doi ani de când economia globală a fost afectată, interesul investitorilor strategici și al fondurilor de investiții rămâne relevant și la nivel local.

Din perspectiva industriei, anul trecut a fost unul foarte activ pentru companiile din energie (7 tranzacții), companiile de software (7 tranzacții) și companiile de servicii financiare (5 tranzacții), sectorul energiei beneficiind și el de cea mai mare tranzacție a anului (concesiune Neptun Deep Block).

Nu știm încă ce vești ne va aduce anul 2022, însă ceea ce știm sigur este faptul că investitorii sau companiile financiare care plănuiesc tranzacții pentru acest an, trebuie să ia în considerare mai multe aspecte fiscale, indiferent de modalitatea în care tranzacția se dorește a fi efectuată sau stadiul în care aceasta se află. Astfel, un diagnostic fiscal (analiză de tip „due diligence”), efectuat înainte de semnarea tranzacției, este mai mult decât recomandat. Acest tip de analiză facilitează procesul decizional privind investiția și, totodată, îi asigură celui din urmă o protecție viitoare împotriva riscurilor potențiale identificate.

În continuare, vom analiza implicațiile rezultate dintr-o tranzacție sub forma achiziției de acțiuni (sintagma „achiziție de acțiuni” face referire și la achiziția de părți sociale).

„În primul rând, considerăm important ca investitorul să știe cum a funcționat până la momentul achiziției societatea în care intenționează să investească, dintr-o perspectivă juridică, comercială, financiară, fiscală și de resurse umane. În al doilea rând, raportându-ne la aspectele fiscale, un exercițiu de diagnostic fiscal efectuat anterior tranzacției va aduce posibilitatea investitorului de a cunoaște starea fiscală a societății în care acesta investește (de exemplu, dacă a fost sau nu subiect al unor inspecții fiscale în perioada de prescripție), de a identifica zonele cu potențial risc fiscal, pentru ca în final, aceste zone să fie cuantificabile și ajustabile prin mecanismul de stabilire şi plată a prețului aferent tranzacţiei.”, a menționat Lucian Dumitru, Tax Director, Mazars România.

Importanța aspectelor de natură fiscală în procesul decizional

Având în vedere măsurile fiscale adoptate în contextul pandemiei de COVID-19 de către autoritățile române, menționăm că aspectele de această natură sunt cu atât mai stringente în stabilirea clauzelor fiscale din contractele de vânzare-cumpărare.

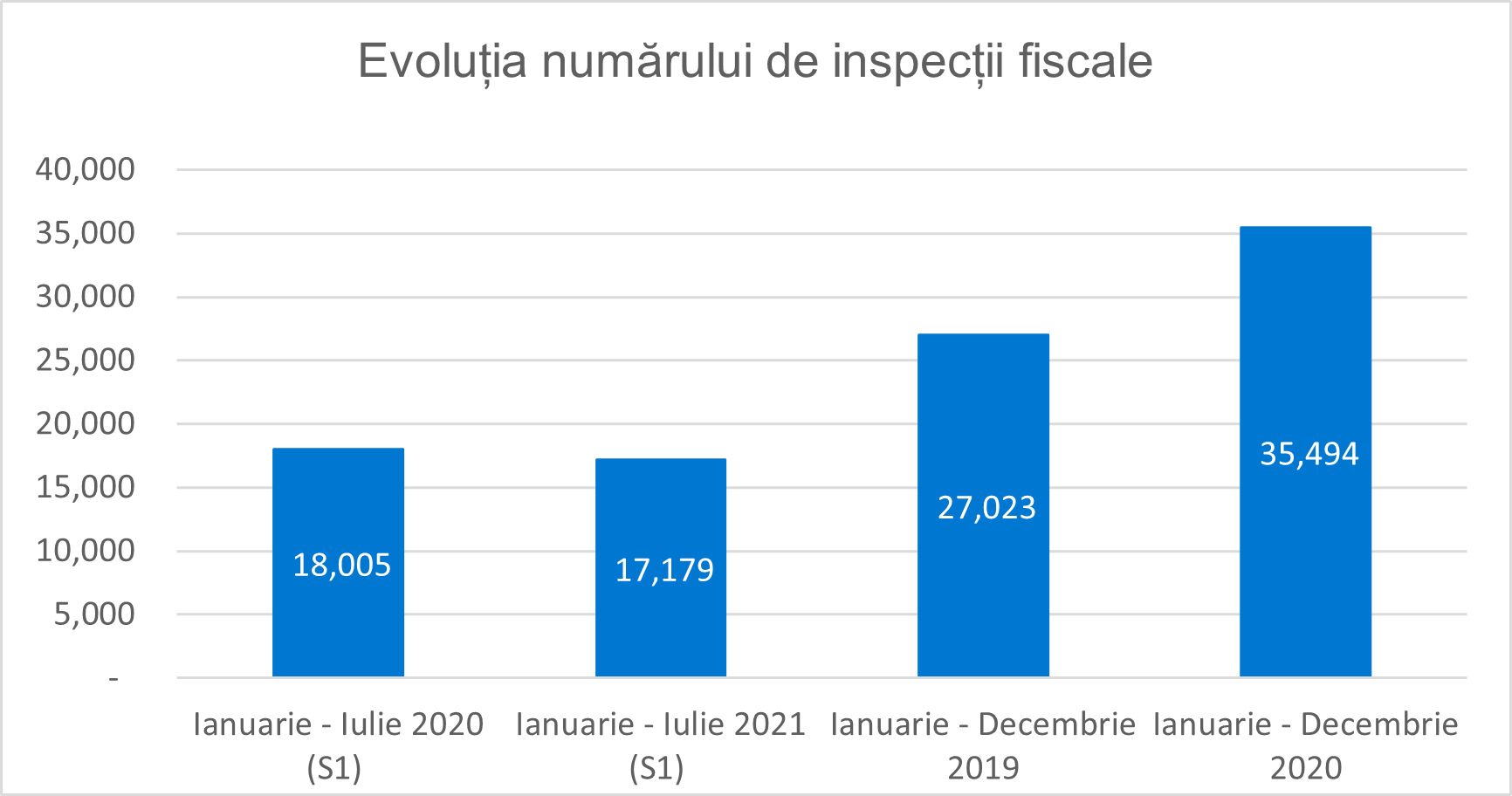

„Mai mult, conform rapoartelor anuale de performanță2 ale Agenției Naționale de Administrare Fiscală (ANAF), observăm un trend ascendent al numărului de inspecții fiscale, respectiv o creștere anuală de aproape 30% în anul 2020 față de anul 2019, în timp ce în primul semestru al anului 2021 observăm că numărul de inspecții fiscale a rămas stabil, raportându-ne la aceeași perioadă a anului 2020.”, a menționat Andreea Ignătescu, Tax Manager, Mazars România.

Sursa: Rapoarte de activitate ale ANAF disponibile pe website-ul propriu

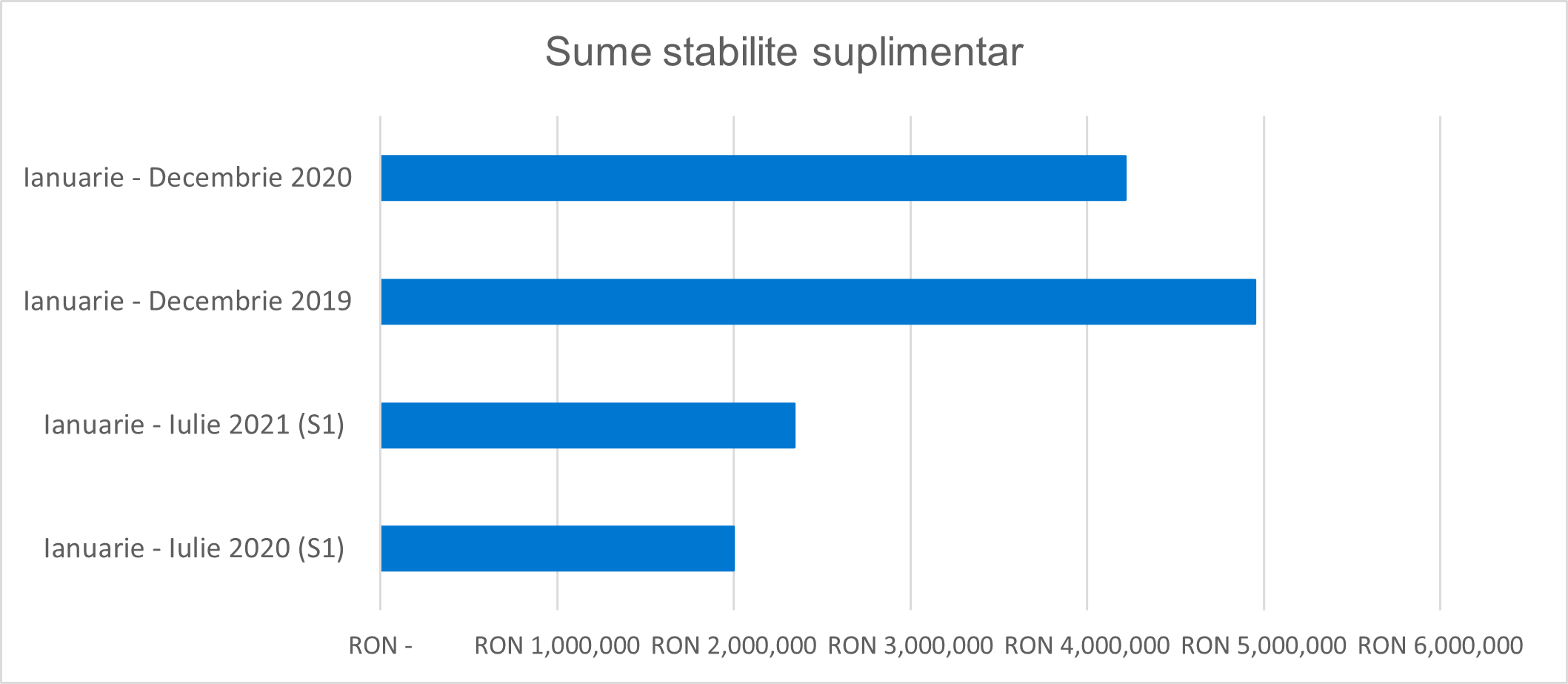

Totodată, observăm un trend ascendent al sumelor stabilite suplimentar în urma inspecțiilor fiscale derulate în primul semestru al 2021, comparativ cu aceeași perioadă a anului precedent (conform ultimelor date disponibile emise de Agenția Națională de Administrare Fiscală).

Sursa: Conform ultimelor date disponibile, emise de ANAF

Așadar, aceste trenduri susțin ideea că, premergător oricărei tranzacții de acest tip, riscurile fiscale trebuie cunoscute, iar o analiză de tip due diligence este importantă pentru gestionarea celor care provin din perioade trecute, preluate odată cu finalizarea tranzacţiei.

Principalele arii de interes fiscal și provocări în structurile de achiziție

Investitorii pot utiliza o serie de mecanisme care să asigure protecția acestora împotriva unor potențiale riscuri fiscale care se pot materializa în cadrul unei achiziții de acțiuni (“share deal”), precum negocierea unor clauze specifice, introducerea de garanții, cât și ajustarea prețului tranzacției.

Unele dintre cele mai des întâlnite riscuri fiscale în cadrul unei astfel de tranzacții sunt:

Perioadele deschise pentru inspecții fiscale – istoricul inspecțiilor și controalelor fiscale reprezintă un element ce trebuie atent analizat. O vizibilitate clară a perioadei deschisă inspecțiilor fiscale îi asigură investitorului protecție împotriva unor riscuri fiscale ce se pot materializa ulterior achiziției. Istoricul inspecțiilor fiscale trebuie analizat și dintr-o perspectivă a zonelor de risc semnalate de inspectori și gradul de conformare ulterioară a societății în care se investește față de constatările acestora. În lipsa unor măsuri de corecție și îndreptare a elementelor care au condus la aspectele identificate în cadrul unei inspecții finalizate, nu este exclus ca aceleași zone de risc să fie din nou obiectul unei inspecții fiscale viitoare.

Litigii fiscale în curs de desfășurare – zona disputelor și a litigiilor fiscale în derulare concomitent cu analiza de tip due diligence poate influența decizia investitorului de a încheia sau nu tranzacția. Ținând cont de complexitatea lor, procesul de soluționare se poate extinde pe o perioadă îndelungată de timp, implicit și ulterior finalizării tranzacției. În astfel de situații, este necesar ca investitorul să aibă în avans vizibilitate asupra aspectelor care fac obiectul litigiului, asupra riscurilor la care se expune odată cu preluarea societății în care investește, cât și gradul de materializare.

Eligibilitatea facilităților fiscale – aplicarea facilităților fiscale reprezintă frecvent o zonă atent analizată în cadrul inspecțiilor fiscale, având în vedere impactul fiscal pe care acestea îl pot avea. Printre cele mai comune facilități, amintim scutirea de impozit pe venit pentru activitățile IT, facilitățile pentru activitatea de cercetare dezvoltare, dar și scutirea de impozit pe profit pentru profitul reinvestit. De asemenea, facilitățile fiscale și beneficiile introduse în perioada pandemiei de COVID-19, precum: bonificațiile pentru plata impozitelor la termen, eșalonări și amânări la plată pentru obligațiile fiscale, indemnizații pentru șomajul tehnic pentru suspendările temporare a contractului de muncă în contextul COVID-19 și altele, devin tot mai relevante pentru inspectori. Lipsa conformității cu prevederile fiscale poate conduce, astfel, la pierderea eligibilității pentru aplicarea acestor facilități și implicit la potențiale impozite și taxe suplimentare ulterioare tranzacției.

Potențiale reclasificări în zona taxelor salariale – printre cele mai importante aspecte, amintim: analiza activităților desfășurate de persoane fizice independente în beneficiul societății în care se investește (sub riscul reîncadrării activităților din independente în dependente, fapt care poate genera obligații suplimentare de plată în zona impozitului pe veniturile din salarii și contribuțiilor sociale), investigarea noilor modele de lucru pentru angajați (fie hibrid, fie sub trecerea de la statutul de angajat la activitate independentă sau înființarea unei societăți etc.). Aceste cazuri au frecvență sporită în funcție de industrie, cu precădere identificabile în zona prestării de servicii IT, prestarea de servicii în domeniul medical/ clinic.

„Menționăm faptul că, dincolo de îndeplinirea cerințelor de formă, autoritățile fiscale acordă o atenție sporită substanței tranzacției și a modului în care astfel de persoane își desfășoară efectiv activitatea pentru societatea în care se investește. De asemenea, conform prevederilor legale, autoritățile fiscale pot reîncadra astfel de tranzacții, astfel încât acestea să reflecte conținutul economic, cel din urmă prevalând în fața aspectelor de natură formală.”, a menționat Elena Dima, Tax Senior Consultant, Mazars România.

Tranzacțiile cu părțile afiliate, din punct de vedere al documentării prețului pieței, continuă să fie în permanență sub analiza autorităților fiscale. În anul 2020, potrivit aceluiași raport de performanță întocmit de autoritățile fiscale, obligațiile fiscale suplimentare stabilite în urma inspecțiilor efectuate asupra prețurilor de transfer aproape s-au dublat comparativ cu anul 2019. Dificultățile se pot traduce în costuri și eforturi semnificative, ulterioare procesului de achiziție, în situația în care societatea în care se investește nu dispune de o documentație completă și conformă cu legislația fiscală locală. Mai mult, pot exista dificultăți practice în accesarea sau obținerea de către investitor a informațiilor din perioade anterioare tranzacției, fapt care îngreunează procesul de întocmire a documentației menționate. În baza acestor considerente, recomandarea este ca procesul de întocmire a documentației de prețuri de transfer pentru perioadele anterioare tranzacției să rămână în sarcina vânzătorului. Alternativ, o astfel de atribuție a vânzătorului ar putea fi inclusă specific sub forma unei clauze distincte în contractul de vânzare, în vederea realizării sale ulterior finalizării tranzacției.

Deductibilitatea cheltuielilor cu serviciile și modul lor de documentare rămâne constant o zonă de interes pentru inspectorii fiscali, în special pentru achizițiile de servicii de la entități afiliate din același grup. Similar cu documentarea prețurilor de transfer, procesul de obținere a documentelor justificative pentru achizițiile de servicii, pentru perioade anterioare încheierii tranzacției, poate fi la fel de laborios și implică resurse suplimentare din partea investitorului. Prin urmare, recomandarea este furnizarea lor în avans de către vânzător, ca parte a tranzacției, în vederea asigurării unui confort pentru un potențial risc în zona deductibilității acestor cheltuieli (din prisma impozitului pe profit, dar și a taxei pe valoarea adăugată aferentă).

De asemenea, numeroase alte arii fiscale pot prezenta un interes crescut pentru autoritățile fiscale, în funcție de specificul activității și sectorul în care activează societatea în care se investește. Prin urmare, identificarea prealabilă a acestor aspecte, alături de cuantificarea și negocierea lor în prețul tranzacției, este recomandat să nu lipsească din procesul investițional al cumpărătorului.

Indiferent de dimensiunea societății în care se investește sau industria în care își desfășoară activitatea, aspectele fiscale și modul în care sunt adresate în contextul tranzacției vor constitui frecvent elemente de interes, cu un impact semnificativ asupra condiţiilor şi preţului tranzacţiei, respectiv a riscurilor fiscale moştenite.

1. *conform studiului Inbound M&A report 2021/2022, realizat de Mergermarket și Mazars.

2. https://www.anaf.ro/anaf/internet/ANAF/despre_anaf/strategii_anaf/rapoarte_studii