de Christopher Dembik, Director Analiză Macro, Saxo Bank

Un pericol poate ascunde un altul

· Principala amenințare pentru acest final de an are legătură cu Italia care s-ar putea afunda din nou în instabilitate politică după ce primul ministru Renzi a pierdut referendumul constituțional de ieri, 4 decembrie;

· În ciuda a ceea ce se spune peste tot, victoria lui Donald Trump nu constituie o breșă fundamentală, cel puțin pentru piețele financiare. Rezerva Federală nu are niciun motiv să amâne creșterea prognozată a dobânzilor din decembrie;

· Luna decembrie este, de asemenea, cel mai bun moment al anului pentru distribuirea punctelor bune și a celor rele. Încercările Japoniei de a ieși din cercul economic vicios nu au avut succes. Aceasta este principalul perdant din 2017. Polonia a făcut un pas greșit prin deciderea scăderii vârstei de pensionare, o măsură ce nu e bugetată și va duce inevitabil la o impozitare mai mare. În final, Egiptul a învățat o lecție: o economie slabă are nevoie de o valută slabă. Acum se mișcă în direcția corectă.

Europa de Vest: coșmarul italian

În viitorul apropiat, problema reală pentru investitori nu este legată de teama de recesiune din Statele Unite, ci mai degrabă de revenirea unui risc politic în Italia. Prima săptămână din decembrie comportă un mare risc pentru această țară și pentru Europa. Cu adevărat, au loc în același timp două evenimente care vor crește volatilitatea în piață: referendumul constituțional de pe 4 decembrie și recapitalizarea complicată a lui Monte Paschi ce ar putea reînvia preocupările legate de sectorul bancar european, odată referendumul eșuat.

La mijlocul lunii noiembrie, prim ministrul Renzi a primit susținerea neașteptată a Bruxelles-ului. Într-adevăr, Italia, despre care se estimează că nu-și va atinge țintele de deficit pentru acest an și pentru 2017, este probabil marele beneficiar al schimbării opiniei BCE cu privire la stimulentele financiare. Totuși, acest lucru nu a fots îndeajuns pentru ca Partidul Democrat să câștige referendumul, din cauza populismului în creștere și sentimentului anti-sistem din toată Europa, mai ales în Italia.

Acum, că primul ministru Renzi a fost obligat să își dea demisia, ne așteptăm ca spread-urile pentru Italia să crească cu câteva zeci de puncte de bază, iar ratingul Italiei să fie plasat în perspectiva negativă (în prezent se află la BBB- cu o perspectivă stabilă din partea S&P). Însă riscul unei contaminări semnificative la alte țări europene este destul de limitat din trei motive principale:

1) Valoarea creditelor neperformante din sectorul bancar italian se ridică la aproximativ 400 de miliarde de euro, dar s-a stabilizat în ultimele luni, ceea ce este un semnal pozitiv. Din acest total, doar 10% reprezintă un risc imediat real. Mai mult, o parte semnificativă din creditele neperformante este legată de foarte prostul obicei al sectorului public italian de a întârzia sistematic plățile către furnizori;

2) În cazul unei contaminări europene din cauza declinului politic și bancar din Italia, BCE încă mai are muniție pentru a interveni. Banca centrală fie poate decide să lanseze o operațiune TLTRO țintită pentru a ajuta sectorul financiar italian, fie să activeze programul OMT în cel mai rău caz;

3) În ultimii câțiva ani, principalul motiv ce explică reținerea în a cumpăra acțiuni bancare europene a fost legat de dobânzile scăzute. Acum că randamentele obligațiunilor suverane sunt în creștere din cauza prognozelor de inflație crescută, investitorii au un bun motiv de a cumpăra acțiuni bancare. Această nouă argumentație îi face cu siguranță mai reținuți față de riscurile italiene decât acum câteva luni.

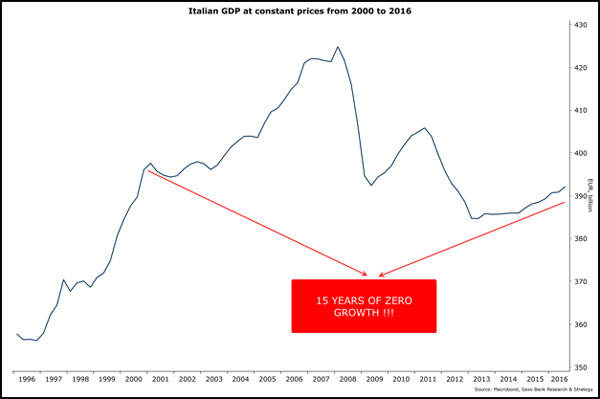

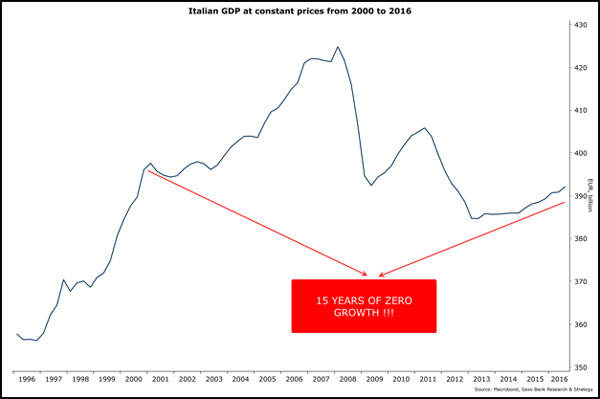

De fapt, problema băncilor italiene este doar copacul care ascunde pădurea. Într-adevăr, Italia a vegetat pur și simplu timp de peste douăzeci de ani. În ciuda susținerii populare de care primul ministru Renzi s-a bucurat atunci când și-a început mandatul, acesta nu a reușit să inverseze tendința economică de scădere, care a alimentat populismul. O singură cifră arată amploarea eșecului economic tragic al Italiei: la preț constant, PIB-ul țării nu a crescut o iotă în ultimii cincisprezece ani. 15 ani de zero creștere! Problemele sectorului bancar vor fi rezolvate, nicio îndoială, dar vor reapărea mai devreme sau mai târziu dacă țara nu reușește să aibă o creștere mai mare.

Perspectiva globală: victoria lui Trump nu constituie o breșă fundamentală

Întrebarea pe care și-o pun mulți investitori este dacă victoria lui Donald Trump constituie o adevărată breșă din punctul de vedere al piețelor financiare. Până acum, răspunsul este NU. Nimeni nu poate ști măsurile exacte pe care președintele ales le va implementa în momentul în care va începe mandatul; nici chiar el însuși. Totuși, pentru a-și realiza programul ambițios de redresare de inspirație keynesiană (500 de miliarde de dolari pentru infrastructură), va trebui să emită o datorie publică mai mare pentru a o finanța.

În aceste circumstanțe, Donald Trump va fi nevoit cu siguranță să-și încalce promisiunea de a crește tarifele împotriva Chinei pentru că țara, care este principalul deținător al obligațiunilor de trezorerie americane (1157 miliarde de dolari SUA deținuți în septembrie trecut), ar putea decide să-și reducă achizițiile în cazul unor măsuri comerciale ostile din partea guvernului SUA. Nivelul înalt al datoriei publice a Statelor Unite face ca țara să fie foarte dependentă de bunăvoința investitorilor străini. Așadar, implementarea măsurilor protecționiste la nivel extins este imposibilă.

Cel mai credibil scenariu constă în creșterea tarifelor pentru anumite produse, ceea ce ar satisface electoratul lui Donald Trump și are avantajul evitării unui război comercial cu Asia. Renegocierea tratatelor comerciale, cum e NAFTA, ar putea fi, de asemenea, o opțiune, dar Statele Unite și-ar asuma riscul de a deschide cutia Pandorei pentru că ei nu sunt singurii care au revendicări comerciale, în această situație sunt și Mexicul și Canada.

Efectul Trump în piețele financiare s-a disipat rapid, așa cum era de așteptat. În mod interesant, se pare că Italia și Spania sunt mai vulnerabile la populism decât alte țări din vestul Europei. După victoria lui Trump, randamentul obligațiunilor italiene pe 10 ani a crescut cu 35 de puncte de bază, iar randamentul obligațiunilor spaniole cu 27 de puncte de bază, înainte de a scădea ușor ulterior. Acesta este un avertisment serios pentru aceste două țări, căci riscul politic rămâne foarte mare în Europa în lunile ce urmează datorită referendumului din Italia, alegerilor prezidențiale din Austria, care vor avea loc tot pe 4 decembrie, și alegerilor generale din Olanda în martie 2017 care ar putea duce la o creștere a PVV-ului lui Geert Wilders.

În ce privește condițiile financiare, acestea nu s-au schimbat fundamental în Statele Unite după 9 noiembrie. NFCI (National Financial Conditions Index – Indicele Condițiilor Financiare Naționale) și ANFCI (Adjusted National Financial Conditions Index – Indicele Ajustat al Condițiilor Financiare Naționale), care este considerat de obicei ca fiind mai de încredere, sunt în continuare sub nivelurile din decembrie 2015 atunci când Fed a crescut ratele cu 25 de puncte de bază.

Adevăratul efect Trump, dincolo de aprecierea superficială și temporară a indicilor bursieri globali, este că a stimulat așteptările de inflație ale investitorilor. Piața pariază că politica fiscală expansionistă a lui Donald Trump, protecționismul comercial și restricțiile legate de imigrație pe piața muncii vor crește substanțial inflație pe parcursul mandatului său. Drept consecință, rata de inflație în echilibru din Statele Unite a crescut semnificativ în ultimele săptămâni pentru a ajunge la 1,97% la 3 ani și 2% la 5 ani. Contractele forwards pentru inflația pe cinci ani reconfirmă această tendință de vreme ce au crescut de la 2,14% la începutul lui noiembrie la 2,46% în prezent.

S-ar putea argumenta faptul că efectul Trump asupra inflației cel mai probabil nu va avea niciun rezultat. Totuși, nu ar trebui să uităm că tendința de bază ce explică majoritatea creșterilor în cazul așteptărilor legate de inflație este, de fapt, legată de prețuri mai mari ale mărfurilor la nivel global (+0,58% în octombrie 2016 în comparație cu octombrie 2015) și ieșirea lentă a Chinei din deflație (PPI la +1,2% în octombrie y/y).

Statele Unite: traseul este stabilit pentru Fed

Victoria lui Donald Trump nu va schimba cu adevărat mare lucru în politica monetară a SUA. Fed-ul are o fereastră de oportunitate până în februarie 2018, perioadă ce corespunde cu finalul de mandat al lui Janet Yellen, pentru a continua creșterea dobânzilor. Sunt zero șanse ca ea să fie înlocuită înaintea acestui termen limită. Președintele SUA poate invoca doar două clauze legale pentru a înlocui un membru al FOMC.

Primul constă în invocarea unei „abateri grave”. Totuși, deși acest termen legal este supus interpretării, nu există nimic care să sugereze că Janet Yellen ar fi comis o asemenea infracțiune. A doua pârghie pe care o poate folosi Donald Trump este de a o păstra pe Yellen ca Președinte al Consiliului de Guvernatori, însă de a-i reduce spațiul de manevră. Pentru aceasta, trebuie amendat statutul băncii centrale, ceea ce necesită o majoritate simplă în Congres și aprobare prezidențială. Cu toate acestea, este destul de puțin probabil ca o asemenea decizie să obțină susținerea Partidului Republican.

Așadar, procesul de normalizare a politicii monetare a SUA nu va fi, probabil, influențat de schimbarea politică de la Washington. Creșterea dobânzilor în decembrie (ce ar putea atinge un maximum de 25 de puncte de bază) ar putea să fie un non-eveniment pentru că a fost deja evaluat în piață, mai ales în Indicele Dolarului care a crescut cu aproape 4% din noiembrie. Toate datele (inclusiv regula lui Taylor și așteptările investitorilor) confirmă că Fed va crește dobânzile la următoarea sa ședință. Regula lui Taylor (care a fost un instrument foarte util pentru Fed încă de la începutul anilor 1990) indică faptul că media ponderată a ratei dobânzii ar trebui să fie puțin peste 2% la finalul mandatului lui Janet Yellen.

Totuși, acest nivel teoretic este insuficient pentru a face față încetinirii economice inevitabile din Statele Unite. Cei mai recenți indicatori confirmă faptul că economia este sănătoasă, dar se apropie de finalul ciclului economic. Vânzările cu amănuntul sunt în creștere în cea mai mare parte în ultimii doi ani, dar vânzările din magazine continuă să scadă. În plus, indicele Empire State Manufacturing și-a revenit puternic, dar indicatorii de ocupare a forței de muncă sunt mai negativi și optimismul este în declin. De la ultimul declin economic au trecut 35 de trimestre. Cu excepția unui noi record de longevitate (40 de trimestre în era de aur a lui Clinton), Statele Unite se vor confrunta cu o nouă recesiune pe parcursul președinției lui Trump. Programul economic keynesian al președintelui ales ar putea fi de mare ajutor pentru a stimula economia atunci când va fi cel mai necesar, mai ales dacă Fed nu are îndeajuns spațiu pentru a scădea rata dobânzii și să calmeze investitorii.

APAC: Pariul pierdut al Japoniei

Celălalt perdant al acestui an, cu mult înaintea Italiei, este Japonia. Inventivitatea Japoniei în domeniul politicii monetare și noul plan de stimulente al guvernului dezvăluit în august nu va da roada (din nou). De la începutul anului, principalele active japoneze evoluează în roșu: USDJPY -9%, Nikkei -6%, Topix -8%, randamentului obligațiunilor pe 2 ani -0,1%, randamentul obligațiunilor pe 10 ani -0.2% și randamentul obligațiunilor pe 30 de ani -0.7%. Aceasta este dovada că investitorii nu cred în capacitatea Japoniei de a ieși permanent din deflație.

Mai mult, faptul că banca centrală a amânat atingerea țintei de inflație după aprilie 2018, ce corespunde cu finalul mandatului lui Haruhiko Kuroda, reprezintă mărturisirea eșecului. Inflația este aici, dar nu este auto-susținută pentru că nu afectează întreaga economie. Majoritatea companiilor mari au contribuit la creșterea salariilor în ultimii ani (creștere medie de 2.14% anul acesta versus 2.38% un an mai devreme; încetinirea actuală se datorează în principal unui JPY mai mare ceea ce a influențat profiturile).

Companiile mici și mijlocii nu au jucat acest joc pentru că nu au fost lăsate. Companiile mari au căzut de acord să crească salariile, dar au căutat să-și restabilească marjele prin forțarea furnizorilor de a menține prețurile foarte jos, împiedicând astfel orice creștere semnificativă a salariilor la nivelul lor. Problema Japoniei nu este economică, este politică. Primul ministru Abe trebuie să profite de susținerea în totalitate din partea partidului său pentru a forța keiretsu să acceseze marile lor rezerve de numerar pentru a reduce presiunea pe IMM-uri și pentru a investi. Aceasta este cu siguranță una dintre cele câteva opțiuni rămase pentru a pune inflația pe calea cea bună.

CEE: pasul greșit al Poloniei

La finalul acestui an, Japonia și Italia nu sunt singurele țări ce se află într-o poziție nefavorabilă. Mult timp privită ca un model de dezvoltare economică, Polonia a făcut o greșeală ce s-ar putea să o coste. Decizia de a scădea vârsta de pensionare de la 67 la 65 pentru bărbați și 60 pentru femei este o măsură populară dar, în condițiile actuale, nu este bugetată și va duce inevitabil la o creștere a impozitelor. La rândul său, acest lucru ar putea scădea cheltuielile consumatorilor, ce reprezintă principalul facto de creștere, în timp ce sectorul construcțiilor a trecut printr-o încetinire masivă timp de câteva luni, iar investițiile sunt neobișnuit de scăzute datorită integrării lente a fondurilor europene.

Polonia, la fel ca majoritatea țărilor din ECE ce trec printr-o creștere mai lentă a PIB-ului, consideră că aceasta e o fază trecătoare. Nimic nu este mai puțin sigur. Într-adevăr. Toți indicatorii încrederii economice (cu excepția încrederii consumatorului) stagnează sau chiar scad ușor, așa cum e și încrederea industrială.

Economia se află în mijlocul unei decelerări și este posibil ca ținta de creștere a guvernului de 3,4% pentru acest an (în comparație cu un estimat anterior de 3,8%) este doar un deziderat. Creșterea PIB în jur de 3% anul acesta pare mult mai credibilă. În aceste condiții, creșterea ratei dobânzii prognozate de banca centrală poloneză nu va avea loc prea curând. Dacă încetinirea actuală continuă, după cum e posibil, Guvernatorul Glapinski poate fi chiar forțat să ia în considerare scăderea dobânzilor în 2017.

MENA: Egiptul a învățat lecția pe calea cea grea

În final, în regiunea MENA există o singură țară care o duce destul de bine la acest final de an și care pare că învață din trecut: Egiptul. Țara a decis să se raporteze valutar la USD la începutul lunii noiembrie, acest lucru ducând la o depreciere de aproximativ 100% a lirei egiptene pe piața oficială.

A fost o condiție cerută de FMI pentru a asigura linia de credit de 12 miliarde de USD din partea organizației internaționale. Pe termen scurt, asta înseamnă inflație mai mare (dat fiind că deja a crescut în urma devalorizării ce a avut loc în martie) și un risc mai mare de tulburări sociale. Totuși, acesta e răul cel mai mic. Țara nu avea altă opțiune. Costul economic al ancorării monedei a fost enorm de vreme ce a implicat menținerea unei politici monetare restrictive ce a limitat cererea agregată.

Fluctuația valutei egiptene va face posibilă repornirea cererii locale pe termen lung și dezvoltarea economiei cu condiția ca guvernul să implementeze, de asemenea, reforme prin reducerea barierelor comerciale și prin privatizarea companiilor publice care nu sunt nici eficiente, nici productive în sistemul actual. Egiptul pare să fi înțeles regula de bază a economiei: o țară cu instituții politice slabe și o economie slabă trebuie să aibă o monedă slabă. Banca centrală trebuie să evite să intervină în piața străină pentru a ridica lira. Prioritatea sa trebuie să fie, de acum, să mențină un curs de schimb stabil, în jur de 17 lire per dolar american.