de Ole Hansen, Head of Commodity Strategy / Saxo Bank

A fost o săptămână grea pentru aur, după ce SUA a întărit dolarul și a scos rănile metalului prețios la vedere. Petrolul, între timp, se uită peste umăr, căutându-și un nivel de sprijin după ce Libia a anunțat că s-ar putea să repună în funcțiune extracția din două mari zăcăminte.

Am trecut de jumătatea lui decembrie și încă nu am văzut “încetinirea” specifică acestei perioade. Un an “nebun” în termeni de evenimente și mișcări de piață pare să se închidă în același stil.

Un care ni l-a dat pe Donald Trump, un care a adus Brexitul, un posibil sfârșit al perioadei de 30 de ani de evoluție bullish a obigațiunilor americane, apariția speculatorilor chinezi pe mărfuri și o unitate rară în cadrul OPEC.

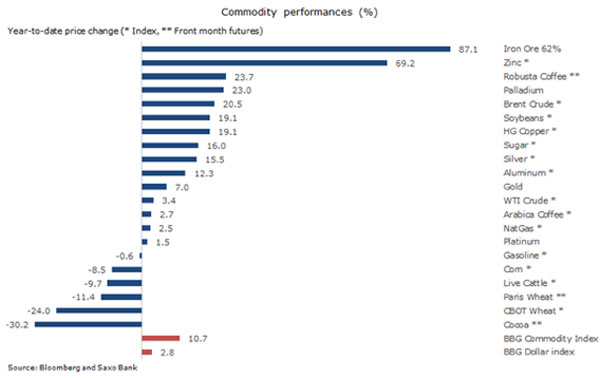

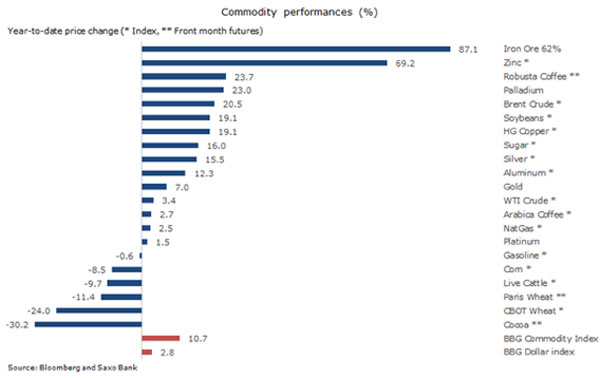

În zona mărfurilor, anul a început cu traderii de petrol uitându-se în prăpastie fără să-i vadă fundul, dar metalele prețioase au văzut luminița de la capătul tunelului, după 3 ani de vânzare. Cele industriale s-au luptat cu cererea: producția a crescut și a fost aproape mereu peste cerere.

Alegerile prezidențiale din SUA, acordul OPEC și creșterea dobânzii în SUA au schimbat trendul piețelor. Petrolul s-a stabilizat și pare să atingă un nou vârf anul viitor, atâta vreme cât producătorii se vor ține de cotele de producție reduse pe care le-au promis. Metalele industriale au crescut pe ideea că politica fiscală va susține creșterea și cererea, nu băncile centrale.

Zonele roșii arată performanța pieței după alegerile prezidențiale americane și acordul OPEC. Sectorul energetic s-a stabilizat în ultimele șase săptămâni, metalele industriale și-au dublat marja de profit, iar metalele prețioase au scăzut cu aproape 18%.

Lovitură sub centură

Metalele prețioase au suferit o adevărată lovitură sub centură din cauza creșterii profitului la obligațiuni, a nivelului record al pieței de acțiuni și a dolarului care a atins cel mai ridicat prag din ultimii 14 ani, comparat cu anumite valute.

FOMC a anunțat mult așteptata creștere de dobândă, a doua din acest ciclu. Asta a ajutat creșterea actuală a dolarului și a dus profitul pe obligațiuni la termen de 10 ani la cel mai ridicat nivel din ultimele 27 de luni. Posibilitatea unui calendar cu trei creșteri de dobândă a fost cea care a stat în spatele acestor mișcări, cu un trend mai agresiv decât era de așteptat.

Drept rezultat, metalele prețioase au pierdut din avânt, ducând aurul în cea de-a șasea săptămână de pierdere. Tonul mai agresiv de care vorbeam a redus așteptările la riscul de inflație, ceea ce a determinat profitul real (profit nominal minus inflație) să sară la 0.7%, față de o medie de 0.25% anul trecut. Creșterea profiturilor reale într-un context în care cresc și acțiunile, și dolarul, a mai șters din atractivitatea aurului ca investiție alternativă. Este o situație la care metalul prețios încearcă să se adapteze.

Din perspectiva tranzacționării, vedem o supracumpărare a dolarului, în timp ce obligațiunile sunt supravândute și, combinate, aceste trenduri ar putea aduce o anumită consolidare, cu suport la prețul aurului de 1,125$/uncie.

Aurul a intrat în cea mai dură luptă de găsire a unui prag de sprijin din ultima perioadă. Lucrurile s-au deteriorat după ce a trecut de 1,172$/uncie în jos. Dar, cu piața supravândută și în căutarea consolidării, am putea vedea metalul găsindu-și pragul la 1,125$/uncie.

E nevoie de o pauză din această coborâre vertiginoasă deasupra nivelului de 1,150$/uncie pentru a reconsolida sentimentul spre neutru și a opri trendul de vânzări short din ultimile săptămâni.

Sursa: Saxo Bank

Sursa: Saxo Bank

Petrolul tocmai ne-a livrat prima coborâre săptămânală din ultimele cinci. Creșterea după anunțul OPEC a durat mai puțin de 48 de ore, pentru că deja au apărut supraproducții din partea statelor nonmembre OPEC.

În raportul săptămânal privind evoluția țițeiului elaborat de AIE (Agenția Internațională a Energiei), producția SUA a “sărit” cu 99,000barili/zi, toată venind din producție de șist. Deși aceste cifre mai pot suferi modificări, ele arată totuși un trend. Creșterea producției americane și o supraaglomerare de sezon la Cushing – locul de livrare pentru contractele futures pe țiței WTI – au contribuit la o nouă presiune pusă pe prețul petrolului.

Raportul AIE arată că piața globală de petrol ar putea atinge un deficit de producție în primul semestru al lui 2017, asta dacă angajamentul de reducere a producției va fi respectat. Raportul lunar al OPEC, însă, este mai precaut, arată că piața ar putea intra în al doilea sememstru al anului viitor pe un trend de supraproducție.

Avem și veștile din Libia, potrivit cărora două dintre cele mai mari zăcăminte petrolifere din vestul țării și terminalul de export de acolo ar putea fi redeschise (au fost oprite în 2014). Zăcămintele Sharara și El-Feel au potențialul de a crește nivelul de producție al Libiei cu peste 400,000barili/zi. Dacă se întâmplă asta, va fi imposibil ca OPEC să atingă ținta de producție de 32.5milioane barili/zi în prima parte a lui 2016. Mai mult, va pune o presiune suplimentară pe Arabia Saudită de a-și reduce producția. Căderea prețului e provocată și de traderii speculativi care au acumulat un nivel record de poziții bullish după întâlnirea OPEC de la 30 noiembrie.

În săptămâna cu 6 decembrie, pozițiile bullish ale fondurilor hedge pe petrol WTI și Brent crescuseră cu 228 milioane de barili, la un nou nivel record de 728 de milioane de barili. Nu putem ignora riscul acestor poziții, odată încasat profitul. Chiar dacă piața nu se corectează într-o manieră majoră, am putea vedea o lichidare de poziții long.

Dolarul întărit crește și el riscul pozițiilor long. Deși corelarea dintre petrol și dolar fluctuează, nu putem ignora riscul suplimentar generat de o monedă americană mai puternică. După corecția de 38.2% din noiembrie, traderii se vor concentra pe ceea ce va face petrolul în jurul valorii de $54.60/baril. Aici se poate juca și cartea prețului pe termen scurt.

Sursa: Saxo Bank

Sursa: Saxo Bank