Dezvoltatorii imobiliari continuă extinderea portofoliilor de proiecte de retail din România, spații cu o suprafata de peste 500.000 de metri pătrați fiind anunțate pentru următorii 4 ani, 10 dintre proiectele planificate având mai mult de 10.000 metri pătrați fiecare, reiese din rapoartele Bucharest Retail Market si Romania Retail Regional Cities, lansate de Cushman & Wakefield Echinox.

La nivelul regiunilor, în zona Centru Vest sunt în construcție și în fază de planificare proiecte totalizând 270.000 metri pătrați, care se vor adăuga la stocul existent de 1,4 milioane de metri pătrați. Astfel, această zonă va rămâne cea mai dezvoltată din punct de vedere al spațiilor de retail moderne construite.

În zona de Est, care la finalul lunii martie cumula un stoc total de 610.000 metri pătrați, sunt planificate pentru dezvoltare spații noi de 137.000 metri pătrați, în timp ce în zona de sud, cu un stoc de 842.000 metri pătrați, proiectele anunțate totalizează 156.000 metri pătrați.

În prezent, Reșița, cu 73.000 de locuitori, este cel mai mare oraș din țară fără un proiect de retail modern. Există însă planuri pentru dezvoltarea de către Nhood a unui centru comercial de 35.000 de metri pătrați în următorii ani, parte a unui proiect de regenerare urbană. Giurgiu și Alexandria sunt două alte orașe importante fără niciun proiect modern de retail. Giurgiu va intra însă în acest an pe harta retailului modern, prin parcul de retail pe care Mitiska îl dezvoltă în oraș, pentru Alexandria însă neexistând încă în plan vreun astfel de proiect.

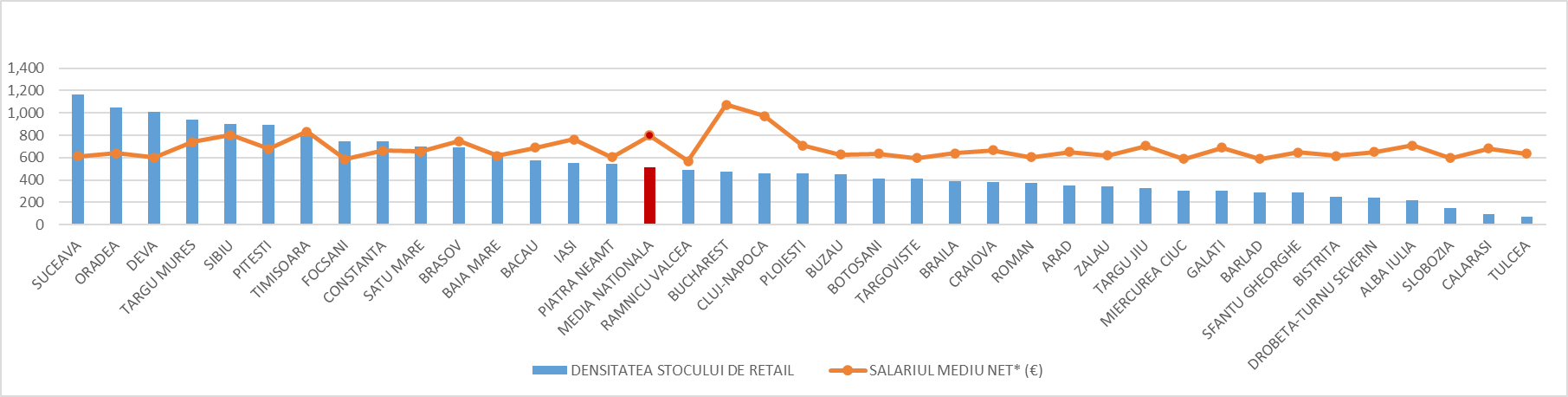

Trei orașe din țară au o densitate de spații comerciale de peste 1.000 metri pătrați/1.000 locuitori, respectiv Suceava (1.167 mp/1.000 de locuitori), Oradea (1.047 mp/1.000 locuitori) și Deva (1,006 mp/1.000 locuitori.

Cele mai puține spații de retail raportate la numărul de locuitori sunt înregistrate în Tulcea și Călărași cu 70 mp/1.000 locuitori, respectiv 98 mp/1.000 locuitori, cu toate că în aceste orașe salariile medii nete sunt peste cele din Suceava, Oradea sau Deva. Această situație este remarcată și în cazul unor orașe mari precum Cluj-Napoca, Alba Iulia, Craiova, Iași și chiar București, unde deși câștigurile medii nete sunt printre cele mai ridicate din țară, au o densitate redusă de spații de retail.

În București, în prezent, sunt în construcție spații totalizând 48.400 metri pătrați, respectiv extinderea Promenada Mall în zona Barbu-Văcărescu – Floreasca, Lemon Retail Park în Voluntari și Greenfield Plaza.

Stocul total de spații de retail din România a ajuns la finalul primului trimestru din acest an la 4,14 millioane de metri pătrați, din care 2,88 milioane de metri pătrați în afara Bucureștiului, iar 1,26 milioane de metri pătrați în Capitală.

La nivelul Bucurestiului, cea mai mare densitate de spații comerciale se află în sectorul 1, cu un nivel de circa 758 mp/1.000 de locuitori, pe pozițiile următoare fiind situate sectoarele 6 (655 mp/1.000 de locuitori) și 3 (488 mp/1.000 de locuitori).

Bogdan Marcu, Partner, Retail Agency, Cushman & Wakefield Echinox: „Aproape toți dezvoltatorii prezenți pe piața locală de retail au anunțate planuri de investiții ambițioase pentru perioada următoare, dovedind încă o dată încrederea pe care o au în acest segment imobiliar. Vedem pentru următorii ani o diversificare a formatelor pe care aceștia intenționează să le aducă pe piață, noile investiții vizând în egală măsură proiectele de tip mall și cele de parcuri de retail. Există în continuare orașe importante din punct de vedere al puterii de cumpărare și a numărului de locuitori care pot absorbi scheme moderne de retail cu condiția ca acestea să fie adaptate nevoilor și cerințelor existente.”

Principalele proiecte în construcție și în fază de proiectare anunțate de dezvoltatori

| Oraș | Proiect | Dezvoltator | Suprafata GLA

(mp) |

Livrare |

| Cluj-Napoca | Cesarom Mall | Prime Kapital, MAS RE |

73.300 |

2026 |

| Iasi | Mall Moldova extindere | Prime Kapital, MAS RE |

58.600 |

2024 |

| Craiova | Promenada Mall | NEPI Rockcastle |

52.300 |

2023 |

| Pitesti | Arges Mall | Prime Kapital, MAS RE |

52.100 |

2024 |

| Resita | Nhood Resita | Nhood |

35.000 |

n.a. |

| Bucuresti | Promenada Mall extindere | NEPI Rockcastle |

34.000 |

2025 |

| Arad | AFI Palace Arad | AFI Europe |

32.000 |

n.a. |

| Alba Iulia | Alba Iulia Mall | Prime Kapital, MAS RE |

28.900 |

2022 |

| Pitesti | Shopping Park Pitesti | Squaretime/Mitiska REIM |

22.500 |

2022 |

| Bacau | Arena Mall extindere | Arena City Center |

20.700 |

2023 |

| Vaslui | Funshop Retail Park | Scallier |

10.000 |

2022 |

| Giurgiu | Shopping Park Giurgiu | Squaretime/Mitiska REIM |

9.300 |

2022 |

| Slatina | Shopping Park Slatina | Squaretime/Mitiska REIM |

8.600 |

2022 |

Densitatea stoc de retail /1.000 locuitori vs salariul mediu net