de Steen Jakobsen, economist șI CIO, Saxo Bank

Rezumat: T4 va fi mai degrabă cu un risc mai scăzut, vârful Indicelui Dolarului SUA având loc în decembrie (alături de „o creștere neutră a dobânzii de către Fed”), iar China aducând în sfârșit stimulente importante în mediul online.

Tocmai am revenit după un program de călătorii aglomerat care nu a făcut decât să confirme că principalul nostru scenariu macro, “Cei patru călăreți“, își face cu adevărat drum în economia globală.

• Cantitatea banilor: în colaps

• Prețul banilor: crește rapid

• Globalizare: în colaps

• Prețul energiei: în creștere (și acționează ca un impozit suportat de consumatori)

Prețul energiei s-a corectat de când am inițiat Cei Patru Călăreți, dar impactul deplin al creșterii trecute a prețurilor s-a simțit în mod clar în consumul global, alături de „masa de creditare” care este la cel mai mic nivel în ultimele zeci de ani și de o Rezervă Federală care este mai agresivă decât în orice altă perioadă de la Volcker încoace, din anii 80.

Cum continuăm de aici? O continuă evoluție negativă? Grad scăzut de risc în continuare? Cred că temporizarea devine clară:

T4 va avea un risc mai scăzut; vârful Indicelui Dolarului SUA va avea loc în decembrie (alături de „o creștere neutră a dobânzii de către Fed”), iar China va aduce în sfârșit stimulente importante în mediul online.

În 2018, China a fost în mare parte în pauză în timp ce afaceriștii locali și birocrații au așteptat următoarea fază a revoluției industriale a țării. Ceea ce nu reușim deseori să apreciem în Vest este modul în care China își privește istoria recentă ca fiind 30 de ani de luptă în timpul domniei lui Mao Zedong, urmați de 40 de ani de „reforme și deschidere” determinați de decizia lui Deng Xiaoping din 1989.

Cu alte cuvinte, în ultimii 70 de ani China a urmat două căi: una de greutăți și una de schimbări. Acum trebuie decisă „a treia cale” sau faza dintre momentul prezent și aniversarea de 100 de ani RPC din 2049.

Cât am fost ultima dată în China, au fost declanșați doi catalizatori majori:

În primul rând, președintele Xi a intrat în contact cu sectorul privat într-o schimbare la aproape 180 de grade față de politica anterioară. Acesta e un semn clar că sectorul privat trebuie să joace un rol în a treia perioadă, ceea ce se va numi, cel mai probabil, ceva de genul „o deschidere cu caracteristici chineze”. Marea întrebare care rămâne este dacă neîncrezătorul sector privat din China va fi calmat de recenta susținere a Partidului, care include reduceri fiscale și o susținere politică substanțială.

În al doilea rând, susținerea acordată de către partid afacerilor chineze a fost o recunoaștere publică a faptului că cea de-a 40-a aniversare a politicii lui Deng va fi sărbătorită. Acest lucru era văzut ca fiind extrem de important în a confirma faptul că Beijingul va adopta „deschiderea și reformele”.

În opinia mea, multe dintre datele negative observate în 2018 au venit din această „indecizie” – lipsa semnelor clare cu privire la angajamentul Beijingului față de reforme a determinat companiile să fie reținute. Acest lucru ar trebui acum să clarifice situația, așa cum o ilustrează următorul comunicat de presă recent de pe XinhuaNet:

“Xi Jinping, secretarul general al Comitetului Central al Partidului Comunist din China (PCC), a prezidat a cincizecea ședință a comitetului central de miercuri în vederea aprofundării reformei generale. Xi, care este, de asemenea, și președintele Chinei și președinte al Comisiei Centrale Militare și director al comitetului central pentru aprofundarea reformei generale, a cerut “menținerea ștachetei ridicate în ceea ce privește reforma și deschiderea și realizarea obiectivului general de îmbunătățire și dezvoltare a sistemului socialismului cu caracteristici chineze și modernizarea sistemului Chinei și a capacității sale de guvernare. De asemenea, acesta a mai cerut intensificarea eforturilor în avansarea reformei și a deschiderii în noua eră.

Pentru a sărbători cea de-a 40-a aniversare, sunt necesare acțiuni concrete pentru facilitarea implementării reformei”, arăta documentul, adăugând că autoritățile locale trebuie să impună măsuri dure împotriva practicii „formalităților de dragul formalităților și a birocrației”.

Aceste două schimbări mă determină să fiu relativ încrezător că China va urma calea accelerării pe care am prevăzut-o începând cu T1’19.

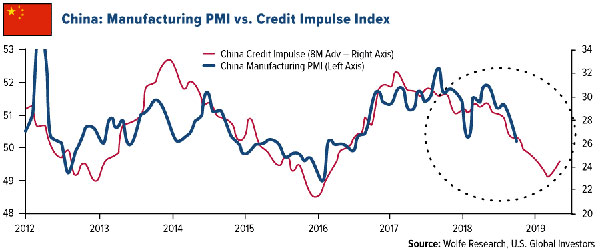

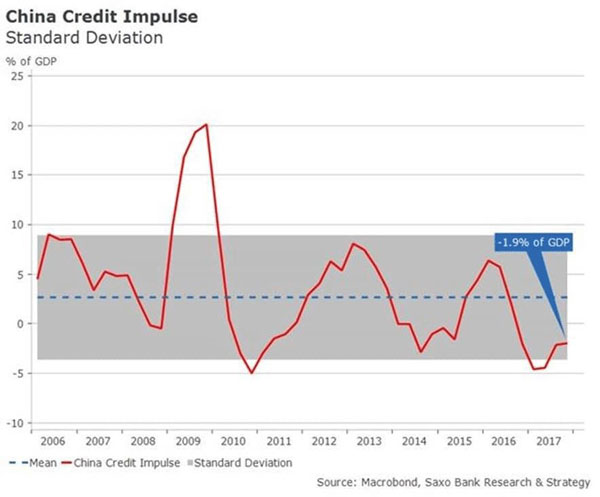

Deseori am spus că China era într-o situația mai rea decât o arătau cifrele și că, cel mai probabil, rezultatul ar fi o nouă stimulare a impulsului de creditare.

Priviți dimensiunea considerabilă a scăderii impulsului de creditare din China, de la +5% din PIB la -5%!

Aceasta este consecința reducerii gradului de îndatorare și a luptei împotriva corupției/poluării, alături de indecizia din 2018 menționată anterior în ceea ce privesc noile investiții și proiecte. Calea este clară acum, după părerea noastră, dar începem de la un nivel de activitate efectiv scăzut, așadar redresarea va fi mai lentă decât ar fi normal. Din acest motiv, T1 va fi unul curajos, însă, cu toate acestea, un trimestru în legătură cu care ne simțim încrezători.

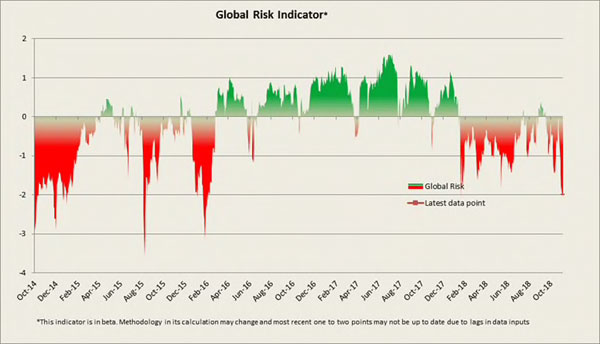

Rămânem angajați realocării noastre din bursa SUA în piețele emergente și China, dar în ceea ce privește riscul general, monitorul de risc al directorului strategiei Forex de la Saxo Bank, John Hardy, urlă „alertă! alertă!”, deci această piață va scădea încă și mai mult.

Din punct de vedere tactic, credem că minimul recent al SPX și NASDAQ, mai puțin 5-10%, este punctul de inflexiune pentru a opri Fed-ul.

Acest minim de la începutul anului până acum la Nasdaq este 6,317, deci o scădere de 5% ar duce la 6 000 și o scădere de 10% ar duce la 5 685; 6 059 este, de asemenea, cam 61,8% din retrasarea Fibonacci, iar 5 544 este 50%.

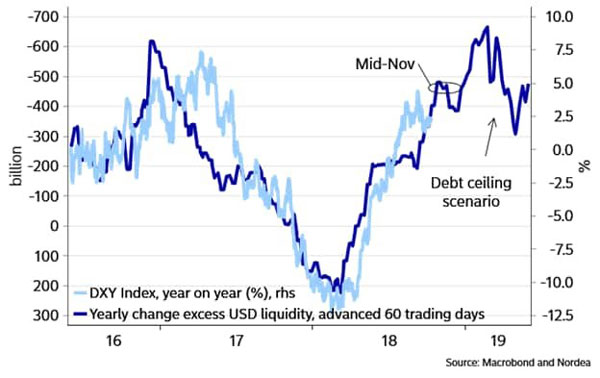

Cheia acestei temporizări rămâne dolarul. Aici împrumutăm un grafic excelent de la Departamentul de Economie Nordea ce descrie corelația dintre lichiditatea în exces a SUA și DXY.

(Notă: finalul de an în modelul Nordea coincide cu sfârșitul calendaristic al anului.)

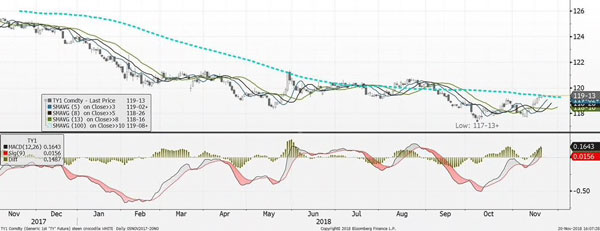

În final, în ultimele câteva zile modelul nostru „primitiv” s-a apropiat de cumpărarea contractelor futures USZ8– obligațiuni de trezorerie SUA cu randament pe 10 ani.

Voi scrie un articol mai „profund” despre China în următoarele câteva zile, la fel cum directorul strategiei macro de la Saxo Bank, Christopher Dembik, a făcut o actualizare asupra muncii noastre legate de impulsul de creditare. Cu toate acestea, acum văd lucrurile după cum urmează:

Decembrie va fi în continuare volatilă, dar China supra-performează în ciuda celui mai negativ sentiment pe care l-am văzut vreodată în acțiune în teren. Piața dezvoltă un sentiment al marii schimbări pe care am menționat-o la începutul acestui articol.

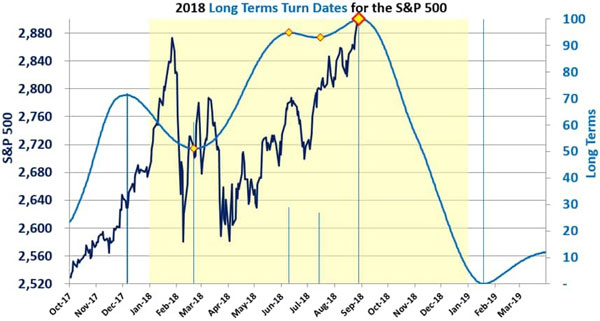

Între timp, priviți o abordare diferită: Bradley Siderograph… se potrivește cu perspectiva noastră.

Aveți grijă.