În timp ce prețurile crescute vor persista până în a doua jumătate a anului 2022, rezervele de numerar ale companiilor, care înregistrează valori consistente, atât în zona Euro acolo unde, înainte de criza COVID însumau aproximativ 690 miliarde EUR, cât și în SUA, cu o valoare de aproximativ 765 miliarde de dolari, devin cheia amortizării problemelor. Ca reacție a problemelor pe lanțul de aprovizionare, din 2021, companiile și-au crescut cheltuielile de capital pentru a evita pierderea oportunităților de vânzare, lucru ce se poate observa în creșterea masivă a stocurilor. De asemenea, creșterea cererii din anul precedent a ajutat companiile să își mărească marja de profit. Astfel, analiștii Euler Hermes se așteaptă ca atât companiile din SUA, cât și cele din zona Euro, să aibă de câștigat la capitolul profitabilitate în 2022.

În plus, creșterea vânzărilor estimate ar trebui să permită firmelor să compenseze salariile mai mari (+4.7% in SUA și +2.5% în zona Euro), creșterea ratelor dobânzii (+75bps SUA, +25bps zona Euro) și a prețului petrolului. Analiștii Euler Hermes preconizează creșteri puternice de profitabilitate pentru sectoarele de construcții, mașinării și echipamente din SUA, respectiv pentru industria de echipamente casnice din zona Euro, în timp ce, pentru sectorul industrial al metalelor din zona Euro, care a avut performanțe foarte bune în 2021, aceștia prognozează o pierdere din profitabilitatea câștigată anul precedent.

”În cazul României, printre sectoarele cele mai afectate de creșterea costurilor energetice pe termen scurt regăsim transporturile, construcțiile, dar și agricultura. În cazul metalelor, creșterile de costuri cu energia au fost ușor transferate până acum în costurile finale datorită unui aport susținut pe partea de cerere din construcții (în principal din segmetul rezidențial), dar și datorită unor costuri majorate pe partea de logistică. Din aceleași motive, dar cu o intensitate mai redusă și sectoarele bunurilor de larg consum, echipamente IT, electronice au transferat costurile în creștere în prețurile finale, fiind susținute de un consum stabil. Felul cum va evolua cel din urmă sub presiunea unor dobânzi la credite mai mari va determina gradul de impact al inflației asupra profitabilității majorității sectoarelor.”,declară Mihai Chipirliu, CFA, Risk Director Euler Hermes România.

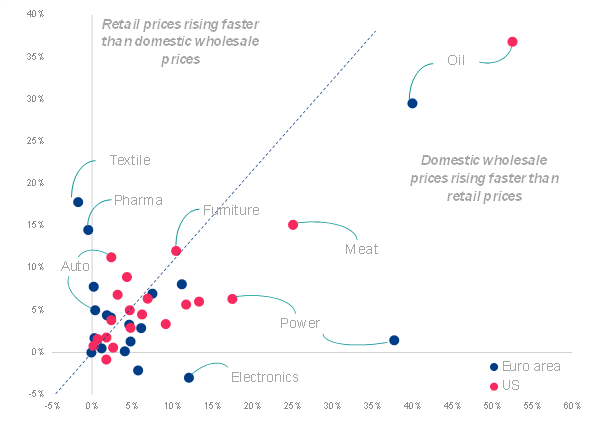

Deși un studiu efectuat la finalul anului 2021 previziona că o mare parte din companii intenționau să mărească prețurile, realitatea arată că doar câteva dintre acestea aveau capacitatea de a redirecționa costurile mai mari ale materiilor prime în prețul plătit de cumpărătorul final: cei din industria petrolului, transportului aerian sau industria textilelor, precum și câteva sub-sectoare de prelucrare a alimentelor. Cu toate acestea, sumele consistente care deja există în conturi, profitabilitatea crescută și cheltuielile de capital protejează, deocamdată, majoritatea companiilor din SUA și zona Euro de creșterea prețurilor la materii prime. În 2021, creșterea acestora a depășit, procentual, prețurile de retail din cele mai multe sectoare ca rezultat al problemelor din lanțurile de aprovizionare, a creșterii cererii, a ofertei restrânse de mărfuri precum și a creșterii stocurilor de criză. Cu toate acestea, doar 40% dintre sectoarele economice de pe cele două maluri ale Atlanticului au înregistrat creșteri mai rapide la prețurile de retail decât la cele en-gros (Fig.1). Pe termen lung însă, 53% din sectoarele economice ale zonei Euro (inclusiv auto, echipamente sportive și farma) au avut creșteri mai rapide ale prețurilor în retail decât en-gros, spre deosebire de doar 25% din industriile Statelor Unite.

Inflația va rămâne la peste 2% până în 2023

Deși este de așteptat ca inflația să rămână la peste 2% până în 2023, băncile centrale vor majora treptat ratele dobânzilor, generând creșteri ale costurilor de finanțare pentru companii. Totuși, acestea vor putea rezista unui ciclu moderat de înăsprire a politicii monetare. Cu toate acestea, impactul ratelor mai mari ale dobânzilor în economia reală poate fi mai lent, datorită volumelor mari de numerar ale companiilor (+27% față de 2019).

Astfel, analiștii Euler Hermes, estimează că o creștere de +100bp a ratelor dobânzilor cheie, care s-ar traduce într-o scădere a marjelor corporațiilor nefinanciare de -1pp în Germania, -2,3pp în Franța, -1,5pp în Regatul Unit și -1,4pp în Statele Unite ale Americii. Cu toate acestea, dacă ratele dobânzilor cresc mai repede decât se așteptă, sectoarele cu efect de levier ridicat și riscante ar fi afectate.

Sursa: Euler Hermes, Allianz Research, BLS, Eurostat

Chiar și asa, există 3 scenarii care pot amenința companiile. Primul scenariu este generat de o creștere bruscă a prețului la petrol și gaze ca o consecință a escaladării tensiunilor geopolitice dintre Rusia, Ucraina și NATO. Creșterea salariilor, care în ultimul an ajung să depășească 10% precum și ratele dobânzilor crescute cu mai mult de 200bp reprezintă alte două scenarii care amenință companiile.

”Ultimele evenimente geo-politice legate de intervenția armatei ruse în Ucraina confirmă înscrierea în primul scenariu. Prețul barilului de petrol depășește 100 de dolari pentru prima oară de la momentul anterioarei agresiuni din țara vecină, iar creșterea abruptă a prețului gazului, concomitent cu cea a barilului, indică menținerea presiunii asupra prețurilor energetice și, implicit asupra inflației.”, declară Mihai Chipirliu, CFA, Risk Director Euler Hermes România

Cu siguranță, un șoc al prețurilor ar supune industria energetică și a prelucrării metalelor unui risc imediat. Se estimează că o creștere a prețului petrolului la 100 USD/baril ar reduce marja de profitabilitate a sectorului energiei cu mai mult de 2%. În plus, prelucrarea alimentelor, a metalelor și industria auto au costuri mari generate de cererea lor pentru produse din metal. Retailul este cel mai dependent de costurile logistice, în timp ce sectorul de petrol și gaze naturale cheltuie foarte mult pe zona de servicii (suport operațiuni, explorare, etc.). Astfel, simulând un șoc al prețurilor mărfurilor în contabilitatea a mai mult de 1600 de firme din SUA și zona euro se observă că atât sectorul energetic cât și cel de prelucrare a metalelor din ambele regiuni sunt cele mai predispuse la o scădere a profitabilității.

Ce se întamplă în cazul în care presiunile inflaționiste generează creșteri ale salariilor?

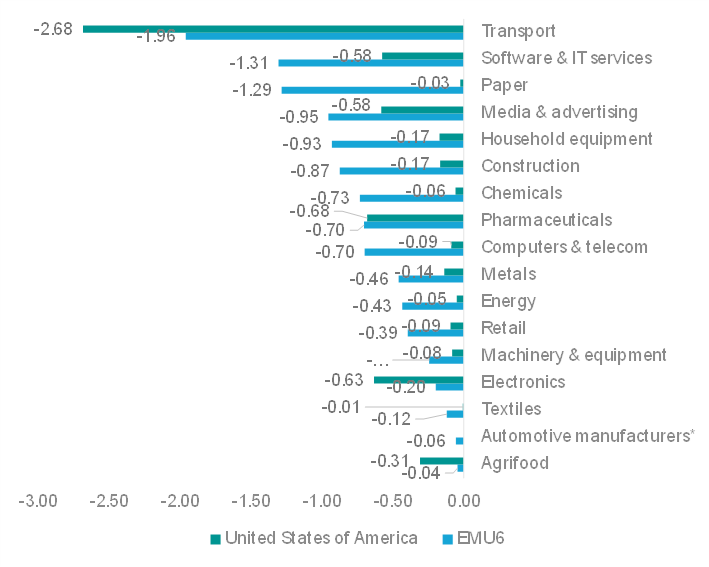

Sectorul transporturilor din SUA și zona Euro, precum și cele de software & IT din zona Euro și de electronice din SUA se află în prima linie în cazul unui astfel de scenariu. Creșterea accelerată a salariilor va mări costurile companiilor în 2022. Astfel, analiștii se așteaptă la creșteri ale salariilor de 4.7% în SUA, 2.5% în Franța și 2.6% în Germania, care se vor aplana în a doua jumătate a anului, în timp ce, creșterile de productivitate vor rămâne constante, în special în zona Euro.

Chiar dacă este de așteptat ca inflația să scadă până în 2022, pe măsură ce perturbările legate de pandemie se ameliorează, creșterea susținută a prețurilor ar putea expune Marea Britanie și Franța cel mai mult riscului ca o buclă de creștere între salarii și prețuri să se materializeze la sfârșitul anului 2022 și în 2023. Astfel, costurile salariale ale firmelor sunt ușor mai mari în sectoarele industriale ale zonei Euro decât în SUA, sectoarele care cheltuie cel mai mult pe personal fiind produsele farmaceutice, computerele, textilele și echipamentele electrice. În cazul unei creșteri salariale cu 10%, profitabilitatea sectorului transporturilor, atât în SUA, cât și în zona euro, ar fi afectată sever (Figura 2). Serviciile software și IT din zona euro sunt, de asemenea, vulnerabile. În SUA, al doilea cel mai expus sector este cel al electronicelor.

* Profit ce exclude amortizarea realizat pe baza unui eșantion de peste 1700 de firme cotate la bursă în 2021 (până în T3)

Sursă: Euler Hermes, Allianz Research, Refinitiv