De Christopher Dembik, directoranaliză macro Saxo Bank

La finalul anului 2017, părerea majoritară a adoptat discursul „creșterii globale sincronizate”. Nouă luni mai târziu, analiștii vorbesc despre riscul recesiunii în SUA, prognozele de creștere sunt revizuite în scădere, iar tabloul monetar global se deteriorează.

Ca o consecință a sfârșitului relaxării cantitative, lichiditatea băncilor centrale cade în teritoriu negativ, iar indicii condițiilor monetare sunt în declin în principalele țări dezvoltate cu excepția Marii Britanii, unde o rată de schimb mai scăzută a GBP aduce un oarecare sprijin economiei. Țările cu piețe emergente deja simt durerea reducerii lichidității dolarului, costurile de finanțare crescând – mai ales în țările cel mai expuse riscului politic.

Banca Populară Chineză ajustează politica

În acest context, economia chineză performează încă surprinzător de bine, dar războiul comercial cu SUA începe să-și spună cuvântul.

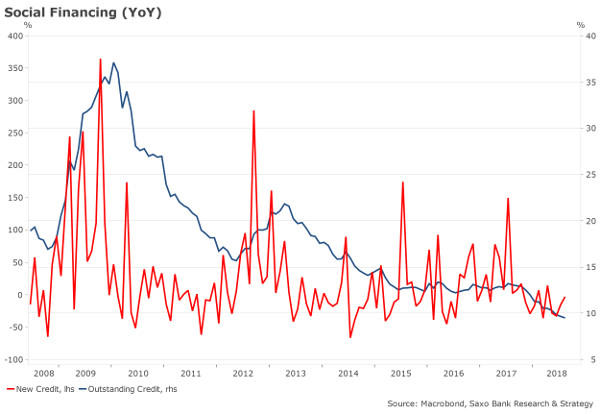

Dacă ne uităm la finanțarea socială de mai jos, se pare că creșterea creditelor în China este încă în proces de încetinire. Am putea presupune că China a decis să-și mențină campania de reducere a gradului de îndatorare în ciuda efectelor adverse ale tarifelor SUA.

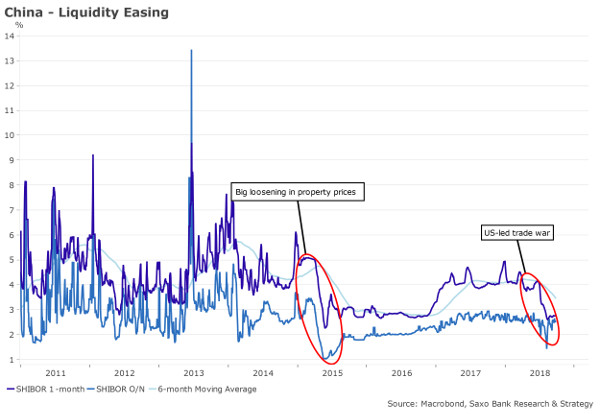

Cercetarea mai amănunțită a datelor de creditare ar putea releva altă poveste. Începând din luna mai, când s-a intensificat războiul comercial, a existat o trecere către o politică mai relaxată și la eforturi de stimulare. Piețele chineze au fost inundate de lichiditatea ieftină a băncii centrale atunci când Shibor s-a prăbușit, ceea ce a dus la o revenire a creșterii creditelor.

Începând din luna mai, cantitatea de fonduri pe care Banca Populară Chineză a pompat-o în sistemul bancar a crescut cu 15%, atingând un total de 8,4 trilioane CNY, iar datoria guvernamentală locală a crescut cu 6%, la 17,6 trilioane CNY. În plus, împrumuturile totale la instituții financiare nebancare, care se aflau în teritoriu negativ în anii anteriori, au crescut cu un uimitor 52% de la an la an, în august.

Diferența dintre măsura creditelor mari și creditelor limitate este explicată de faptul că sistemul bancar paralel este în declin continuu, ceea ce are ca rezultat o creștere plafonată a finanțelor totale, ceea ce este în acord cu obiectivele politice ale guvernului chinez. Între timp, creșterea creditării în sistemul bancar tradițional a fost ridicată ca parte a unei politici de ajustare pentru a diminua consecințele războiului comercial. Este de așteptat ca această tendință de relaxare să dureze în lunile următoare dacă nesiguranța politicii comerciale persistă.

Următorul pas după relaxarea monetară va fi, cu siguranță, o politică fiscală mai proactivă, vizând investiții în infrastructură în a doua jumătate a anului și, probabil, o mare relaxare a prețurilor proprietăților, precum în al doilea trimestru al anului 2015.

De fapt, în ciuda datelor mai puternice cu privire la credite, China încă mai are mult de lucru datorită profiturilor în scădere din cauza politicilor de stimulare. Înainte de 2008, în medie, o unitate de credit era necesară pentru a crea o unitate de PIB. De la criza financiară globală încoace, China are nevoie de cel puțin 2,5 unități de credit pentru a crea o unitate de PIB. Pentru a relansa economia, va avea nevoie să deschidă robinetele creditării mult mai mult decât a făcut-o până acum, ceea ce ar putea alimenta temerile legate de sustenabilitatea datoriei.

Problema datoriei chineze, însă, este foarte diferită de problemele legate de datorii din alte țări. Gospodăriile sunt îndatorate minim, iar problema se află în principal la datoria corporativă. Din moment ce majoritatea societăților sunt deținute de stat, acestea beneficiază de susținerea implicită a statului, ceea ce reduce în mod serios amploarea reală a amenințării datoriei Chinei și, în cele din urmă, îi liniștește chiar și pe cei mai sceptici dintre investitori.

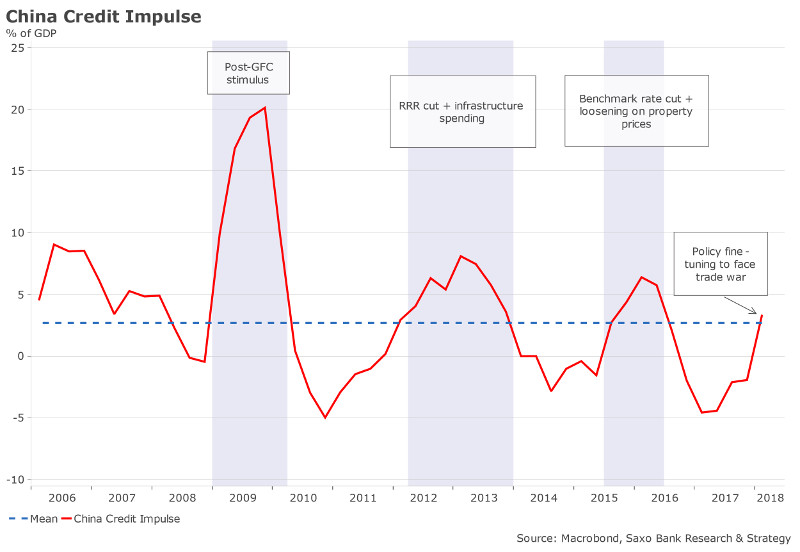

Impulsul de creditare revine

Până acum, cel mai semnificativ impact al relaxării monetare este că a contribuit la împingerea impulsului de creditare – „schimbarea schimbării” în creditare și principalul motor al creșterii economice – înapoi în teritoriu pozitiv. Ultimele noastre date indică faptul că impulsul de creditare se află la 3,3% din PIB, ușor peste media sa pe termen lung. De fiecare dată când impulsul de creditare a fost pozitiv în China, a ajutat masiv la susținerea pieței imobiliare locale, cât și la creșterea PIB-ului Chinei și a grăbit schimbări economice pozitive importante în țările cu piețe emergente și la nivel global.

Magnitudinea impulsului este încă foarte limitată, dar ar trebui să crească în lunile ce vin și să fie suficientă pentru a susține investițiile locale și extinderea.

În fazele anterioare ale redresării, am observat o puternică corelație (0,6 din unu) între impulsul de creditare și prețurile locuințelor. O generare mai mare a creditelor ar trebui să susțină prețurile în orașele de prim nivel, acolo unde prețurile au scăzut în teritoriu negativ în termeni de schimbare procentuală, și în orașele de nivel doi și trei unde încetinirea a fost mai moderată. Din moment ce impulsul de creditare este în avans față de prețurile locuințelor cu trei trimestre, putem presupune fără probleme că va avea loc o redresare în 2019.

Luând în considerare că piața imobiliară reprezintă aproape 50% din investițiile chineze, aceasta va impulsiona creșterea PIB și va duce la date mai bune pentru anul viitor.

Prea puțin, prea târziu?

De la criza financiară globală, dacă ar fi să alegem o variabilă macroeconomică globală fiabilă, alegerea noastră ar fi impulsul de creditare din China. În ultimii ani, a fost cel mai semnificativ factor determinant al economiei globale și ar trebui să rămână o variabilă cheie în anii ce vin, deoarece contribuția Chinei la creșterea globală ajunge la 35% (fiind egală cu cea a SUA, a Indiei și a Eurozonei împreună).

Importanța globală a Chinei va crește, cel mai probabil, și mai mult pe măsură ce economia SUA sucombă pe cântecul de sirenă al protecționismului, iar injecțiile de lichiditate din partea băncii centrale nu funcționează. În perioadele anterioare de lichiditate scăzută și creștere încetinită, China a acționat ca o variabilă de ajustare împingând creditarea în sus, la fel ca în 2012-13, astfel atenuând efectele reducerii progresive a Fed. Se pare că China dorește să intervină în restimularea economiei, din nou.

Divergența actuală de politică monetară dintre China și restul lumii poate încă reprezenta o șansă pentru economia globală.

Concluzia: acțiunea Chinei arată că este prea târziu și este prea nesemnificativă compensarea riscurilor viitoare deoarece impulsul creșterii economice a trecut de vârf. China ar putea fi tentată să limiteze extinderea creditării pentru a nu afecta eforturile sale de a reduce sistemul bancar paralel. Cu excepția cazului în care există o schimbare a politicii din partea altor bănci centrale principale sau o stimulare fiscală masivă în economiile dezvoltate, așa-zisa redresare se va estompa, acum știm sigur, mult mai repede decât ar crede unii. Pentru a citi întreaga perspectivă a Saxo Bank pentru T4 2018, accesați acest link.