– Analiza macro Saxo Bank / octombrie 2017 –

de Christopher Dembik, Head of Macro Analysis / Saxo Bank

• Politica monetară ultra-relaxată a BCE a avut un efect minor asupra creșterii economice

• A stimulat rezervele bancare, dar băncile nu au început să acorde împrumuturi debitorilor cu riscuri

• Măsurile expansioniste au avut un efect magic în piețele de capitaluri proprii

• Atingerea țintei de inflație a BCE a rămas sarcina cea mai dificilă

• Piețele muncii din Eurozonă sunt predispuse la a fi sub-utilizate

• Succesul cel mare al BCE a fost acela de a opri speculațiile în obligațiunile guvernamentale din zona PIIGS

• Inflația scăzută ar trebui să determine BCE să fie prudentă în reducerea QE

• Lumea a intrat într-un ciclu ce necesită dobânzi mici pentru o perioadă lungă

• Riscul principal este acela că încetarea QE ar putea aduce presiune în țările din zona PIIGS, în special Italia

Acesta este un bun moment pentru a revizui și evalua impactul politicii monetare expansioniste asupra creșterii și a prețurilor activelor în zona euro, înainte de următoarea ședință a Băncii Centrale Europene.

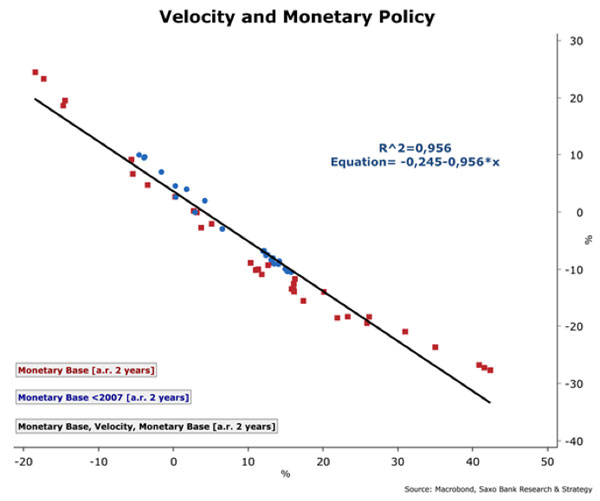

Unul dintre modurile de a face acest lucru este de a ne întoarce la teoria economică – în acel caz, viteza banilor. Așa cum își amintește orice student la economie, viteza poate fi înțeleasă ca suma PIB-ului nominal ce poate fi cumpărată de fiecare euro în monedă de bază. Poate fi rezumată prin următoarea ecuație: V=PY/M, unde V este viteza, M este baza monetară, iar PIB-ul nominal este scris ca produs la nivelului general de preț (P) cu PIB-ul real (Y).

Deci, în teorie, dacă numeroasele măsuri de politică ale BCE ar funcționa, PIB-ul nominal ar crește vertiginos. Graficul prezentat mai jos (Viteza și politica monetară) trasează panta unei ecuații unde viteza este explicată prin baza monetară. Rezultatele sunt interesante: reiese că constanta este 3,6, ceea ce este destul de aproape de PIB-ul mediu nominal în zona euro în acea perioadă, iar panta este -0,8, ceea ce înseamnă că atunci când baza monetară este mărită, viteza se contractă aproape în aceeași proporție.

Toate acestea spun că politica monetară ultra-relaxată a BCE a avut un efect minor asupra economiei și creșterii, așa cum cred mulți economiști. Explicația este destul de simplă: băncile comerciale nu și-au îndeplinit rolul de creditori către economie. Politica monetară a stimulat rezervele bancare, dar băncile nu au reușit să împrumute rezervele adăugate către gospodării și companii pe care le percepeau ca fiind de risc. În plus, lichiditatea a fost direcționată către piețe financiare unde ROI-ul era atractiv. Evoluția recentă a creditului a fost mai pozitivă în zona euro, dar mai există puncte întunecate, precum Italia, unde creditarea este negativă.

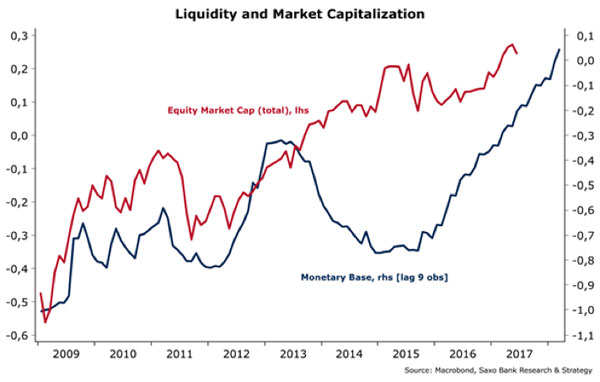

În ce privește piețele de capital propriu, măsurile expansioniste au avut un efect magic, deși stimulentele au avut un impact mai limitat asupra Euronext (a se vedea graficul următor) decât asupra bursei americane, în principale, din cauză că intermedierea bancară joacă un rol mai important în Europa.

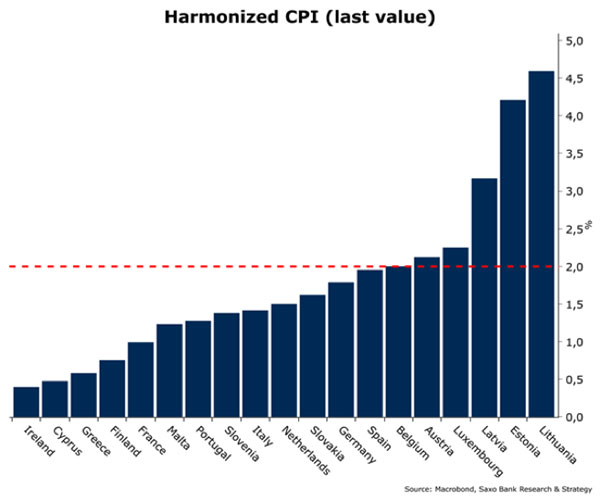

Deocamdată, atingerea țintei de inflație a BCE a rămas cea mai dificilă parte. Doar cinci țări EMU (Slovacia, Germania, Spania, Belgia și Austria), reprezentând în jur de 54% din PIB-ul total al zonei euro, au atins o inflație apropiată de rata țintă CPI a băncii de aproape 2%.

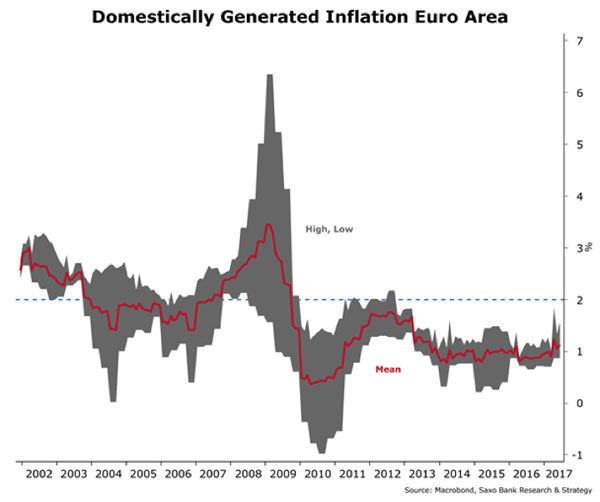

În majoritatea țărilor EMU, inflația este în principal determinată de prețurile în creștere ale energiei, așa cum se arată în modelul nostru de inflație generată intern (DGI), prezentat mai jos. Acest model calculează intervalul de inflație în zona euro doar pe baza unor factori interni: deflatorul PIB, prețurile serviciilor și creșterea salarială. Principalul său avantaj este acela de a scoate din calcule efectele de bază ale energiei.

Tendința a fost lentă în 2016 și ușoara evoluție pozitivă din acest an nu va fi de ajuns pentru a împinge CPI la nivelul corespunzător. Pe baza scăderii modelului nostru și a cursului mai mare de schimb al euro (ce reduce inflația importată), este puțin probabil ca BCE să poate să-și îndeplinească mandatul de inflație prea curând. Dar pare din ce în ce mai clar că acesta nu mai reprezintă o preocupare a investitorilor.

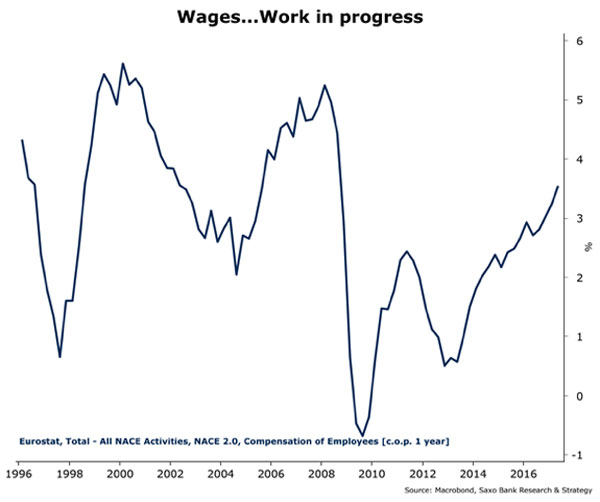

O componentă cheie a modelului nostru DGI este creșterea salarială. Măsurile de austeritate din țările PIIGS (Portugalia, Italia, Irlanda, Grecia și Spania) și moderația salarială din țările de bază au limitat drastic creșterea salarială după criza financiară globală. Totuși, din 2014, redresarea economică din zona euro a avut ca rezultat o creștere constantă a salariilor. Deși nivelul actual este sub vârful din 1998-2008, tendința actuală poate încă continua o vreme ca rezultat al creșterii PIB, marje corporative mai mari și posibile salarii mai mari în Germania.

Pe acest subiect, ceea ce se întâmplă în timpul rundelor de plată în Germania va fi de o importanță crucială. Dacă IG Metall, principalul sindicat comercial al țării, reușește să asigure o creștere de 3% sau 4%, acesta va fi un semn foarte pozitiv pentru inflație. Totuși, pe termen lung, creșterea salarială în EMU va fi probabil limitată în cele din urmă de încetinirea pieței muncii.

Un studiu recent publicat sub titlul “Evaluarea încetinirii pieței forței de muncă” în Buletinul Economic al BCE (Numărul 3/2017) concluzionează că “în ciuda unei îmbunătățiri clare a multor indicatori ai pieței muncii, piețele forței de muncă din majoritatea țărilor din zona euro – cu excepția notabilă a Germaniei – par în continuare să fie supuse unui grad considerabil de sub-utilizare”. Încetinirea pieței muncii este estimată la aproape 15% (la finalul lui 2016), ceea ce va conține dinamica salarială pe termen mediu și, prin urmare, complică sarcina BCE.

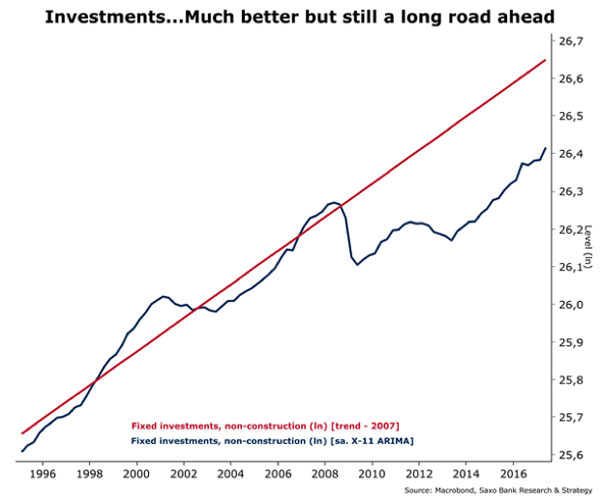

În ceea ce privește investițiile (excluzând construcțiile), distrugerea capitalului cauzată de marea criză financiară a avut ca rezultat o deviere de la tendința pe termen lung (după cum se vede în următorul grafic).

Totuși, de la finalul lui 2013/începutul lui 2014, a existat o întețire progresivă a ritmului care, pentru a continua, trebuie, de asemenea, să fie însoțită de stimulente fiscale pentru ca companiile să investească, așa cum s-a întâmplat în Franța cu deducerea din venitul impozabil a 40% din achiziția noilor echipamente industriale.

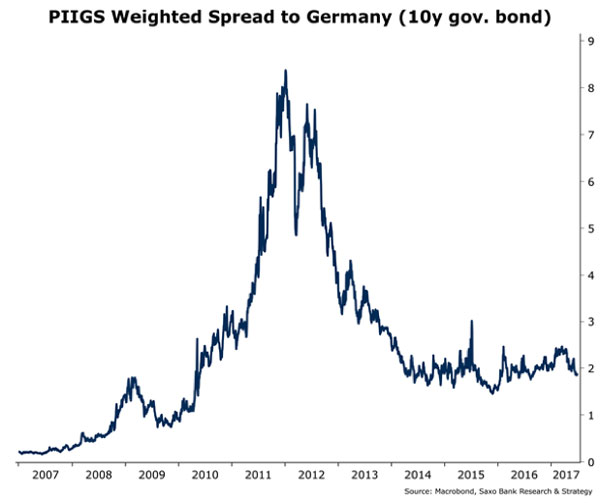

Succesul principal și incontestabil al BCE a fost acela de a opri speculațiile la obligațiunile guvernamentale ale țărilor PIIGS. Spread-ul evaluat al PIIGS către Germania este în prezent la 1,8%, foarte aproape de nivelul de dinaintea crizei, față de 8,3% în momentul de vârf al crizei datoriilor suverane europene din 2011-12.

Nu este un mister faptul că normalizarea politicii BCE constituie un risc important pentru PIIGS, mai ales pentru Italia, din moment ce economia sa încă se chinuie cu un grad de îndatorare substanțial, iar riscul politic va crește cu siguranță datorită alegerilor generale programate pentru luna mai 2018. Monitorizarea costului de finanțare pentru PIIGS va fi cheia în momentul în care Mario Draghi, președintele BCE, își va continua planul până la începutul anului viitor, iar acest lucru va influența amploarea și viteza normalizării politicii monetare.

Concluzii

• BCE a făcut o treabă bună în a evita ce e mai rău, dar implicațiile politicii monetare expansioniste pentru economia reală și pentru prețurile activelor sunt încă complicat de estimat precis din moment ce acestea sunt măsuri noi (în mod tipic relaxare cantitativă) ce au fost implementate într-un context foarte particular al schimbării structurale (demografie, tehnologie, îndatorare).

• Deși tendința creșterii salariale este mai pozitivă în Europa decât în SUA, în special datorită unei tendințe pozitive din Germania, inflația internă scăzută în țările EMU ar trebui să determine BCE să fie deosebit de prudentă cu privire la reducerea QE.

• Economia globală a intrat într-un nou ciclu ce va necesita dobânzi mici pentru o perioadă lungă, ceea ce pare a fi fost bine înțeles de către bancherii centrali. Așa cum a menționat economistul C. Reinhart cu ocazia întâlnirii din 2017 a Economic History Association: “dobânzile mici s-au impus timp de decenii după 1945, suntem într-un ciclu precum acela și încă nu ne-am apropiat de un moment cum a fost cel din 1971”.

• Pe termen scurt și mediu, principalul risc pentru piețele financiare este ca terminarea QE să aducă din nou țările PIIGS la limita redresării, sub presiune, mai ales Italia care este în continuare unul dintre punctele slabe ale Europei.