de Michael Boye, trader pe venituri fixe la Saxo Bank

· Crizele financiare aproape mereu se rezumă la bule care explodează

· Investitorii principale reclamă ‘supernova’ de pe piața de obligațiuni

· Ratele și randamentele scăzute afectează evaluările din clasele de active și din piețe

De-a lungul istoriei financiare au existat multe crize financiare și panici, și aproape toate au fost cauzate de deflația rapidă a bulelor activelor, criza financiară ce a decurs din bula imobiliară din SUA fiind cel mai recent și dramatic exemplu.

Aceste bule sunt deseori caracterizate de o mentalitate de turmă în rândul investitorilor ceea ce duce prețurile activelor și mai sus, iar pe măsură ce procesul continuă, începe să convingă chiar și pe cei mai reticenți spectatori de sustenabilitatea sa necontenită.

De fapt, forțele convingătoare sunt deseori așa de puternice încât vei fi considerat ridicol dacă vei avea o părere opusă (așa cum a făcut Peter Schiff în 2006). Din acest motiv, veți auzi deseori contra-argumentul că dacă prea mulți oameni vorbesc despre asta, nu poate fi o bulă adevărată.

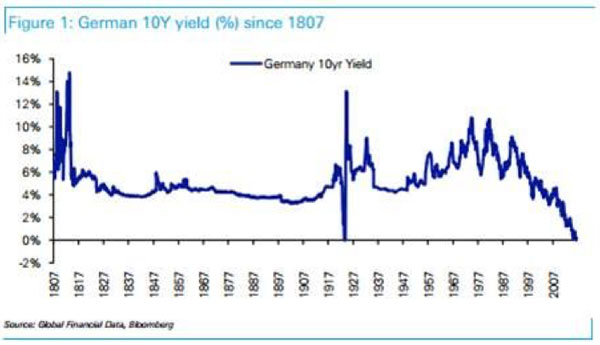

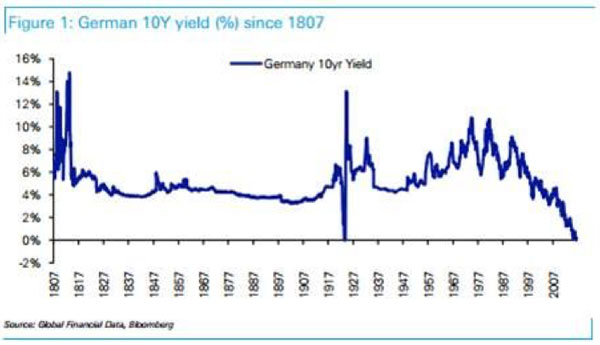

Acest argument ar putea fi relevant în curând pentru piețele de obligațiuni care au devenit în ultima vreme subiectul unor discuții despre o bulă în dezvoltare. Acesta a devenit și mai popular săptămâna aceasta, când randamentul de 10 ani al guvernului german a intrat în teritoriu negativ pentru prima dată în istorie.

Allianz, compania germană de asigurări, este cel mai recent membru proeminent al corului bulei de pe piața de obligațiuni, alăturându-se unora precum Bill Gross care spunea la începutul anului că obligațiunile germane sunt “short of a lifetime” (poziție short pe viață) și a adăugat săptămâna trecută că piețele de obligațiuni sunt “o supernova care va exploda într-o zi”.

Luând în considerare faptul că randamentele guvernelor din toată lumea dezvoltată sunt în scădere de zeci de ani (determinată de politici monetare de relaxare prelungite pe mai mulți ani decise de principalele bănci centrale), iar acum și conceptul greu de digerat al guvernelor care sunt de fapt plătite să împrumute pe o perioadă de 10 ani sau mai mult, chiar pară că e o concluzie directă.

Randamentul guvernamental german pe 10 ani din 1800 încoace:

Sursa: Deutsche Bank

Sursa: Deutsche Bank

Cu toate acestea, acum discuția nu este concentrată pe niciuna dintre clasele obișnuite de active, nici pe imobiliare ori flori , nimic de felul acesta. Acum problema se află chiar în centrul piețelor financiare. Într-adevăr, randamentele guvernamentale sunt inima ratelor de finanțare din spatele oricărui activ sau împrumut important, astfel având un impact direct asupra fiecărei rate de împrumut sau ipotecă, cât și asupra fiecărei evaluări a activului pentru care le-ar putea vedea o afacere sau un individ în lumea dezvoltată.

Mai mult, date fiind implicarea directă și participarea tuturor băncilor centrale importante din lumea vestică, care aparent și-au unit forțele pentru a asigura acest mediu de randament scăzut, continuarea sa depinde foarte mult tocmai de eficiența acestor politici, cât și de încrederea pe care piețele financiare o acordă abilității băncilor centrale de a menține lichiditatea.

De fapt, menținerea prezenței unei bule în piețele de obligațiuni guvernamentale ar implica, de fapt, o bulă în încrederea băncii centrale sau a banilor de hârtie înșiși care, dacă ar fi să se desfășoare, ar avea consecințe mult mai cuprinzătoare pentru piețele financiare.

Imaginați-vă ce efect ar avea nivelurile unor dobânzi stresate asupra evaluării capitalurilor proprii, prețurilor imobiliare și afacerilor de pretutindeni, care probabil numai susținute nu au fost de condiții relaxate de lichiditate încă de la marea criză financiară încoace.

Dat fiind că tot mai mulți oameni vorbesc despre o bulă, ar fi mai bine să sperăm că acest lucru nu este decât un puternic indiciu că de fapt nu este o bulă pe cale să explodeze… dar istoria ne învață să fim prudenți în acest moment.

În definitiv, cel care-l numește ridicol pe cel care prevede o catastrofă tocmai înainte ca aceasta să se întâmple devine și el rapid ridicol.