de Ole Hansen / Saxo Bank

· Aurul consolidează câștigurile din decembrie

· Speculația că Banca Japoniei ar putea fi pregătită să treacă la măsuri mai aspre impulsionează yenul

· Randamentul obligațiunilor de trezorerie pe 10 ani din SUA a săltat la 2,55% ieri, cel mai ridicat nivel din martie

· Un volum mare de obligațiuni a ajuns pe piață în contextul semnelor că tendința optimistă ar putea lua sfârșit

· Ar fi nevoie de o scădere improbabilă sub 1270$/uncie pentru a perturba noua creștere a aurului

Aurul a petrecut ultima săptămână consolidând câștigurile mari înregistrate în a doua jumătate a lunii decembrie. Potențialul impact negativ al randamentelor obligațiunilor SUA în creștere și al faptului că China încearcă să orchestreze un dolar mai puternic a fost până acum amortizat de un yen mai puternic pe baza speculației că Banca Japoniei ar putea să înăsprească în curând politica.

Randamentul obligațiunilor de trezorerie pe 10 ani din SUA a ajuns ieri la 2,55%, cel mai înalt nivel din martie. Un volum mare de obligațiuni din SUA, Marea Britanie, Japonia și Germania a ajuns pe piață într-un moment în care sunt din ce în ce mai multe îngrijorări cu privire la faptul că tendința optimistă de pe piața de obligațiuni, care durează de peste 25 de ani, ar putea lua sfârșit. Totuși, în general, randamentele reale, un factor determinant important pentru aur, rămân în limitele intervalului, randamentele nominale SUA în creștere fiind compensate de creșterea așteptărilor de inflație , așa cum o arată randamentul pragului de rentabilitate din graficul de mai jos.

Yenul japonez, un alt factor determinant important pentru aur, a reușit să crească în ciuda apariției unor poziții short față de alte valute importante. Decizia Băncii Japoniei de marți de a-și ajusta achizițiile regulate de obligațiuni pe perioade lungi a ajutat la declanșarea speculației că acesta ar putea fi un prim semn al unei treceri la normalizarea politicii de către Banca Japoniei. Yenul a fost și rămâne, în rândul contractelor futures pentru valutele importante, cea care are cele mai multe poziții short, conform datelor săptămânale de la US CFTC. De unde rezultă riscul unei redresări bruște dacă speculațiile de înăsprire se întețesc.

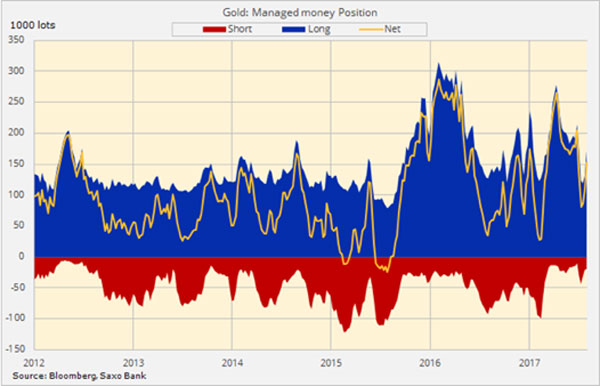

În săptămâna de până în 2 ianuarie, fondurile speculative au restabilit 60% din suma record pe care au vândut-o în primele două săptămâni din decembrie, înainte de anunțurile cu privire la creșterea dobânzii și reforma fiscală. Sentimentul optimist tot mai puternic cu privire la aur – date fiind așteptările mai mari de inflație și riscul unei corecții ce ar putea afecta obligațiunile și acțiunile – va continua, cel mai probabil, să atragă noi acțiuni de cumpărare din partea investitorilor și a fondurilor ce caută protecție împotriva evenimentelor extreme.

Menținem o perspectivă optimistă pentru aur în aceste momente de început de 2018. După o redresare de 90$ de la minimul din 12 decembrie, o corecție și o respingere ulterioară în negativ este, probabil, ceea ce e nevoie pe piață pentru a crea încrederea necesară pentru a împinge prețul mai sus. Pe termen scurt, o corecție sub 1300$/uncie, dar nu mai jos de 1292$/uncie, ar fi văzută ca o corecție slabă din cadrul unei evoluții pozitive puternice. O scădere improbabilă sub 1270$/uncie ar fi necesară pentru a perturba noua creștere a aurului.

Sursa: Saxo Bank

Sursa: Saxo Bank

Ole Hansen este directorul strategiei pentru mărfuri la Saxo Bank.