de Christopher Dembik, șef analiză macro, Saxo Bank

Înțelegerea impulsului global de creditare este crucială dacă vrem să înțelegem ce stimulează în prezent datele macro, cât și de ce o încetinire ar putea fi iminentă.

“Schimbarea pozitivă a fluxului de creditare din 2014 încoace a fost factorul determinant principal al creșterii PIB în zona euro”

“Lipsa unei creșteri semnificative a creditării este preconizată să constrângă creșterea PIB-ului în trimestrele viitoare, confirmând din nou că vârful ciclului economic din SUA a trecut deja”

Narativul redresării globale a dus piețele de capitaluri proprii mai sus în ultimele câteva luni, în ciuda inflației mici persistente în țările dezvoltate, a normalizării politicii monetare și a creșterii riscului geopolitic.

În condiții normale, aceste trei elemente ar fi generat o scădere bruscă în piețele financiare, dar până acum nu a fost cazul din cauza prognozelor optimiste de creștere. În opinia noastră, acele prognoze ar putea fi puțin prea optimiste. Contracția impulsului global de creditare indică faptul că o încetinire economică este foarte aproape și că s-ar putea materializa chiar anul viitor.

Ce este impulsul de creditare?

Idea din spatele impulsului de creditare este că, de vreme ce cheltuielile sunt un flux, trebuie comparate cu noile împrumuturi nete, care sunt și ele un flux, mai degrabă decât cu creditele exigibile, care sunt acțiuni. Astfel, impulsul de creditare poate fi înțeles cel mai bine ca fiind fluxul de credite noi emise de sectorul privat exprimate ca procentaj din PIB.

Citirea noastră internă a impulsului global de creditare se bazează pe 18 țări ce reprezintă 69,4% din cota PIB-ului global (ajustat pentru paritatea puterii de cumpărare). Este actualizată trimestrial pentru a evita prea multe ajustări sezoniere și pentru a oferi o imagine precisă de-a lungul anului.

De ce este acesta un indicator critic?

Impulsul de creditare este un derivat cheie al creșterii globale a creditării și este corelat cu cererea internă globală. Este un instrument util pentru a indica reducerea ponderii în creditare ce s-ar putea răspândi în toată lumea și ce ar influența creșterea globală.

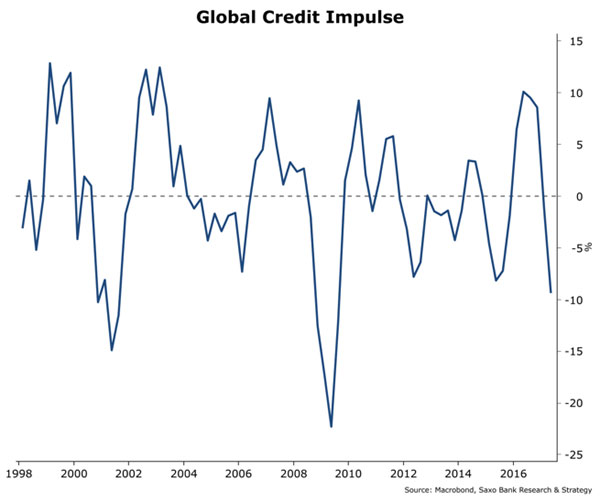

De la începutul anului, impulsul global de creditare a trimis un semnal de alarmă către investitorii din toată lumea. După măsurătorile noastre, indicele a scăzut cu 9% (de la an la an) în T2 2017, iar contracția este acum la cel mai mare nivel al său din 2009.

Diferența remarcabilă, de această dată, este că nu există o mare criză financiară. De la vârful de după criză al impulsului de creditare, în T2-T4 2016, a avut loc o decelerare abruptă, în principal datorită evoluției negative în SUA, China și India. Aceste trei țări sunt de o importanță crucială în evoluția impulsului de creditare din moment ce reprezintă 39% din indicatorul nostru global.

China: O alegere grea între creștere mai mică și continuarea stimulentelor

China: O alegere grea între creștere mai mică și continuarea stimulentelor

Fiind cea mai mare economie a lumii pe baza parității puterii de cumpărare, China este principalul factor determinant al impulsului global de creditare. O scădere notabilă (sau o creștere) în fluxul de creditare al Chinei va avea impact asupra evoluției creditării din alte părți ale lumii. Așadar, pentru investitori, monitorizarea impulsului de creditare din China este la fel de important precum urmărirea ședințelor cu privire la politica monetară a Băncii Centrale Europene sau a Rezervei Federale.

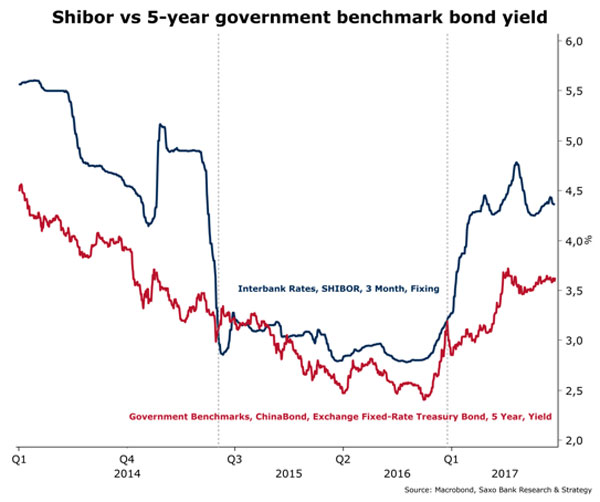

De la finalul lui 2016, politica de creditare din China a devenit extrem de restrictivă, ducând la o rată interbancară mai mare. În combinație cu reglementări bancare mai stricte, mai ales în ce privește produsele de gestionare de patrimoniu, aceasta a dus la o scădere de 15% (de la an la an) a impulsului de creditare pe T2 2017.

Amploarea acestei contracții ne reamintește de 2010. Însă de această dată s-a întâmplat când economia era mult mai robustă, cu prețuri constante și creștere a PIB la 10,6%.

Axarea pe domolirea riscurilor financiare – ceva ce probabil va fi reiterat la cel de-al 19-lea congres al partidului ce urmează să aibă loc – sugerează că decidenții politici sunt mai deschiși către o creștere economică mai mică, dar nu cu orice preț. Va fi nevoie de semne mai substanțiale de creștere mai slabă pentru a forța autoritățile să intervină așa cum au făcut-o în trecut. E doar o chestiune de timp, însă, înainte ca acestea să o facă; acest lucru va avea loc probabil în cursul anului viitor (a se citi: după ce Xi își consolidează puterea).

SUA: Vârful ciclului economic a trecut deja

SUA: Vârful ciclului economic a trecut deja

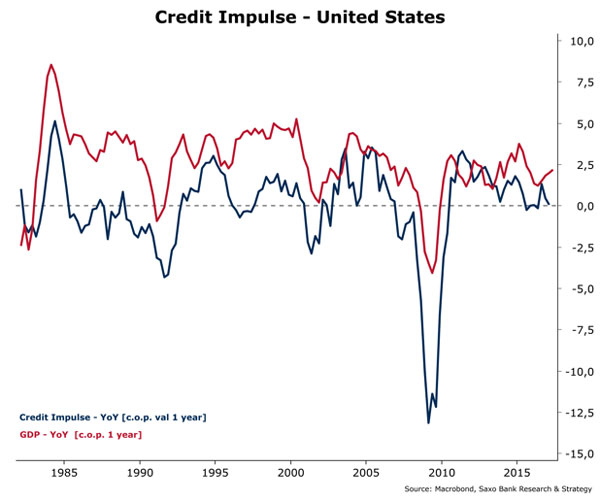

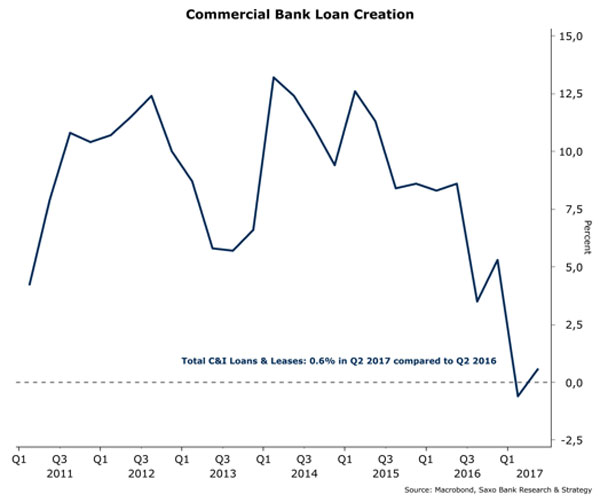

Impulsul de creditare în SUA a scăzut, de asemenea, și acum tinde spre zero ca rezultat al cererii scăzute pentru împrumuturi și achiziții comerciale și industriale. Încetinirea este vizibilă în al doilea grafic de mai jos care ilustrează că crearea de împrumuturi în bănci comerciale a crescut doar cu 0,6% în T2’17 în comparație cu T2’16 după o scădere de 0,6% în T1.

Lipsa unei creșteri semnificative a creditării este de așteptat să constrângă creșterea PIB în trimestrele viitoare, confirmând din nou că vârful ciclului economic din SUA a trecut deja. Acest lucru s-ar putea schimba, desigur, dacă președintele Trump duce la capăt reformele fiscale și astfel creează stimulente economice pozitive.

India: schimbarea structurală în mișcare

India: schimbarea structurală în mișcare

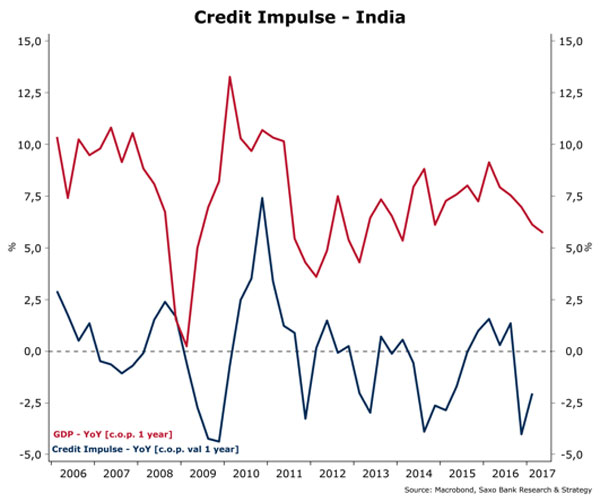

Impulsul de creditare în India a scăzut în a doua parte a anului 2016, alături de omologii din China și SUA, dar de atunci s-a observat o ușoară recuperare. Totuși, tendința rămâne în mare parte negativă în ciuda unei reduceri recente a dobânzii de către Reserve Bank of India (dobânda de referința a fost redusă la 6% în luna august a anului trecut).

Costul creditării, însă, nu este problema principală cu care se confruntă India. Creșterea slabă a creditelor și nivelurile scăzute de investiții private sunt prezente în continuare, în mare parte din cauza schimbărilor structurale care au loc. Este de așteptat ca slaba utilizare a capacității și curățarea bilanțurilor băncilor (cantitatea de împrumuturi neperformante s-a multiplicat de cinci ori din 2008, ajungând la 9,2% din împrumuturile bancare totale brute) să limiteze substanțial creșterea creditării și deci creșterea PIB în anii următori.

Europa: extinderea creditării încă alimentează creșterea

Europa: extinderea creditării încă alimentează creșterea

Dintre cele șase țări europene pe care le monitorizăm (Franța, Germania, Italia, Polonia, Spania și Marea Britanie), impulsul de creditare este încă în extindere în cinci dintre ele. Excepția este Italia unde contracția a avut loc de la finalul lui 2016, indicând faptul că creșterea PIB își va pierde din energie în trimestrele viitoare.

Nu e niciun mister aici: schimbarea pozitivă a fluxului de creditare din 2014 încoace a fost factorul determinant principal al creșterii PIB în zona euro. În prezent, indicatorul de creștere al monedei euro urmează încă o tendință pozitivă și rămâne aproape de maximele sale post-criză. Cu toate acestea, această tendință amplă reflectă decalarea ciclică dintre economia europeană și cea americană, unde redresarea a început mai devreme.

În opinia noastră, principalul risc economic pentru continent nu este legat de normalizarea politicii monetare a BCE, ci mai degrabă de contracția impulsului global de creditare ce se va răspândi inevitabil în Europa, ducând, în cele din urmă, la o redresare de scurtă durată.

Japonia: impuls pozitiv în ciuda dobânzilor negative

Japonia: impuls pozitiv în ciuda dobânzilor negative

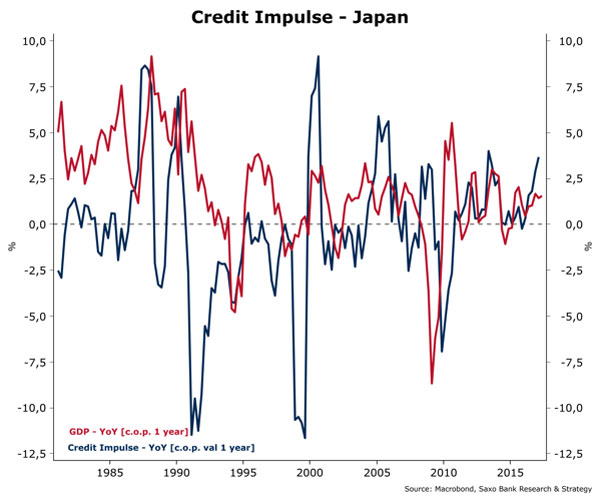

Impulsul de creditare al Japoniei crește din T4’15 în ciuda introducerii dobânzilor negative în ianuarie 2016. La cel moment temerea era că mișcarea va determina băncile să fie reticente în a împrumuta posibililor clienți; de fapt, sondajele arată că nu asta s-a întâmplat deloc.

Conform sondajului Tankan cu privire la percepția generală, atitudinea față de împrumut a instituțiilor financiare a urmat o tendință ascendentă, atingând cel mai înalt nivel de la criza financiară la 24 de puncte procentuale în T1’17.

Liniile directoare ale FSA adoptate în 2016 pentru a încuraja acordarea de credite către debitori cu punctaje mici au jucat cu siguranță un rol important în evitarea unei încetiniri a creșterii creditării în Japonia. Totuși, acest impuls pozitiv are un efect global limitat de vreme ce țara reprezintă doar 5,2% din indicele nostru global.

Creșterea la un punct de cotitură

Creșterea la un punct de cotitură

Mesajul trimis de impulsul global de creditare este că creșterea globală este la un punct de cotitură. După ani de extindere, dinamul creditării s-a inversat acum complet. Din moment ce acest indice este în avans cu nouă luni, ar trebui să ne așteptăm la date mai puțin concludente în această toamnă, iar acest lucru ar putea duce la o încetinire economică globală pe parcursul anului viitor.

Creșterea economică mai scăzută este doar o chestiune de timp și, din anumite puncte de vedere, ar avea cel mai mult sens luând în considerare că redresarea a început exact acum opt ani, la mijlocul lui 2009 (în SUA).

Până acum, a fost a treia cea mai lungă extindere din 1850 încoace (în urma 1991-2001, 1961-1969 și 1982-1990). Implicațiile contracției impulsului de creditare sunt destul de semnificative pentru piețele financiare. Dacă are loc o încetinire economică, acest lucru va împinge Fed și BCE să reducă viteza și amploarea cu care retrag stimulentele. Ar putea, de asemenea, să deschidă calea către stimulente monetare și fiscale în China.