de Christopher Dembik, Director Analiză Macro, Saxo Bank

Mesajul din partea bancherilor de la băncile centrale ale lumii este clar – politica monetară trebuie suplimentată prin stimulente fiscale guvernamentale. Din fericire, dobânzile record de mici fac ca acest lucru să fie o alternativă viabilă.

“Cheltuielile fiscale se vor afla în topul agendei investitorilor globali în acest trimestru”

“Contextul este, de fapt, foarte favorabil pentru cheltuieli publice mai mari”

În ultimele trei luni, câteva bănci centrale globale au subliniat faptul că politica monetară poate să mai câștige timp, dar sunt necesare și alte acțiuni. În buletinul trimestrial anterior, Banca Angliei a demonstrat în mod uluitor faptul că multiplicatorul de bani, ce justifică intervenția băncilor centrale, nu funcționează.

În acele circumstanțe, mingea e în terenul guvernelor. Într-o schimbare dramatică de poziție, toate organizațiile internaționale, mai ales Fondul Monetar Internațional și G20, au cerut mai multe cheltuieli publice pentru a duce creșterea economică mai aproape de nivelul pre-criză. Nu există nicio îndoială că în acest trimestru cheltuielile fiscale vor fi în opul agendei pentru investitorii din toată lumea.

O oportunitate unică

Contextul este de fapt foarte favorabil pentru cheltuieli publice mai mari. Liberalismul economic ce a exercitat o influență copleșitoare asupra elaborării politicilor din ultimii treizeci de ani a fost discreditat de apariția crizei financiare globale. Nu mai există o ideologie economică dominantă. Mai mult, rolul agențiilor de rating, care au acționat precum gardienii ortodoxiei fiscale, este acum mult mai puțin important pentru investitori.

Totuși, adevăratul stimulent pentru cheltuielile publice este legat de dobânzile la împrumut record de mici pe piețele financiare. Condițiile globale de creditare sunt aproape cele mai relaxate din toate timpurile cu un randament mediu al obligațiunilor guvernamentale globale (toate garanțiile incluse) învârtindu-se în jur de 0,9% care este mult sub media pe 10 ani de 2,30%. În unele cazuri, situația este și mai neobișnuită, cum e în Germania unde peste 80% din piața de obligațiuni suverane are rate negative.

China și Japonia deschid calea

În termenii stimulentelor fiscale, Asia deschide calea. Investițiile din partea companiilor de stat a crescut cu 24% de la începutul anului în China într-o încercare de a compensa decelerarea investițiilor private.

Scopul este acela de a evita un declin abrupt al economiei, dar accentuează și supraproducția industrială și spirala deflaționistă (care, totuși, s-a diminuat de la începutul verii încoace datorită prețurilor globale mai mari ale mărfurilor). Pentru a limita efectele negative, recent au fost luate măsuri promițătoare, inclusiv acordarea accesului egal investitorilor privați în educație și servicii medicale, trimițând echipe de inspectori care să se asigure, la fața locului, că proiectele sunt realizate și că se investește în infrastructură în zonele rurale, acolo unde este nevoie de fapt. Dacă se implementează, aceste decizi ar putea cu siguranță să ajute la repararea economiei.

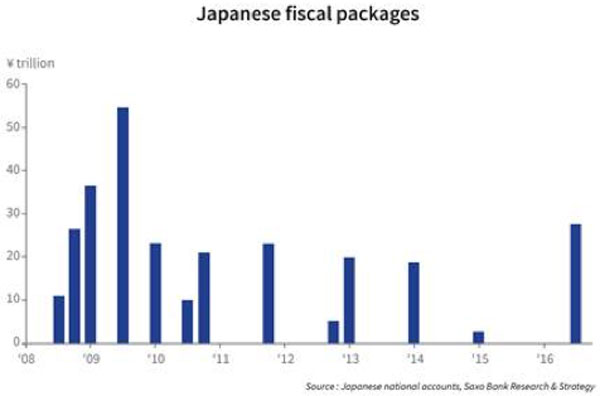

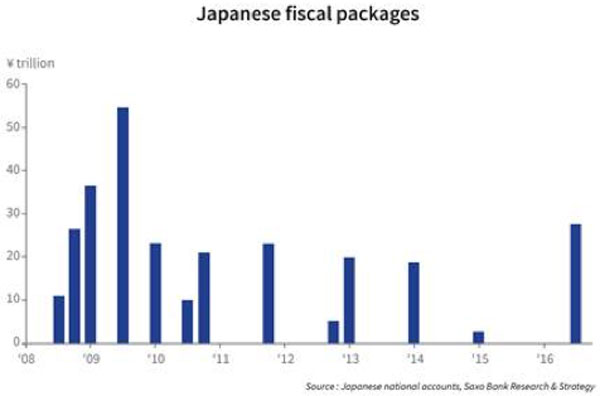

Un impact similar poate fi cu greu așteptat din partea pachetului de stimulente în valoare de aproape 28 de trilioane de yeni (deși cheltuiala directă reprezintă doar 7,5 trilioane de yeni) ce a fost aprobat în luna august de Japonia. În comparație cu pachetele anterioare, nu este de fapt ceva impresionant. Va duce, probabil la o explozie temporară a producției industriale, dar efectul va dispărea rapid datorită mentalității deflaționiste a companiilor și gospodăriilor. Nu există un declanșator facil pentru a schimba această mentalitate. Până acum, nimic nu a funcționat. O situație similară a avut loc în SUA în anii 30 și, de fapt, doar războiul a rezolvat-o.

Ultimul pachet fiscal japonez ce valorează 28 de trilioane de yeni constă în principal în cheltuieli pe infrastructură și subvenții bănești pentru familiile sărace.

Europa: Sfârșitul austerității și al regulii de 3%

Spre deosebire de Japonia, riscul deflației nu este problema principală în Europa. În ciuda unor foarte slabe presiune inflaționiste de fundal, nu există o schimbare în comportamentul gospodăriilor sau al corporațiilor care să rezulte din inflație scăzută pentru o perioadă mai lungă de timp. În acest context, politica fiscală poate încă să fie eficientă.

Europa nu a așteptat unda verde a FMI pentru a face presiuni pentru stimulente fiscale. În aprilie 2015, planul Juncker a demarat. Este pe direcția bună de vreme ce au fost aprobate proiecte în valoare de 20,4 miliarde de euro (un sfert din această sumă pentru beneficiul întreprinderilor mici și al start-up-urilor) pe o țintă de trei ani de 60 de miliarde de euro de către Comitetul de Investiții al FEIS. Totuși, nu-și respectă promisiunile inițiale în ce privește creșterea.

Așadar, pentru a grăbi procesul, peste o treime din țările UE au lansat de curând sau au în plan să lanseze un fel de stimulente fiscale în săptămânile ce urmează (ex. Marea Britanie și Ungaria). Însă doar trei țări au finanțe publice suficient de puternice să o facă: Germania, Suedia și Austria.

Alegerile și referendumurile ce vor avea loc în lunile următoare în Italia, Spania și Austria și în Franța în aprilie 2017 vor favoriza inevitabil creșterea populismului și scăderea apetitului pentru austeritate (sau consolidare fiscală). Pentru moment, programele de stimulente în stil Keynesian nu au fost preluate cu excepția Marii Britanii care poate opta pentru o strategie de cheltuială pentru infrastructură pentru a depăși nesiguranța de după votul Brexit.

În majoritatea cazurilor, măsurile constau în principal în impozite pe profit mai mici pentru a evita delocalizarea în Irlanda și pentru a stimula investițiile. Votul Marii Britanii a fost și un puternic catalizator pe termen scurt pentru reducerile fiscale din multe țări. Totuși, ar putea avea loc mai frecvent reduceri semnificative de impozite sau credite fiscale pentru gospodării pentru a compensa creșterea importantă ce a avut loc în ultimii ani și, de ce nu, subvenții bănești directe către familiile sărace ca în Japonia aproape de data alegerilor.

Revenirea politicii fiscale expansioniste a dus la sfârșitul definitiv al regulii de deficit de 3%. După cum e și proverbul, promisiunile îi obligă doar pe cei ce cred în ele. Italia, al cărei PIB la prețuri constante nu a crescut deloc în ultimii 15 ani, cât și Spania și Portugalia, își vor rata probabil ținta de reducere a deficitului în 2016 și 2017.

În cazul Franței, luând în considerare programul economic al principalilor candidați la președinție din aripa dreaptă sau stângă, rezultatul alegerilor va fi, în orice caz, încălcarea angajamentului de 3% deficit, așa cum s-a mai întâmplat la începutul anilor 2000. Din cauza absenței unei politici fiscale europene coordonate, prevalează domnia lui „fiecare pentru sine”.

Luând în considerare surplusul primar, Germania este cea mai mare țară europeană capabilă să se angajeze la stimulente fiscale. În cele din urmă, va fi forțată să facă acest lucru pentru a integra migranții pe care i-a primit.

Guvernul SUA înghețat de alegerile cheie

În această dezbatere legată de cheltuielile publice, absentul vizibil sunt Statele Unite. Performanța onorabilă a economiei SUA și viitoarele alegeri prezidențiale nu militează pentru stimulente fiscale. Totuși, putem anticipa cu ușurință că, dacă câștigă Hillary Clinton, ea nu ar ezita să folosească argumentul fiscal atunci când vor apărea semne ale încetinirii economice. Ea ar putea fi inspirată de pachetul de stimulente al lui Bill Clinton din 1993 care a dus creșterea SUA înapoi pe drumul cel bun.

Totuși, e mai dificil de evaluat deciziile pe care le-ar lua Donald Trump în aceste condiții. Programul său economic conține măsuri interesante, cum ar fi scăderea impozitului pe profit la 15%, dar și propuneri absurde și periculoase cum ar fi ruperea acordurilor comerciale existente și impunerea unor impozite mari asupra importurilor.

Acest trimestru va oferi oportunitatea de a discuta (din nou) rolul statului în economie. Din nefericire, este o dezbatere defectuoasă în mod sistematic pentru că este influențată de ideologie, în timp ce pragmatismul ar trebui să prevaleze.

Cheltuielile publice nu sunt nici rele, nici bune, și nu este, cu siguranță, o soluție miracol, așa cum s-a arătat în cazul Japoniei. Eficacitatea sa depinde de diagnosticul economic și de implementarea sa. Totuși, este chiar o veste bună faptul că guvernele vor interveni în sfârșit și că politica monetară nu mai ține locul politicii fiscale, ceea ce a fost cazul din 2008 încoace.

Tradițional, dezbaterea este despre guvernele mari versul guvernele mici, dar această opoziție nu are sens într-o lume globalizată în care statul trebuie să regleze mai mult finanțele și se confruntă cu provocarea schimbărilor climatice. Ar trebui mai bine să vorbim despre guvernele deștepte: un guvern ce se bazează pe noi tehnologii pentru a reduce costurile de operare, care tratează problema productivității în scădere și care dezvoltă o politică industrială reală, lucruri care nu au fost făcute niciodată în ultimii 25 de ani în majoritatea țărilor bogate.

Mesajul meu către guverne: cu orice preț, stați departe de protecționismul demodat și înțelegeți că este o pierdere de bani și timp să susțineți industriile care sunt sortite declinului. Acele strategii au zero șanse de succes.