de Althea Spinozzi / Saxo Bank

• Intervenția băncii centrale asupra căderii continue a capitalurilor proprii este nesigură

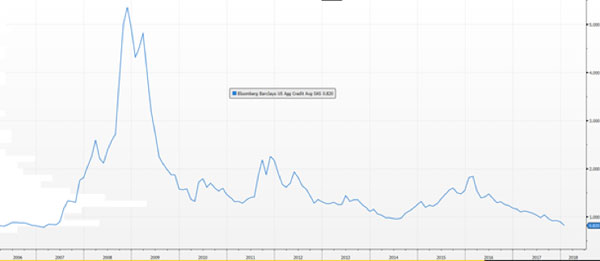

• Marjele de credit la cel mai limitat nivel

• Investitorii încă țin de creditele cu risc ridicat și cumpără acțiuni al căror preț a scăzut

Piețele financiare primesc o lovitură. S&P 500 a atins un vârf de 2 872 pe 26 ianuarie, apoi a scăzut brusc la 2650 – o pierdere de 7,8%. Piețele de obligațiuni au scăzut și ele, randamentul obligațiunilor de trezorerie pe 10 ani ajungând la 2,84%, un nivel care nu s-a mai întâlnit din 2014.

Toate acestea i-au lăsat pe investitori într-o stare de șoc pe măsură ce încet-încet își dau seama: piața în creștere se apropie de sfârșit.

Pe măsură ce volatilitatea crește și piața de capitaluri proprii restabilește prețurile, piața obligațiunilor corporative este în staționare așteptând un semnal de vânzare care nu mai vine. Ne aflăm cumva la începutul unei crize financiare sau oare ceea ce vedem zilele acestea se reduce la schimbări de convexitate? E greu de spus, dar suntem cu siguranță în punctul în care investitorii se împart în două grupuri: cei care spun că e criză și cei care spun că nu e decât o corecție.

Băncile centrale te apără cu adevărat?

Cei care simt că actuala scădere din piețele financiare reprezintă o corecție sunt cei care cred cu fermitate și că băncile centrale vor face tot ce e nevoie pentru a evita o altă criză. Intrăm, însă, într-o fază în care va fi greu de prevăzut comportamentul acestor instituții.

Inflația crește în SUA, iar legea fiscală republicană ce va intra în vigoare anul acesta va stimula creșterea și cheltuielile, dând un nou impuls economiei. Dar oare chiar vor cheltui oamenii mai mult dacă capitalurile proprii continuă să scadă? Adevărul este că efectele maximelor record ale prețurilor acțiunilor ar putea să dispară destul de repede, iar cheltuielile se vor restrânge din nou.

În acest moment, investitorii s-ar putea aștepta ca Rezerva Federală să își retragă planurile de înăsprire, dar dacă nu o face, piețele ar avea încă un motiv să vândă la scară mare.

De cealaltă parte a Atlanticului, inflația continuă să întârzie, iar euro puternic nu dă de ales Băncii Centrale Europene decât să-și enunțe notele orientative pentru ratele dobânzii ca fiind foarte mici. În plus, așa cum am evidențiat săptămâna trecută, instabilitatea politică apasă BCE. Marja periferie/Germania este la cel mai strict nivel în ciuda faptului că a rămas nerezolvată criza catalană, iar Italia va vota într-o lună; acesta e un semn clar că investitorii cred că BCE va avea o abordare de tipul „prin orice mijloace” pentru a susține zona euro.

Dacă lichidarea capitalurilor proprii se adâncește, BCE nu prea poate face mare lucru în legătură cu asta.

Piețele emergente și cu randament mare au luat sfârșit?

Deși obligațiunile de trezorerie scad, piața obligațiunilor este încă susținută de o cerere solidă a investitorilor, iar recenta lărgire a marjelor nu este un indiciu pentru lichidare în piața creditelor În ultimele câteva săptămâni, am văzut că investitorii devin tot mai selectivi, iar marja emisiilor denominate în USD, cu rating BB a crescut pe măsură ce investitorii caută o mai mare rentabilitate a capitalului de risc.

Realitatea este că valorile implicite sunt tot la linia lor de bază istorică și atât obligațiunile EM, cât și cele HY beneficiază încă de un mediu macro flexibil, un redresare puternică a capitalurilor proprii și diferite actualizări ale creditului. Volatilitatea care perturbă piața în acest moment nu va face decât să transforme piața de credit într-una și mai dezirabilă pe măsură ce marjele încep să ia amploare.

E posibil ca acesta să fie cel mai bun moment pentru creditare

În loc să cumpere active scumpe, investitorii cumpără în prezent acțiuni al căror preț a scăzut pentru că trebuie să-și pună banii la treabă și nu sunt suficiente active pe care să le cumpere la nivelurile de care au nevoie. Dacă rămânem în jurul nivelului actual de strictețe, am putea vedea chiar un influx mai mare de investitori interesați de titluri de valoare cu rating superior, împingând prețurile acestor active și mai sus.

Până la urmă, economia merge bine, așadar, deși obligațiunile IG sunt scumpe, nu sunt valorizate incorect.

Luând în considerare faptul că băncile centrale încă ne țin spatele în general, singurul lucru care ar amenința prezenta tendință ar fi o scădere și mai mare pe burse.

Vor continua capitalurile proprii să scadă?

Sursa: Saxo Bank

Sursa: Saxo Bank

Althea Spinozzi este trader de vânzări la Saxo Bank.