de Ole Hansen, șef strategie mărfuri Saxo Bank

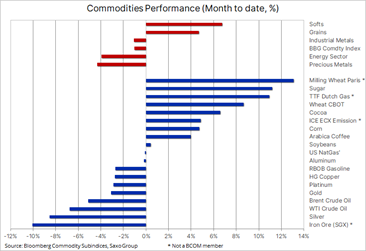

Sectorul mărfurilor, cu excepția unor produse alimentare cheie, rămâne în defensivă, deoarece creșterea actuală a cazurilor de coronavirus în țările cu economii majore afectează perspectivele pe termen scurt de creștere și cerere.

În plus, perspectiva pentru o revenire mai devreme decât era de așteptat la un regim de austeritate de către Rezerva Federală SUA a contribuit la presiunea ascendentă asupra randamentelor obligațiunilor și a dolarului, reducând astfel atracția pentru metale, cum ar fi aurul și argintul.

Perspectivele macroeconomice rămân afectate de actualul val Covid-19 care continuă să se răspândească în Asia și părți ale SUA, creând astfel o mare incertitudine în ceea ce privește cererea pe termen scurt pentru creștere și mărfurile dependente de cerere, de la țiței și benzină, la cupru și minereu de fier.

Având în vedere acest lucru, este mai puțin probabil ca SUA să-și reducă programul masiv de cumpărare de active, ceea ce ar putea duce la creșterea randamentelor Trezoreriei SUA și la un dolar mai puternic.

La fel ca în săptămâna precedentă, au rămas piloni de stabilitate, mai multe mărfuri agricole cheie continuând să găsească sprijin după ceea ce până acum a fost un sezon meteorologic foarte volatil în unele dintre regiunile cheie pentru creștere ale lumii.

Vremea rece din unele părți din Brazilia a afectat recolta de trestie de zahăr, provocând în același timp daune considerabile și cafelei din regiune. În altă parte, căldura extremă care duce la secetă a slăbit așteptările pentru recolta de cereale din acest an, în special porumb și grâu.

În cea mai recentă perspectivă mondială a ofertei și cererii (WASDE), Departamentul Agriculturii SUA a prognozat cea mai mică recoltă de grâu din SUA din ultimii 19 ani, aprovizionările globale suferind o scădere ulterioară ca răspuns la reduceri mari la estimările din câmpurile afectate de secetă din Canada și Rusia.

Perspectiva livrărilor mai mici din Rusia, cel mai mare exportator mondial, a făcut ca grâul de măcinare cu conținut ridicat de proteine tranzacționat la Paris să crească la un maxim de peste 255$ pe tonă, cu aproximativ 35% peste media de cinci ani.

Prețurile gazului în Europa au crescut la un alt record înainte de a se retrage puțin, preocupările privind aprovizionarea fiind oarecum compensate de sentimentul mai slab de pe piața mai largă a energiei, având în vedere cel mai recent val al Covid-19. În SUA, prețurile gazelor s-au îndreptat către cea mai mare pierdere săptămânală după o creștere mai mare decât era de așteptat a acțiunilor.

În Europa, o reducere inexplicabilă a fluxurilor din Rusia combinată cu creșterea concurenței din Asia pentru transporturile de GNL a făcut mai dificilă reumplerea siturilor de depozitare deja epuizate înainte de iarna viitoare. Aceste evoluții au condus la creșterea cererii de cărbune, forțând astfel utilizatorii industriali și utilitățile să cumpere mai multe permise de poluare, al căror preț se tranzacționează deja la prețuri record. Una peste alta, aceste evoluții au dus la creșterea prețurilor la electricitate, care în cele din urmă vor fi puse pe spinarea consumatorilor, adăugându-se astfel la costurile suportate deja de toți.

Aurul a petrecut cea mai mare parte a săptămânii încercând să se recupereze după prăbușirea prețurilor care a urmat raportului privind locurile de muncă mai puternic decât era de așteptat în SUA din 6 august. În august, sentimentul a fost deja afectat de incapacitatea aurului de a crește, ca răspuns la scăderea din iulie a randamentelor Trezoreriei. O scădere a randamentelor care s-a încheiat cu doar câteva zile înainte de recesiune, când randamentele SUA ajustate la inflație pe 10 ani au atins un nivel record de -1,22%.

Perspectivele pe termen scurt rămân delicate din cauza riscului generat de randamente și de dolarul care, la rândul lor, sunt influențate de întâlnirea de la sfârșitul lunii august a șefilor băncilor centrale de la Jackson Hole. Simpozionul anual care în trecut a fost folosit pentru a trimite semnale de schimbare a politicilor sau priorităților către piață.

Petrolul rămâne unul dintre cei mai mari pierzători din această lună, „depășit” doar de minereul de fier și argint. După câteva luni în care accentul a fost pus pe OPEC+ și capacitatea sa de a susține prețurile prin menținerea pieței relativ strânse, accentul a revenit din nou la o perspectivă incertă a cererii cauzată de răspândirea rapidă a variantei coronavirusului Delta, în special în importatorul-cheie China. O evoluție care a dus la reduceri de creștere și a ridicat întrebări cu privire la perspectivele cererii pe termen scurt pentru produse petroliere și combustibil de la cel mai mare cumpărător din lume.

În timp ce unii dintre cei mai importanți „tauri” de pe Wall Street întrevăd că perturbarea de la varianta Delta este tranzitorie și are un impact negativ asupra cererii doar pentru câteva luni, atât AIE, cât și OPEC, în ultimele lor rapoarte lunare ale pieței petrolului, și-au redus perspectivele cererii pentru restul anului. Ultimul val duce la o reducere reînnoită a mobilității în întreaga lume, cea mai mare preocupare fiind apariția virusului în China, unde un număr încă mic de infectați a fost întâmpinat printr-o abordare agresivă pentru a contracara focarul.

Cu toate acestea, flexibilitatea prezentată de grupul OPEC+ în ultimul an va preveni probabil o corecție mai profundă în cazul în care cererea de creștere va suferi o piedică mai mare decât era de așteptat din cauza focarului actual. Având în vedere acest lucru și lipsa de răspuns din partea producătorilor americani, în ciuda prețurilor ridicate, menținem o viziune pozitivă asupra direcției prețurilor către sfârșitul anului.