de Ole Hansen, șef strategie mărfuri Saxo Bank

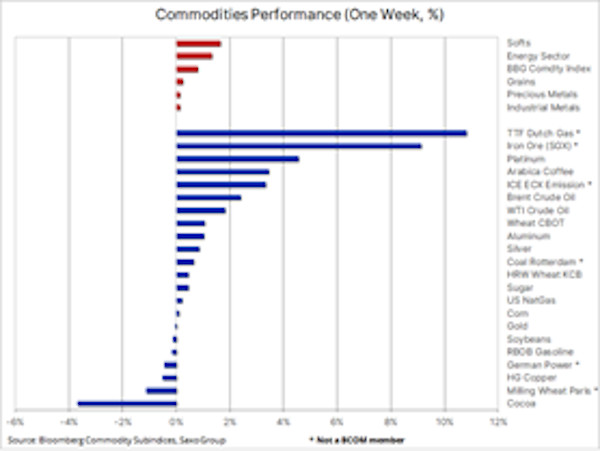

Sectorul mărfurilor a găsit un nou suflu săptămâna trecută, pe măsură ce accentul intens și potențial negativ pus pe grupul chinez Evergrande și capacitatea sa de a-și deservi datoriile a dispărut. În timp ce cea mai îndatorată companie imobiliară din lume ar putea încă să producă o surpriză negativă, pomparea continuă a lichidităților în sistemul financiar de către Banca Populară Chineză a contribuit la reducerea riscurilor de contagiune pentru alte piețe din afara Chinei.

Indicele MSCI World a scăzut cu 4% înainte de o nouă recuperare, momentul de când am văzut ultima dată o corecție de 5% pe piața mondială de valori extinzându-se astfel la 233 de zileAurul și argintul, se confruntă cu o perioadă destul de tulbure în acest an. Deși deseori este strâns corelată cu mișcările dolarului și randamentelor, cererea de aur este, de asemenea, inversă, corelată cu încrederea în activele financiare care, în prezent, împreună cu evaluările pieței financiare, rămâne aproape de un nivel istoric.

O altă evoluție din ultima săptămână care a ajutat la stabilirea agendei pentru mărfuri, în special cele cu o corelație inversă ridicată la randamentele Trezoreriei și la dolar, a fost creșterea bruscă a randamentelor obligațiunilor din SUA. Joi, Banca Angliei a stabilit jocul după o retorică mai agresivă. Un sell-off a stabilit ritmul dobânzilor zonei euro înainte ca Trezoreriile SUA să urmeze, pentru a produce cea mai mare creștere de o zi a randamentelor pe 10 ani în ultimele luni.

Gaz: Un sector care a rămas imun la îngrijorările Chinei și riscul creșterii randamentelor obligațiunilor a fost sectorul energetic în care prețurile la țiței, gaz, cărbune și energie electrică au continuat să se ridice pe fondul aprovizionării restrânse și al cererii puternice. Țițeiul Brent, etalonul global, a atins cel mai înalt nivel din 2018, în timp ce în Europa costul gazelor TTF olandeze de referință a atins un record de 76,5 euro / MWh sau 26 USD / MMBtu, sau 150 USD pe baril de echivalent petrol.

În SUA, contractele futures pe gaz natural Henry Hub s-au tranzacționat peste 5 dolari / MMBtu și, după finalizarea unei corecții de 50% a creșterii din august până în septembrie la un nivel maxim de 7 ½ ani, perspectivele tehnice indică din nou o forță suplimentară.

Petrolul a fost în a cincea săptămână la rând de câștig, cu multiple surse de sprijin. Uraganul american Ida a scos peste 30 milioane de barili de pe piață și vedem o revenire lentă și îndelungată la nivelurile de dinainte de uragan. Ca rezultat, stocurile de țiței și benzină din SUA au scăzut ambele la nivelurile observate ultima dată în decembrie 2019. Consumul crescut de combustibil în emisfera nordică din cauza înlocuirii gazului scump poate stimula în continuare recuperarea cererii globale. În plus, ultimele luni au arătat că unii membri ai OPEC+, cel mai vizibil Nigeria, Angola și Kazahstan s-au străduit să își atingă cota de producție, sporind astfel puterea de bază a pieței.

Pentru a contracara creșterea actuală, dar până acum cu un impact limitat asupra prețurilor, a fost prima și istorica vânzare de țiței din rezervele strategice ale Chinei. În ultimele luni, China a vândut, de asemenea, metale industriale din rezervele sale pentru a combate creșterea costurilor de import, cu inflația la poarta fabricilor cu un nivel maxim de 13 ani. Prima vânzare de 7,4 milioane de barili ar putea fi urmată de mai multe în următoarele săptămâni, Wood Mackenzie estimând că ar putea fi oferite până la 82,5 milioane de barili.

Cu toate acestea, având în vedere această evoluție cu un impact atât de limitat, este din ce în ce mai probabil ca țițeiul Brent să ajungă la 80 USD pe baril oarecum mai repede decât se aștepta anterior. Din punct de vedere tehnic, graficul zilnic arată o oarecare rezistență la maximul din iulie, la 77,84 USD / b, în timp ce graficul lunar Brent arată acum o pauză peste tendința descendentă față de recordul din 2008, potențial un semn al mai multor câștiguri care vin.

Aurul și argintul continuă să prezinte un comportament haotic: s-au stabilizat la scăderea randamentelor, doar pentru a scădea imediat după ce au crescut puțin. Această săptămână nu a făcut excepție, deoarece aurul se lupta atât înainte, cât și mai ales după întâlnirea FOMC de miercuri, unde președintele Fed, Jerome Powell, a susținut o conferință de presă surprinzător de agresivă, spunând că Fed este gata să înceapă să se reducă investițiile în obligațiuni din noiembrie, în timp ce se gândește la prima creștere a dobânzii până la sfârșitul anului 2022. Cea mai mare scădere a avut loc joi când, după cum s-a menționat, Banca Angliei a reușit să prindă piața pe picior greșit, semnalând prima creștere a dobânzii sale cu mult înaintea SUA, probabil în februarie 2021.

Randamentele SUA pe zece ani au crescut printr-un nivel cheie de rezistență la 1,4%, în timp ce randamentul real corespunzător a sărit cu 10 puncte de bază pentru a atinge un maxim de trei luni la –0,89%. Aurul nu este doar un metal care tinde să răspundă mișcărilor dolarului și randamentelor, ambele fiind negativ la preț în cea mai mare parte a anului. Este utilizat și de administratorii de fonduri, ca acoperire sau diversificator împotriva riscurilor între activele financiare, dar cu active financiare și evaluări de piață aproape de maximele istorice, această cerere a dispărut și a devenit o sursă recentă de vânzare.

Cu alte cuvinte, dacă, în calitate de investitor, credeți că încrederea actuală a pieței nu va fi zdruncinată, costul de cumpărare a asigurărilor împotriva acesteia continuă să fie mai scăzut, aurul tranzacționându-se în prezent aproape de capătul inferior al intervalului său de preț pe un an. În săptămânile următoare vom urmări îndeaproape evoluția randamentelor, cu creșterea randamentelor care pot crește incertitudinea reînnoită în alte clase de active, cum ar fi stocurile de creștere sensibile la rata dobânzii. De asemenea, creșterea continuă a costului majorității surselor de energie va susține în cele din urmă opiniile noastre non-tranzitorii asupra inflației. Deocamdată, însă, aurul are nevoie de o pauză solidă peste 1835 de dolari pe uncie și, până când acest lucru nu se întâmplă, ceea ce credem în continuare, nu există motive majore pentru a urmări sau a adăuga poziții existente.