De Ole Hansen, Director strategie mărfuri, Saxo Bank

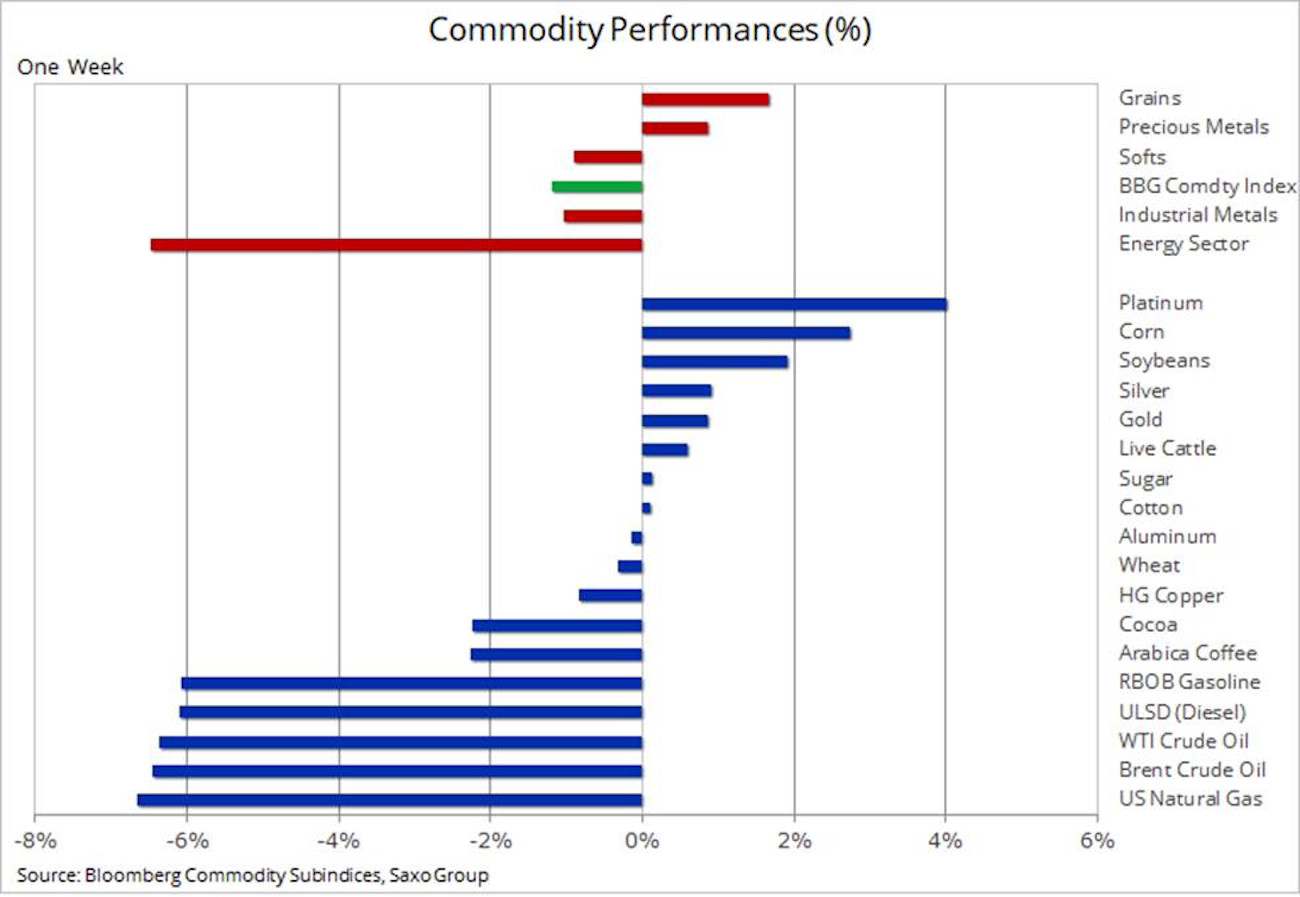

Indicele de mărfuri Bloomberg, care urmărește un coș de mărfuri importante din energie, metale și agricultură, s-a tranzacționat mai jos pentru a doua săptămână consecutiv. Pofta de risc, așa cum se observă prin comportamentul în rândul acțiunilor megacap din SUA, a înregistrat un revers în urma valului de activitate din iulie și august. Această evoluție, combinată cu un dolar care a încetat să scadă, creșterea cazurilor de coronavirus și îngrijorarea cu privire la momentul lansării unui vaccin, au jucat un rol în toată această poveste.

Cel mai puternic afectat în ultima săptămână a fost sectorul energetic, care pe fondul semnelor de încetinire a cererii de combustibil, a început să vadă prețul petrolului și al combustibilului ajustat în jos, pentru a reflecta mai bine elementele economice fundamentale actuale, care arată semne de slăbire. Sectorul cerealelor a menținut un impuls puternic înainte de raportul guvernului SUA de vineri, care era de așteptat să confirme o producție mai mică din cauza condițiilor meteorologice nefavorabile și a stocurilor finale mai scăzute, ca urmare a cererii foarte puternice din China.

Metalele prețioase și-au continuat consolidarea într-o gamă relativ largă, aurul și argintul tranzacționate mai sus în cursul săptămânii. Semnele deteriorării relațiilor dintre SUA și China, împreună cu cererea continuă de acoperire a inflației, văzută prin cererea puternică de aur prin intermediul fondurilor tranzacționate la bursă, au contribuit la compensarea elanului generat de reducerea generală a apetitului pentru risc.

În partea de sus a tabloului regăsim platina, care funcționează în mod normal după cum ”cântă” aurul. În cea mai recentă actualizare trimestrială a acestora, Consiliul Mondial pentru Investiții în Platină (WPIC) și-a revizuit perspectivele din 2020, de la un excedent la un deficit. În aceasta, ei explică schimbările cauzate de pandemie, care au redus accesul la materialul reciclat, precum și la aprovizionarea din Africa de Sud, cel mai mare producător din lume – adăugând la un risc global sporit pe care ei, precum și Saxo Bank, se așteaptă să îl conducă în continuare cererea investitorilor pentru active hard.

Platina a văzut, de la scandalul diesel de acum câțiva ani, spreadul său cu aur trecând de la premium la actualul discount de peste 1000 de dolari pe uncie. În timp ce aurul a atins un nivel record, atât platina, cât și argintul (un alt metal semi-harnic) rămân cu mult sub recordurile lor. Platina a atins un vârf de 2300 $ / uncie la începutul anului 2008, înainte de a se prăbuși cu 68% în timpul crizei financiare globale mai târziu în acel an.

Din perspectiva investițiilor, cea mai mare provocare a platinei rămâne lipsa de lichiditate, fiind o piață mult mai mică decât aurul. Acesta este unul dintre motivele probabile pentru care, în ciuda unei perspective îmbunătățite, a înregistrat o cerere redusă din partea administratorilor de active care operează în dimensiuni pe care platina le-ar fi greu să le gestioneze.

Zona cheie de rezistență este în prezent între 1000 $ / uncie și 1040 $ / uncie, unde a fost respinsă de mai multe ori în ultimii trei ani.

Agricultură: Sectorul cerealelor a înregistrat câștiguri puternice în ultimele cinci săptămâni, din cauza grijilor legate de vreme, a dolarului mai slab și a cererii chineze puternice, toate contribuind la crearea unui context bullish.

Petrolul rămâne sub presiunea unor elemente economice fundamentale mai slabe, deoarece recuperarea cererii globale de energie continuă să dea semne de blocare. Multe țări din întreaga lume, în special în Europa și Asia, se află acum în mijlocul unui al doilea val de coronavirus. Ca urmare, creșterea cererii de combustibil s-a oprit odată cu munca de la domiciliu și lipsa călătoriilor de agrement și de afaceri – ambele, semne că va dura mai mult decât se anticipa pentru a reveni la un nivel de cerere de energie anterior al virusului.

În perioada de tranzacționare din iunie, datele de pe piața fizică începuseră să trimită semnale că prețul și fundamentele actuale nu se sincronizează. Printre altele, am văzut un contango în creștere, cu prețuri spot tranzacționate la o reducere tot mai mare până în lunile următoare, pe măsură ce rezervoarele de depozitare se umplu ca răspuns la marjele slabe ale rafinăriilor, în principal din cauza unui surplus de motorină și a combustibilului pentru avioane.

Ceea ce a trebuit să se întâmple pentru o corecție a fost o deteriorare a apetitului general pentru risc, astfel cum se observă prin corecția acțiunilor (tehnologice) din SUA și a dolarului. La țițeiul Brent, întreruperea tendinței ascendente din iunie a fost declanșatorul tehnic, care a început în cele din urmă o mișcare pentru a alinia prețurile și fundamentele.

Nu credem că vom vedea un nou sell-off dramatic al țițeiului, dar trebuie să acceptăm că pandemia și îndoielile cu privire la momentul apariției unui vaccin ar putea continua să întârzie până anul viitor recuperarea înapoi la 50 USD / baril pentru țițeiul Brent. Reducerea lentă a cererii va întâmpina rezistență din partea grupului OPEC+, care, în retrospectivă, a crescut producția înainte ca cererea să se fi recuperat suficient pentru a absorbi barilii suplimentari.

Îndrumările fundamentale privind piața petrolului vor fi furnizate de OPEC și Agenția Internațională a Energiei când își publică rapoartele lunare privind piața petrolului, adică azi și mâine.

Brent a găsit sprijin la media pe 100 de zile, la 39,50 USD/b, dar speculatorii abia au început să reducă pozițiile, deci corecția ar putea ajunge până la 36,50 USD/b înainte ca suportul să poată fi stabilit. Nivelul general al apetitului pentru risc prin acțiuni și mișcarea dolarului vor continua să fie o sursă cheie de inspirație pentru traderi.