De Ole Hansen, Director strategie mărfuri, Saxo Bank

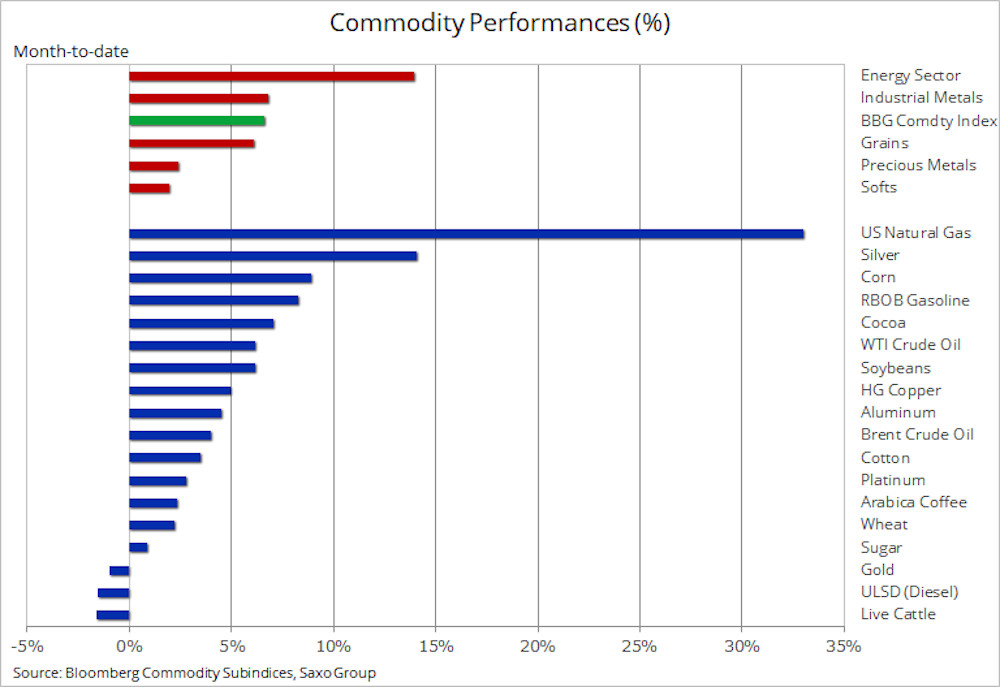

August s-a dovedit a fi cea mai puternică lună pentru indicele de mărfuri Bloomberg, din aprilie 2016 încoace. Patru luni consecutive de câștiguri au făcut ca indicele să recupereze cea mai mare parte a colapsului cauzat de pandemie în februarie și martie. Un volum fără precedent de stimulente ale băncilor centrale, ratele dobânzilor americane și globale, slăbiciunea recentă a dolarului, îngrijorările climatice și cererea de acoperire împotriva inflației sunt toate văzute ca motive cheie din spatele creșterii actuale.

Toate sectoarele majore au tranzacționat mai mult în luna trecută, cu gazele naturale, argintul, porumbul și benzina RBOB în frunte. Aurul, care a terminat luna iulie aproape de un record, este unul dintre puținele care au înregistrat o mică pierdere. Ultima săptămână a lunii a înregistrat câștiguri puternice în sectorul de cereale, care până de curând era cel mai scurtcircuitat de speculatori. Vremea nefavorabilă din SUA și din alte părți a condus la o scădere a previziunilor de randament, în timp ce cumpărarea puternică din China de porumb și soia a susținut partea cererii.

Metalele industriale au avut, de asemenea, un final puternic de lună, cu aprovizionări restrânse pe unele piețe, stimul fără precedent și ratele dobânzilor americane blocate la zero oferind sprijin.

Petrolul și în special produsele combustibile au crescut în preț înaintea uraganului Laura care a lovit joia trecută coasta Texas / Louisiana. Totuși, această creștere a fost rapid urmată de o corecție a prețurilor după ce uraganul a ratat infrastructura energetică cheie din regiune. Cu alte două furtuni aflate în prezent pe traseul de bowling al Atlanticului, este puțin probabil să apară o corecție atât de necesară a țițeiului în această etapă.

Powell, președintele Fed SUA, a dezvăluit concluzia revizuirii politicii pe termen lung a Băncii. În cadrul acesteia, el a declarat că Fed funcționează acum cu un regim de „țintire a inflației medii flexibile”, cu adevărat nimic nou în raport cu așteptările, iar lipsa unor niveluri explicite și a oricărei opinii cu privire la oportunitatea politicii de control a curbei randamentului a însemnat că discursul și concluziile Fed nu au oferit nimic nou. Poate că președintele Fed a fost reticent în a mustra piețele financiare, care par învolburate aici, în special Nasdaq-ul ”tehnologic”, care continuă să bată noi recorduri.

Din perspectiva aurului și argintului, discursul, în opinia noastră, nu a făcut nimic pentru a ne schimba perspectiva pozitivă. O toleranță mai mare la inflație, cu Fed care caută o inflație medie de 2%, ar putea determina ratele dobânzilor să rămână scăzute în următorii cinci ani. Cu toate acestea, cheia rămâne evoluția randamentelor reale și echilibrate. Atâta timp cât randamentele reale rămân ancorate în jurul valorii de –1%, în timp ce așteptările inflației (break even) cresc mai mult, aurul ar trebui să poată rezista unei curbe de randament potențial mai abrupte.

Cel mai mare risc pe termen scurt pentru aur rămâne apariția unui vaccin funcțional și distribuit pe scară largă, împreună cu o corecție bruscă a stocurilor care duc la lichidarea aurului de la investitori pentru a strânge cash în grabă.

După ce a găsit suport în preț la începutul săptămânii, la 1,900 $/uncie, piața este încă în modul de limitare a intervalului, cu 2,015 $/uncie fiind nivelul mare care trebuie să se rupă pentru a atrage cumpărături tehnice proaspete ce ar putea declanșa reluarea creșterii.

Petrolul rămâne legat de intervalul de preț, după o altă sperietură a uraganului care a testa scurt piața și limitele superioare ale intervalului actual. Țițeiul și benzina au atins maximele pe cinci luni, deoarece accentul s-a mutat temporar de la impactul pandemiei asupra cererii la reducerile producției OPEC+ și coasta Golfului Mexic, SUA.

Ce urmează acum vor fi câteva săptămâni de întrerupere a importurilor și exporturilor de petrol, combustibil și gaze naturale, precum și a activității de producție și rafinare. Aceste întreruperi vor fi vizibile în „Raportul săptămânal privind starea petrolului” publicat miercuri de Administrația SUA pentru informații energetice.

În timp ce cererea de combustibil din SUA continuă să-și revină, pandemia înregistrează în prezent crize noi în Asia și Europa. Și, deși o nouă blocare este puțin probabilă, se simte impactul asupra cererii de combustibil. În același timp, OPEC+ se luptă să includă în peste 2 milioane de barili/zi din țări care nu au atins încă obiectivele de producție convenite.

O trecere sub 43 $/baril poate crește riscul unei lichidări îndelungate, reducând prețul la 41 $/b și potențial până la 38,5 $/b, care ar fi cel mai mic preț din 30 iulie încoace.