de Ole Hansen, Head of Commodity Strategy / Saxo Bank

Acordul OPEC: riscuri din cauza situației din Qatar?

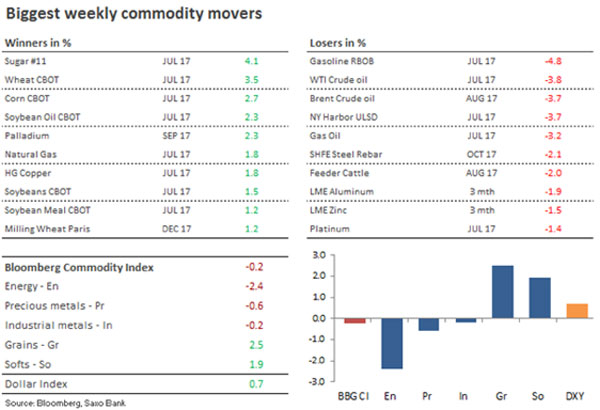

O redresare în rândul contractelor futures ale produselor agricole cheie americane a ajutat la compensarea unei noi săptămâni de pierderi mari la produsele din sectorul energetic. Țițeiul a suferit pierderi pentru a treia săptămână la rând, tensiunile din Orientul Mijlociu nereușind să aducă o susținere. Metalele prețioase au pierdut din câștigurile mari recente pe măsură ce a apărut o tendință de urmărire a profitului înainte de ședința din 14 iunie a Comisiei Federale pentru Piața Deschisă.

Petrolul a revenit la niveluri apropiate de pre-OPEC deoarece atenția acordată rezervelor a fost mai importantă decât o criză geopolitică emergentă în Orientul Mijlociu. Inventarele de petrol și combustibil americane au avut un salt surprinzător și au revenit la un maxim pe trei luni, în timp ce producția din Nigeria și Libia s-a îmbunătățit în continuare. Cearta din Qatar a fost văzută până acum ca fiind negativă din punct de vedere al prețului, având un risc de respectare minimă sau chiar rupere a acordului curent de a reduce producția până în martie anul viitor.

Metalele prețioase cresc pe fondul incertitudinilor

Aurul și argintul s-au redresat puternic pe baza multiplelor incertitudini. Dar, după o ședință împăciuitoare a Băncii Centrale Europene, după lipsa unor elemente spectaculoase în urma audierii fostului director FBI James Comey și după un parlament fără majoritate în Marea Britanie, atenția s-a îndreptat spre urmărirea profiturilor înainte de viitoarea ședință FOMC.

Metalele industriale, cu excepția cuprului, s-au tranzacționat toate în scădere ca reacție la rezerva amplă și – în unele cazuri – în creștere. O redresare a importurilor de cupru în China în luna mai, inventarele LME în scădere și probleme cu rezervele în Chile (condițiile meteo) au dus toate la plasarea metalului înapoi în vârful intervalului său de tranzacționare actual.

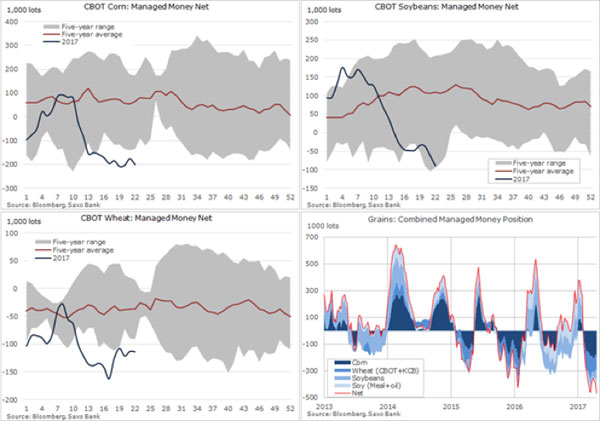

Fermierii americani au avut un început problematic al acestui sezon agricol. Vremea a trecut de la prea multă ploaie în perioada de însămânțări la ariditate și căldură extremă, deranjând recolta pe măsură ce procesul de creștere este în curs. Unele dintre acțiunile de cumpărare recente au fost puse pe seama acoperirii short din partea fondurilor ce dețineau o poziție record net short înaintea celor mai recente evenimente meteo. O prognoză meteo îmbunătățită pentru săptămâna viitoare ar putea opri redresarea, dar evidențiază riscul de volatilitate a prețului în timpul fazei importante de creștere.

În urma unei reveniri de o lună de aproape 7%, aurul a depășit tendința descendentă din 2011 doar pentru a se confrunta cu o rezistență la maximul lunii aprilie de 1,296$/uncie. Înaintea dozei triple de posibile riscuri de joi, aurul și argintul au primit amândouă un impuls. Însă, deoarece ședința BCE, audierea fostului director FBI Comey și alegerile din Marea Britanie n-au făcut prea multe valuri, atenția s-a îndreptat către urmărirea profitului – nu în ultimul rând luând în considerare creșterea aproape sigure a dobânzii în SUA pe 14 iunie.

Cererea pentru aur ca instrument de diversificare și acoperire împotriva riscurilor de evenimente politice sau economice rămâne. Miercuri, deținerile totale de aur ale fondurilor tranzacționate la bursă au sărit la 14,5 tone, cea mai mare creștere de o zi din iulie anul trecut. Deținerile totale au recuperat acum jumătate din ceea ce se pierduse în urma alegerilor prezidențiale din SUA din noiembrie trecut.

Menținem o perspectivă pozitivă pentru aur, dar riscul pe termen scurt se înclină către o corecție, inițial către 1,265$/uncie, retragerea de 38,2% a redresării mai-iunie. Doar o scădere sub 1,245$/uncie (61.8%) este posibilă pentru a atrage o vânzare accelerată așa cum a fost cea după încercarea eșuată din aprilie de a depăși pragul de 1,300$/uncie.

Peste 1,300$/uncie, aurul va ținti, probabil, 1,315$/uncie înainte de maximum din 9 noiembrie de 1,337$/uncie.

Sursa: Saxo Bank

Sursa: Saxo Bank

Riscurile legate de petrol, mai grave decât un posibil conflict

Reînnoirea tensiunile din Orientul Mijlociu nu a reușit până acum să adauge o primă de risc la prețul petrolului. Cearta din Qatar evidențiază din nou tensiunile reprimate subterane dintre producătorii principali conduși de Arabia Saudită și susținuți de SUA, pe de o parte, și Iranul susținut de Rusia pe de alta.

Pe termen scurt, piața vede că posibila escaladare a certei din Qatar afectează negativ petrolul datorită potențialului impact asupra capacității sau voinței producătorilor OPEC și non-OPEC să mențină reducerile curente de producție. Cu toate acestea, un conflict ar deveni fără îndoială un factor pozitiv în piață, iar prima de risc ar reveni ca reacție la temerile că rezervele din regiune ar putea fi întrerupte.

Însă, în această etapă, riscul ca acordul de reducere a producției să se destrame este văzut ca fiind un pericol mai mare decât un conflict ce poate escalada. Lumea este în continuare inundată de petrol, iar pe piață ajung și mai mulți barili. Săptămâna aceasta, Royal Dutch Shell a anunțat ridicarea restricțiilor de export, valabile de 472 de zile, din câmpul său petrolifer Forcados din Nigeria. Acest lucru ar putea însemna ca acest câmp să crească producția la potențialul său de 250 000 barili pe zi.

Administrația pentru Energie în raportul lunar „Perspectiva pe termen scurt în domeniul energiei” a ridicat prognoza de producție pentru SUA în 2018 la un record de 10 milioane barili/zi, ceea ce ar depăși recordul anterior de 9,6 milioane barili/zi stabilit în 1970. În această etapă, dată fiind lichidarea recentă, credem că e posibil ca producătorii americani să se chinuie să atingă această țintă datorită scăderii economice.

Vânzarea anticipată de către producătorii americani a început deja să încetinească, poziția brută short futures deținută de producători scăzând la cel mai mic nivel din ianuarie. Țițeiul WTI cu livrare în 2018 a scăzut cu 14% față de media observată în timpul primului trimestru. Creșterea săptămânală a producției SUA a scăzut la doar 1000 barili/zi în ultimele patru săptămâni în comparație cu o medie de 28000 barili/zi pe parcursul celor trei luni precedente.

Combinația dintre temerile cu privire la distrugerea rezervelor, pe măsură ce petrolul de apropie de jumătatea intervalului 40$, cererea în creștere pe măsură ce ne apropiem de trimestrul trei, o perioadă în mod tradițional mai puternică din punct de vedere al cererii și riscul unei escaladări în Orientul Mijlociu va atrage probabil susținere și va reduce riscul de pierderi suplimentare de la nivelurile actuale.

Țițeiul Brent rămâne vulnerabil sub 50$/baril, dar a reușit să găsească susținere și să sară peste linia tendinței înapoi în august anul trecut. Vânzătorii short nu vor fi probabil satisfăcuți de acest lucru și țintesc în prezent 46.65$/b, minimul din mai sau chiar 44.66$/b, ținta de prelungire.

Sursa: Saxo Bank

Sursa: Saxo Bank