Ole Hansen

Director strategie mărfuri Saxo Bank

Am avut o săptămână dramatică pentru țiței, în care contractele futures pentru țițeiul Brent au avut parte de cel mai mare salt din istorie înainte de a scădea brusc din cauza îngrijorărilor continue legate de creștere și de cerere. Aurul s-a tranzacționat în creștere, dar în cadrul celui mai limitat interval din ultimele două luni, în ciuda riscurilor geo-politice tot mai mari, a celei de-a doua reduceri a dobânzii din SUA din acest ciclu și a unui dolar mai slab. Negocierile comerciale la nivel secundar dintre SUA și China au avut parte de atenție, piața sperând în tăcere la o avansare în momentul în care negocierile la nivel înalt vor începe cu adevărat luna viitoare.

Războiul comercial care durează de un an a fost menționat de către OCDE ca fiind principalul motiv pentru care a scăzut din nou perspectiva de creștere globală în 2019 și 2020. Organizația a declarat că elanul creșterii globale scade către minime observate ultima dată în timpul crizei financiare, politicile protecționiste producând efecte negative asupra încrederii și investițiilor. Metalele industriale s-au tranzacționat în scădere, dar în afara minimelor după ce China, cel mai mare consumator de metal, a scăzut costurile de împrumut într-o încercare de a diminua temerile legate de lichiditate.

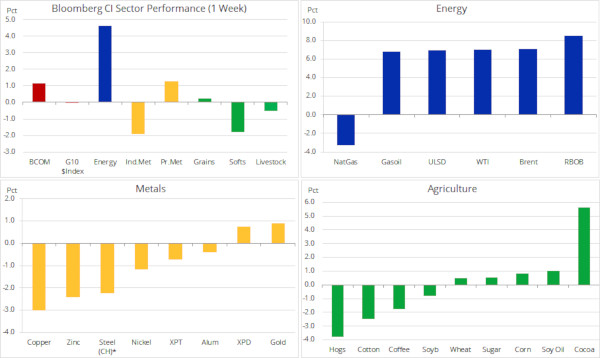

În ciuda avertismentelor OCDE, indicele Bloomberg Commodity Index – care urmărește un coș de mărfuri principale din domeniile energiei, metalelor și agriculturii – s-a tranzacționat în creștere pentru prima dată în patru săptămâni. Aceasta, pe măsură ce temerile geopolitice au ridicat țițeiul și aurul, compensând astfel pierderile menționate în rândul metalelor industriale și al unor contracte futures agricole. Cacao și-a continuat redresarea din septembrie pe baza semnalelor de rezerve scăzute din Ghana și Coasta de Fildeș. Izbucnirea bolii fatale produsă de virusul CSSV, în Ghana, a redus producția, iar piața se teme că boala s-ar putea răspândi și pe Coasta de Fildeș.

Sursa: Bloomberg, Saxo Bank

Sursa: Bloomberg, Saxo Bank

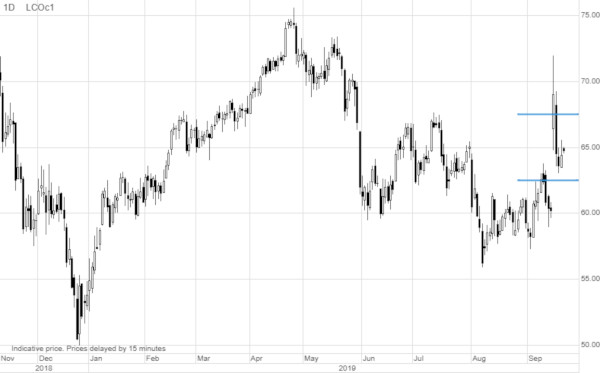

Deși probabil că a fost o chestiune temporară, balanța țițeiului a înclinat dramatic din nou în favoarea prețurilor mai mari săptămâna trecută, când atacurile asupra celei mai mari instalații de procesare a petrolului din lume, de la Khurais și Abqaiq din Arabia Saudită, au tăiat temporar 5% din rezerva mondială. Timp de două zile, incertitudinea a dus la schimbări majore de prețuri înainte ca oficialii saudiți să calmeze piețele după ce au spus că stocurile vor reveni la normal mai repede decât se temea piața că s-ar întâmpla.

În urma unei săptămâni în care rapoartele pieței de petrol au avertizat cu privire la riscul apariției unor excese în stocuri datorită creșterii slabe a cererii, maximul a fost dureros, dar ar fi putut fi mult mai rău, luând în considerare cantitatea de petrol afectată.

Creșterea prețurilor petrolului într-o perioadă de încetinire economică ce duce la o creștere și mai scăzută a cererii nu este o combinație prea bună. Probabil acesta este principalul motiv pentru care redresarea țițeiului s-a dezumflat atât de repede. Riscul pentru stocuri în urma escaladării geo-politice și a aparentei slăbiri a Arabiei Saudite atunci când vine vorba de protecția propriilor active ar trebui să susțină prețurile în continuare în săptămânile ce vin. Riscul unui deficit al stocurilor a fost scos din calcul deoarece Arabia Saudită a apelat la stocurile locale de rezerve de 180 de milioane (sursa: JODI) pentru a preîntâmpina orice deficit de producție.

Cu toate acestea, prima de risc geo-politic, estimată a fi undeva peste $60/b la Brent va necesita, cel mai probabil mai multă vreme pentru a dispărea. Iranul, acuzat că s-a aflat în spatele atacurilor, se găsește din ce în ce mai mult în situația de a fi încolțit, presiunile tot mai mari rezultate de pe urma sancțiunilor punându-i tot mai mult în imposibilitatea de a-și vinde petrolul.

Din acest motiv, credem că intervalul pentru țițeiul Brent din jurul valorii de 60$/b observat în aceste ultime trei luni a trecut acum mai sus, către 65$/b.

Sursa: Saxo Bank

Sursa: Saxo Bank

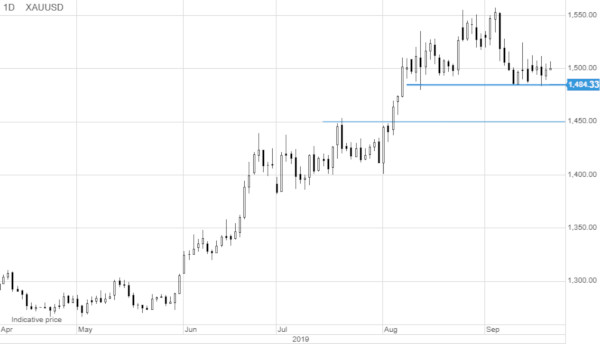

Aurul a reușit să rămână în cel mai limitat interval de tranzacționare din ultimele opt săptămâni. Deși atacul asupra Saudi Aramco a declanșat deschiderea în forță a săptămânii, consecințele reducerii dobânzii din SUA au fost cele care au creat o evoluție descrescătoare de 28 de dolari. Traderii au preluat anunțul reducerii dobânzii, dar și-au abandonat rapid pozițiile când a devenit evident că aceasta a fost o reducere agresivă a dobânzii dată fiind reticența membrilor FOMC de a se angaja la o succesiune de reduceri ale dobânzii.

În general, lecția cheie de săptămâna trecută este că nivelul de susținere de 1485$/uncie rămâne ferm și că evoluția pozitivă este limitată în prezent la puțin peste 1510$/uncie. Aflându-se în modul de corecție în ultima lună, investitorii încă par a fi mai preocupați să nu rateze o potențiala extensie a prețului în creștere decât de încă o corecție de câteva puncte procentuale.

Deși FOMC era reticentă în a se angaja la o nouă relaxare cantitativă, noi credem că nu despre asta e vorba, ci de momentul în care președintele Fed, Powell, va fi obligat să livreze o relaxare substanțială a politicii. Mecanismul de împrumut pe termen scurt a avut parte de o presiune considerabilă în această ultimă săptămână, Rezerva Federală fiind forțată să intervină cu furnizare de lichiditate pentru prima dată într-un deceniu.

Redresarea aurului din iunie până în august a fost determinată de colapsul randamentelor globale ale obligațiunilor. De atunci, randamentul pe 10 ani și-a revenit de la un minim de 1,43% la nivelul actual de 1,78%. Deși susținerea s-a estompat, observăm acum creșterea riscurilor geo-politice, în timp ce dolarul dă semne de o potențială atingere a unui nivel maxim.

Ne menținem perspectiva pozitivă pentru aur în credința că punctul cel mai scăzut al creșterii economice globale se află încă în viitor, nu e de domeniul trecutului. Cel mai probabil, Rezerva Federală va continua să reducă dobânzile, în timp ce războiul comercial SUA-China duce la creșterea riscurilor de recesiune. Se preconizează că randamentele nominale și reale ale obligațiunilor rămân scăzute și, pe alocuri, negative, eliminând prin urmare costul de oportunitate asociat cu deținerea unui activ non-cupon sau fără dobândă.

Sursa: Saxo Bank

Sursa: Saxo Bank

Se poate preconiza și o cumpărare continuă de către băncile centrale, acestea căutând să diversifice și, în cazul unora, să reducă dependența de dolar, așa-numita „de-dolarizare”. Și în final, cum am mai menționat, e posibil ca dolarul să se afle în ultima parte a perioadei sale de creștere, existând riscul tot mai mare ca acțiunile SUA să ducă la scăderea monedei.

Cu toate acestea, speculația pe termen scurt că se poate ajunge la un acord comercial SUA-China luna viitoare poate menține o limită a evoluției pozitive, menținând deschis în același timp riscul unei corecții mai profunde. O scădere sub nivelul de susținere menționat de 1485$/uncie ar putea declanșa o corecție mai profundă către 1450$/uncie.