Ole Hansen, Director Strategie mărfuri Saxo Bank

Prima săptămână întreagă de tranzacționare s-a dovedit a fi mult mai volatilă decât în mod normal, pe măsură ce tensiunile geopolitice au fluctuat. Abia a început anul, că asasinarea de către americani a generalului Soleimani lângă aeroportul din Bagdad a generat temeri legate de o escaladare iminentă a conflictului dintre SUA și Iran.

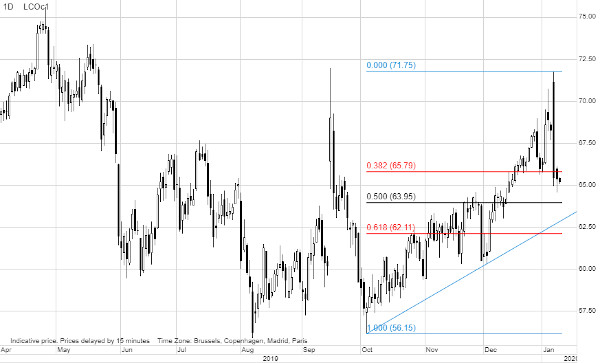

Atât țițeiul, cât și aurul, au crescut înainte de a se prăbuși, după ce ambele părți nu au mai continuat acțiunile militare. Țițeiul Brent s-a tranzacționat într-un interval de 10% înainte de a încheia cu 5% în scădere, înregistrând prima sa pierdere săptămânală din șase. WTI a încheiat chiar și mai jos, în urma unui raport american pesimist legat de inventare care prognoza creșterea stocurilor atât pentru țiței, cât și pentru produsele derivate.

Aurul, metalul considerat activ sigur, a crescut peste 1600$/uncie pentru prima dată din 2013 încoace doar pentru a reveni imediat la nivelul anterior de la o săptămâna la alta. Din perspectivă tehnică, acest eveniment a lăsat un indiciu în graficul săptămânal care, pentru unii, ar putea fi semnul unei inversări cheie. Deși este clar că aurul are nevoie de mai mult decât de nesiguranță geopolitică pentru a continua să crească în 2020, noi considerăm că perspectiva fundamentală oferă suficientă susținere pentru compensarea oricărei scăderi tehnice pe termen scurt.

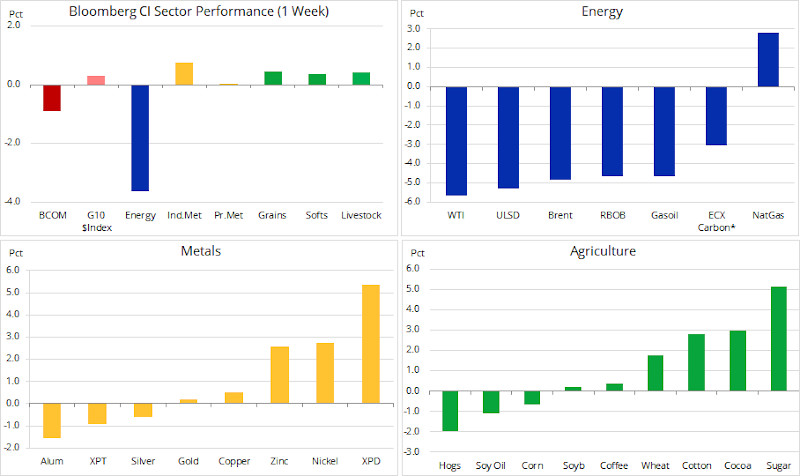

După cum indică primele două săptămâni, mărfurile globale s-ar putea confrunta cu un posibil 2020 volatil, dată fiind combinația de tensiuni geopolitice în desfășurare, schimbări climatice și presiuni inflaționiste. Deși creșterea globală și cererea rezultată pentru mărfuri ciclice cheie rămâne stabilă, considerăm că partea de aprovizionare se va confrunta cu câteva dificultăți datorită tulburărilor sociale și schimbărilor climatice.

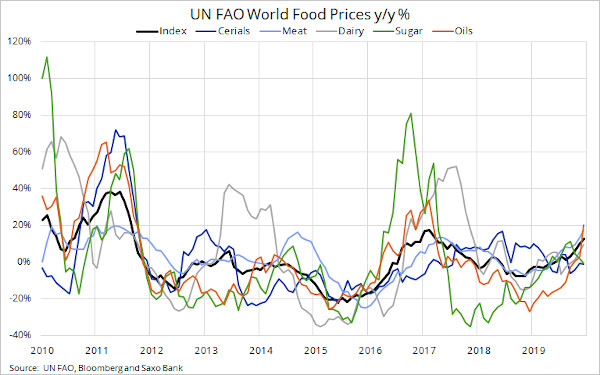

Schimbările climatice vor reprezenta punctul central în perspectiva noastră pe T1, ce va fi publicată după 23 ianuarie. Pentru mărfuri, aceste dificultăți se vor manifesta printr-o volatilitate crescută a condițiilor meteo, ceea ce va duce la secetă, inundații, valuri de căldură și incendii intense, ceea ce va duce la o creștere a ratei de pierdere a solului și la degradarea terenului.

În frunte cu prețurile pentru uleiurile vegetale, prețurile alimentare globale pentru carne și produse lactate au dovedit o creștere constantă pe parcursul anului trecut. Indicele World Food Price al ONU FAO, care monitorizează 73 de mărfuri alimentare din cinci grupuri principale, a crescut cu 12,5% în ultimul an și a atins un maxim pe cinci ani.

Gazele naturale americane al căror preț este stabilit s-au redresat după ce au atins 2,08$/unitate termică, un minim record pentru această perioadă a anului din cauza condițiilor meteo neobișnuit de blânde ce afectează cererea într-un moment în care producția e ridicată. Cu toate acestea, au reușit să-și mențină suportul în ciuda celei mai mici cantități săptămânale retrase din depozit din ultimii 11 ani. Nu este prea târziu pentru o panică de final de iarnă care să susțină prețul, mai ales având în vedere combinația dintre nivelul scăzut al prețului menționat anterior și speculatorii ce dețin o poziție short record.

Și cafeaua Arabica a dat semne că ar găsi susținere după ce a retrasat jumătate din redresarea sa dramatică de 55% din octombrie și decembrie anul trecut. Atunci, redresarea a dus la o creștere bruscă surprinzătoare a rezervelor certificate la bursă, astfel anulând susținerea, ceea ce a dus la o redresare puternică. Perspectiva pentru 2020 rămâne favorabilă cu un deficit global care se presupune că va susține prețul. Dar deocamdată piața este din nou sub presiune din partea vânzătorilor de poziții short care, datorită structurii curbei prețului forward, pot alege un pachet pe un an ce conține poziții short pentru contracte futures de peste 10%.

Redresarea de o lună a țițeiului s-a sfârșit abrupt săptămâna trecută. Prăbușirea care a urmat vârfului SUA-Iran de peste 70$/b la țițeiul Brent, pragul global, a fost, după părerea noastră, determinată de mai mulți factori. În ajunul alegerilor SUA din noiembrie, apetitul pentru un alt război costisitor și, cel mai probabil, de necâștigat, în Orientul Mijlociu pare scăzut. Mai ales având în vedere posibilele daune cauzate votanților lui Trump prin prețurile mai mari ale benzinei și scăderea burselor.

Sursa: Saxo Bank

Sursa: Saxo Bank

Arabia Saudită și prietenii săi GCC au continuat și vor continua fără nicio îndoială să aplice multă presiune asupra Statelor Unite pentru a evita o escaladare ce ar dăuna creșterii economice și sentimentului la nivelul regiunii. Mai ales EAU, care se pregătesc în prezent să găzduiască Expo Dubai 2020 în perioada octombrie – aprilie anul viitor. Se estimează că expoziția va atrage peste 25 de milioane de vizitatori din peste 192 țări.

Țițeiul este în prezent ținut în scădere de producția non-OPEC în creștere, în frunte cu SUA, iar o posibilă întrerupere a aprovizionării ar putea fi atenuată prin punerea la dispoziție a rezervelor strategice deținute de SUA, China, Arabia Saudită și țările membre AIE.

Cea mai mare parte a petrolului din Orientul Mijlociu se duce către est, nu către vest, China fiind cel mai mare cumpărător. Iranul, lovit de sancțiuni, primește cea mai mare parte a venitului din petrol de la China, așa că orice obstrucționare sau orice risc care apare pentru trecerea sigură prin Golful Persic i-ar afecta și pe ei.

În final, cumpărarea speculativă a țițeiului Brent și WTI de la ședința OPEC+ din 6 decembrie a ajuns la 213 milioane de barili în săptămâna ce s-a terminat pe 31 decembrie. Lichidarea abruptă, în momentul în care tensiunile s-au disipat, a fost probabil exagerată de nevoia de a reduce a celor care dețineau poziții care au înregistrat pierderi.

Abandonând jumătate din câștigurile din perioada octombrie-ianuarie, este probabil ca țițeiul să se stabilizeze într-un interval, țițeiul Brent, dat fiind riscul unei noi izbucniri, găsind susținere, cel mai probabil, între 64$/b și 62$/b. Pe parcursul T4 ne-am concentrat pe un interval între 60$/b și 65$/b dar, în urma acordului și adaptării reducerilor OPEC+ suplimentare, am crescut acel interval cu trei dolari.

Cu condiția ca peisajul geopolitic să rămână calm, direcția pieței pe termen scurt va fi determinată cel mai probabil de rapoartele săptămânale legate de stocuri din SUA, de indicatorii economici principali, știrile comerciale SUA-China și rapoartele lunare ale pieței petrolului din partea Administrației americane pentru informații din domeniul energiei, OPEC și AIE, toate urmând să fie publicate în perioada 14-16 ianuarie.

După ce a avut parte de o creștere rapidă în această ultimă săptămână, aproape atingând ținta noastră pe 2020 de 1625$/uncie în trei zile, acum aurul ar putea petrece cea mai mare parte a primului trimestru consolidându-se. Din perspectivă tehnică, preferabil peste 1510$/uncie și nu mai jos de 1450$/uncie, înainte de a crește, în cele din urmă, pe parcursul anului. Riscurile de consolidare pe termen scurt iau în considerare și nivelul aproape record al pozițiilor long ale fondurilor de acoperire, care, pe termen scurt, ar putea acționa ca o trenare a prețului printr-o lichidare lungă.

Sursa: Saxo Bank

Sursa: Saxo Bank

Evenimentele geopolitice precum conflictul SUA-Iran de la începutul lunii ianuarie au susținut aurul, dar doar pentru o perioadă relativ scurtă. În afara susținerii implicite din partea managerilor financiari ce folosesc aurul ca o asigurare a portofoliului, metalul galben are nevoie de susținere de la unele din estimările noastre pentru 2020 pentru a urca mai mult. Acestea sunt: Rezerva Federală reduce dobânzile cu mai mult decât se preconizase, temeri legate de inflația în creștere prin costuri de producție mai mari în sectorul energetic și în cel alimentar, cumpărarea continuă de către băncile centrale (de-dolarizare), un dolar mai slab și mai ales riscurile continue ale evenimentelor ce vor culmina cu alegerile prezidențiale din SUA din noiembrie.