de Ole Hansen, șeful strategiei pe mărfuri Saxo Bank

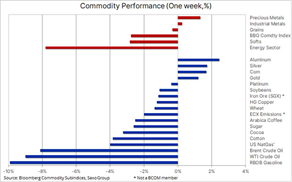

Creșterea mărfurilor s-a blocat și, deși perspectivele fundamentale puternice ale sectorului nu s-au transformat brusc într-o scădere, tocmai creșterea continuă a randamentelor Trezoreriei SUA a forțat o reducere a nivelului general al poftei de risc pe piețe.

Condus de o corecție majoră, și unii ar spune și o întârziere a corecției la țiței, indicele Bloomberg Commodity s-a tranzacționat cu -3% pentru a înregistra cea mai mare pierdere săptămânală din octombrie.

În timp ce evoluțiile individuale în cadrul fiecărei mărfuri au contribuit la stabilirea tonului, direcția generală a fost pentru a treia săptămână consecutivă dictată de evoluțiile de pe piețele de obligațiuni din SUA.

Vânzarea abruptă de joi a mărfurilor, acțiunilor și obligațiunilor ce a a avut loc după ce reuniunea FOMC nu a reușit să liniștească piața cu temerile că randamentele și inflația vor continua să crească. Fed va permite, practic, atât economiei, cât și inflației să funcționeze cât de fierbinte doresc.

Mărfurile individuale cele mai expuse la ultima rundă de adversitate de risc sunt cele care au cea mai mare lungime speculativă. În ansamblu, sectorul mărfurilor s-a bucurat de o revigorare puternică în ultima lună din motive solide despre care am vorbit pe larg în analizele anterioare.

Managerii financiari sau speculatorii au acumulat în ultimele nouă luni, ca urmare a impulsului puternic al prețurilor, o expunere record la mărfuri și, cu câteva excepții, una fiind aurul, o schimbare în perspectivele fundamentale și / sau tehnice pe termen scurt ar putea declanșa o corecție bruscă.

Petrolul, care în ultimele săptămâni dădea din ce în ce mai multe semne că și-a atins potențialul de preț pe termen scurt, a scăzut cel mai mult din octombrie, după ce miercuri i s-a dat o lovitură dublă de la Agenția Internațională pentru Energie și FOMC.

În ultimul raport lunar privind piața petrolului, AIE a ridicat întrebări cu privire la unele dintre motivele care au susținut recenta creștere a țițeiului Brent la 70 USD / b. În mod specific, riscul unui nou super-ciclu și al unei potențial deficit care se apropie au fost ignorate.

Nu numai că văd stocuri ample de petrol, în ciuda unui declin constant din depășirea masivă care s-a acumulat în timpul celui de-al doilea trimestru. Acestea au evidențiat, de asemenea, cantitatea mare de capacitate de producție, în prezent la nivelul de 8 milioane de barili / zi, care este deținută de membrii OPEC+.

Cu recuperarea cererii de combustibil încă fragilă, mai ales că lansarea vaccinului întâmpină probleme în mai multe regiuni, cel mai vizibil în Europa, prognozele de creștere a cererii globale în jurul valorii de 5,5 milioane de barili / zi în 2021 ar putea ajunge să fie prea optimiste.

Având în vedere aceste evoluții, este clar că creșterea de 80% de la începutul lunii noiembrie, când au apărut primele știri despre vaccinuri, a fost în primul rând condusă de producția OPEC+, lăsând astfel prețul expus oricăror știri negative legate de cerere.

Porțile iadului s-au deschis odată ce Brent a căzut sub 66,50 USD, iar de acolo a scăzut aproape o linie dreaptă până la 61,5 USD. În timp ce aceste noi niveluri inferioare reflectă mai bine situația actuală a pieței petrolului, rămâne riscul ca speculatorii să nu-și fi ajustat complet pozițiile.

Pe de altă parte, după ce s-au luptat atât de mult pentru a susține prețurile în ultimul an, este puțin probabil ca membrii OPEC+ să rămână spectatori pasivi în cazul în care prețul va scădea în continuare.

În caz contrar, ne așteptăm la o intervenție verbală ca primă linie de apărare și, dacă nu este suficientă, vor fi extinse reducerile curente pentru mai mult timp. OPEC+ au la dispoziție numeroase instrumente și conduse de Arabia Saudită, și-au arătat disponibilitatea de a le folosi.

Dintr-o perspectivă tehnică, Brent a rupt tendința ascendentă din noiembrie, dar până acum a găsit sprijin la SMA de 50 de zile la 61,50 USD, iar o închidere săptămânală mai sus ar susține sentimentul de risc și ar putea semnaliza o revenire în zilele următoare.

Aurul a primit un impuls inițial după ce FOMC și-a confirmat poziția, menținând o perspectivă pentru dobânzi neschimbate până în 2024. În timp ce aprinde efectiv o lumină verde foarte comodă pentru activele riscante și dolar, piața a prins în schimb frică de întrebarea dacă Fed face o „greșeală de politică” atunci când vede creșterea randamentelor mai lungi din SUA ca fiind complet benigne.

În plus, piața a ajuns la concluzia că Fed va accepta atât economia, cât și inflația să se desfășoare, această din urmă fiind lăsată să crească și să depășească 2% pentru o perioadă prelungită de timp. În timp ce inițial a căzut, prin simpatie cu alte clase de active, aurul a început să atragă din ce în ce mai mult oferte.

Semne că are un anumit succes pot fi văzute în relația dintre aur și randamentele reale pe 10 ani ale SUA. La 8 martie, când randamentul real s-a tranzacționat la -0,6%, aurul a primit un sprijin dificil la 1680 USD, cu aproximativ 60 de dolari sub nivelul său actual.

În timp ce alte mărfuri, din cauza poziționărilor ridicate, cum ar fi uleiul și cerealele, au fost lăsate expuse reducerii riscurilor, aurul a fost deja uitat de investitori.

Lipsa impulsului din ultimele luni a avut ca rezultat faptul că fondurile speculative și-au redus lungimea netă în aur future COMEX la un minim de aproape doi ani, la loturi de 42k (4,2 milioane de uncii), o reducere de 85% față de ultimul vârf din februarie 2020.

Totalul deținerilor în fonduri tranzacționate la bursă, susținute de lingouri, raportate de Bloomberg, au înregistrat reduceri continue în ultimele 30 de zile, scăzând la minimul de nouă luni, la 3.144 tone, o reducere de 9% față de vârful anului trecut.

Cu toate acestea, o zonă care a mers împotriva tendinței este China, unde deținerile de ETF în februarie, conform Consiliului Mondial al Aurului, au crescut cu 8 tone, până la un record de 68,6 tone, după ce investitorii s-au confruntat cu tulburări pe piața bursieră chineză.

Deocamdată, aurul rămâne blocat în țara nimănui și, în ciuda faptului că a văzut o ușoară îmbunătățire a perspectivelor tehnice, acolo rămâne.

Pentru ca acest lucru să se schimbe și pentru a atrage o cerere reînnoită, în special din conturile cu efect de leverage, trebuie să ajungă la 1765 USD / uncie și până când o face, menținem o perspectivă neutră pe termen scurt, odată cu o convingere bullish pe termen mediu în capacitatea aurului de a recupera ce a pierdut, înapoi către 2000 USD / uncie.