de Ole S. Hansen 30 ianuarie 2024

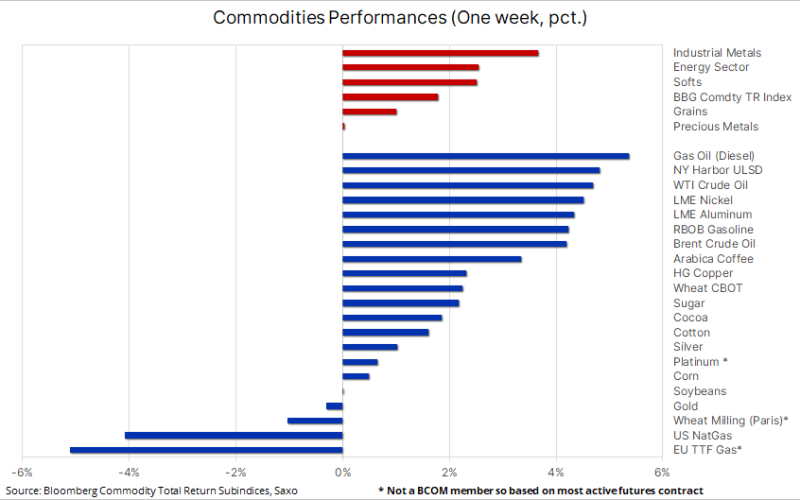

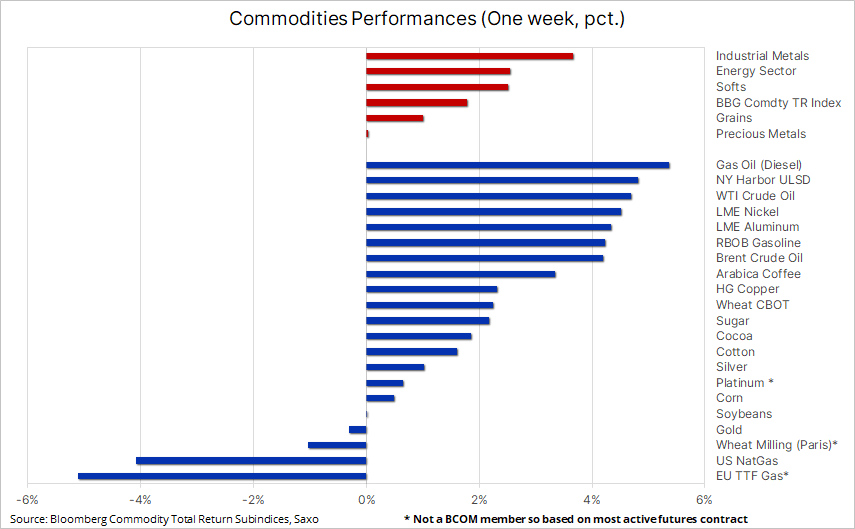

Un sector al mărfurilor sub presiune ușoară de scădere a găsit în sfârșit o ofertă săptămâna trecută, conducând la o creștere amplă în majoritatea sectoarelor, nu în ultimul rând pe metale industriale și energie. Perspectivele cererii s-au îmbunătățit după ce Banca Populară Chineză, în cele mai recente eforturi de a susține economia, a surprins piața anunțând o reducere mai mare decât se aștepta a cotei rezervelor obligatorii. Mișcarea, văzută ca o încercare de a susține încrederea într-o economie care suferă de dezinflație, o scădere a pieței imobiliare și o recentă pierdere a pieței de valori de 6 trilioane de dolari, a contribuit la declanșarea unei reprize de creștere a pieței bursiere, susținând în același timp câștigurile minereului de fier și ale metalelor industriale centrate pe China.

În plus, PIB-ul SUA din trimestrul IV a surprins pozitiv, iar odată cu răcirea indicelui inflației, raportul nu a afectat credința piețelor în reducerea dobânzilor din SUA, cu șansa de 50/50 ca prima să fie livrată la reuniunea FOMC din 20 martie. Sentimentul pieței s-a îmbunătățit, de asemenea, cu o scădere reînnoită a randamentelor trezoreriei americane și un sezon al câștigurilor din SUA, care până acum a surprins pozitiv. Per total, aceste evoluții au făcut ca indicele de mărfuri Bloomberg să se îndrepte spre primul său câștig săptămânal în ultimele șase săptămâni, indicele fiind acum în creștere, câștigurile din săptămâna trecută fiind conduse de țiței și carburanți. În partea de jos, găsim gazele naturale din UE și SUA, ambele în scădere pe fondul perspectivei unei vremi mai blânde și, cu doar câteva săptămâni de iarnă rămase, riscul unei creșteri a cererii pe vreme rece să scadă.

Sectorul energetic, care intră în cea mai bună săptămână din octombrie încoace, a fost susținut de riscuri geopolitice în creștere, în ciuda faptului că autoritățile chineze au cerut Iranului să stopeze atacurile Houthi din Marea Roșie, spunând că, dacă interesele Chinei sunt afectate, aceasta ar putea afecta relațiile comerciale cu Iranul. În plus, sprijinul a fost oferit și de o scădere mare săptămânală a stocurilor din SUA, deși oarecum distorsionată de recenta „bombă” rece care a încetinit producția, importurile și activitatea de rafinărie, și nu în ultimul rând știrile potrivit cărora China, cel mai mare importator de țiței din lume, și-a intensificat eforturile de susținere a economiei. Aceste evoluții au făcut ca Brent și WTI să depășească intervalele lor recente, cumpărările tehnice adăugând un impuls suplimentar.

Metalele industriale, blocate în scăderi de luni de zile, au făcut până acum o încercare nereușită de a sparge pragul de sus. Creșterea a fost condusă de nichel și aluminiu, acesta din urmă găsind un sprijin suplimentar de la o posibilă extindere a interdicției UE de import de produse din aluminiu rusești de la 12% la 100% în viitorul al 13-lea pachet de sancțiuni împotriva Rusiei, planificat să să fie aprobat până pe 24 februarie. Între timp, prețurile cuprului au crescut odată cu creșterea inițială condusă de vânzătorii prinși pe picior greșit, care și-au schimbat recent poziția futures pe cupru HG de la un lung net la cel mai mare scurt net din 2022.

Menținem o perspectivă pozitivă pentru cupru, având în vedere perspectiva unei piețe din ce în ce mai strânse în a doua jumătate a anului. Cu toate acestea, având în vedere îngrijorările actuale cu privire la China, în ciuda ultimei doze de stimulente și a speculațiilor în curs cu privire la momentul, ritmul și profunzimea reducerilor de dobândă din SUA, direcția pentru moment va fi probabil decisă de strategiile de tranzacționare pe termen scurt, cum ar fi acoperirea short.

Țițeiul iese din intervalul de tranzacționare recent

Țițeiul WTI, cea mai performantă marfă săptămâna trecută, a primit un impuls de la pauza tehnică de peste 75,50 USD și 80,50 USD în Brent – forțând investitorii să regândească o strategie care, timp de câteva săptămâni, îi văzuse să-și schimbe expunerea lungă la Brent de la WTI în convingerea că creșterea producției va continua să exercite presiuni asupra prețurilor în Statele Unite, în timp ce conflictul din Orientul Mijlociu va oferi un anumit sprijin pentru prețurile din Europa și Asia. În timp ce creșterea generală a țițeiului de la minimele de la începutul lunii decembrie a înregistrat o creștere a lungimii nete combinate în Brent și WTI cu 85%, până la 317.000 contracte, împărțirea dintre cele două s-a mutat decisiv în favoarea Brentului, care în ultima săptămână de raportare a reprezentat 72% din totalul net long.

Brent a fost, de asemenea, susținut de o creștere relativ mai rapidă a retrogradării, a spread-ului dintre contractele futures și cele amânate. Un exemplu în acest sens este spread-ul pe trei luni, în prezent între contractele futures din martie și iunie, care în Brent s-a mărit la 1,22 dolari pe baril, în timp ce spreadul similar în WTI la 0,65 pe baril, oferă doar un carry de 3,4%, o diferență care contează pentru investitori, făcând Brent mai atractiv din punct de vedere investițional.

Menținem opinia că, cu excepția cazului în care se produce o întrerupere gravă a aprovizionării în Orientul Mijlociu, atât WTI, cât și Brent vor rămâne probabil limitați în intervalul de aproximativ 75 USD la WTI și 80 USD la Brent, fără ca un singur declanșator să fie suficient de puternic pentru a schimba dinamica unei piețe care a și-a împărțit atenția între preocupările legate de creștere, nu în ultimul rând în China și SUA, precum și creșterea producției non-OPEC+, pe de o parte, și reducerile OPEC+ și riscurile geopolitice, pe de altă parte. În plus, este posibil să vedem că apetitul pentru risc scade și va evolua în concordanță cu modificările ritmului așteptat al reducerilor ratelor dobânzilor din SUA. Pe termen scurt, WTI se va confrunta cu o oarecare rezistență la 77,65 dolari, media mobilă pe 200 de zile, în creștere, în opinia noastră, fiind limitată la peste 80 de dolari pe baril.