de Ole Hansen, Director Strategie Mărfuri, Saxo Bank

Rezumat: Aurul a compensat rezistența cheie alături de scăderea burselor SUA și pare să-și depășească corelația negativă cu randamentele reale SUA și CNY.

Aurul pare să întrerupă corelația negativă cu randamentele reale în creștere ale SUA și cu yuanul chinez. Yuanul și aurul au fost de nedespărțit în ultima vreme, având parte de o scădere de la începerea războiului comercial SUA-China. Cu toate acestea, noua scădere ușoară a burselor SUA din această săptămână, combinată cu creșterea recentă a randamentelor obligațiunilor și specularea că dolarul ar putea crește până la un maxim au declanșat o nouă cerere de diversificare și protecție finală.

Corelația strânsă dintre aur și yuan a derutat piața în ultimele luni. Deși nu există o explicație clară, au apărut speculații cum că Banca Populară Chineză își dorește o monedă stabilă, dar nu față de dolar, ci față de aur. Într-adevăr, XAUCNH (off-shore), dar și XAUCNY onshore s-au tranzacționat într-o manieră foarte stabilă în ultima perioadă. Săptămâna trecută, însă, prețul a întrerupt tendința negativă din 2016 și, deși Banca Populară Chineză a făcut, fără îndoială, achiziții în această perioadă de scădere, este improbabilă apariția unei vânzări pe baza creșterii noi a aurului.

Sursa: Saxo Bank

CPI din SUA de săptămâna trecută, mai scăzut decât se estimase, a întărit credința pieței că Rezerva Federală poate că face o greșeală politică dacă nu se distanțează de această poziție „departe de a fi normală” cu privire la ratele dobânzilor. Alături de o revigorare a obligațiunilor, pe măsură ce bursele au continuat în scădere, acest discurs a ajutat la declanșarea celei mai mari redresări de o zi din iunie 2016, atunci când votul Brexit din Marea Britanie a șocat piața.

Aurul a trecut acum de primul obstacol de rezistență la 1,210$/uncie, dar, pentru ca acest lucru să fie mai mult decât o mică corecție în cadrul unei tendințe majore negative, e nevoie să treacă cel puțin de pragul de 1,238$/uncie, inversarea tendinței de 38,2% din lichidarea de anul acesta.

Sursa: Saxo Bank

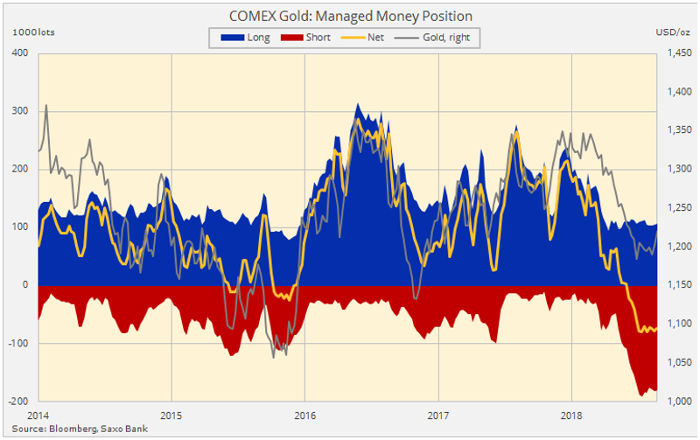

Raportul săptămânal COT (Commitments of Traders) a evidențiat continuarea (până de curând) consolidării pozițiilor short speculative deținute de fondurile de acoperire. Vârful a fost atins în urmă cu câteva săptămâni, când poziția netă short a atins un record de 77 000 loturi. Acesta a fost de trei ori mai mare decât recordul anterior al poziției scurt din decembrie 2015, care a avut loc înaintea primei creșteri a ratei dobânzii de către Fed. Dat fiind impactul perioadelor anterioare de acoperire cu poziții short, o revenire la o poziție neutră ar putea duce la creșterea prețului aurului cu 50$ până la 75$/uncie.

Depășirea pragului de 1,210$/uncie din această săptămână a dus la schimbarea perspectivei noastre pe termen scurt de la neutră la optimistă. Vizarea continuă a burselor, obligațiunilor, a creșterii slabe și a posibilității ca dolarul să-și piardă din energie ar putea duce la o redresare a metalului către 1,300$/uncie, ținta noastră de final de an. Cu toate acestea, foarte multe depind încă de sentimentul general al pieței, care a fost tulburat de creșterea ratelor și de scăderea burselor. O corecție în următoarele zile, în urma câștigurilor puternice de joi, trebuie oprită înaintea pragului de 1,210$/uncie pentru ca această perspectivă tehnică îmbunătățită să se instaureze.

În timp ce S&P 500 era în scădere cu 5,4% joia trecută și se afla în cea mai proastă săptămână a sa din martie încoace, ETF-ul VanEck Vectors Gold Miners (GDX) a crescut cu 6,5%, cea mai bună săptămână a sa din ianuarie 2017. Fondul tranzacționat la bursă urmărește performanța și investește în stocuri de materiale de toate dimensiunile peste tot pe glob. Cea mai mare alocare a sa este în America de Nord, unde Newmont Mining Corp. și Barrick Gold Corp. reprezintă aproape 20% din expunerea sa.

Sursa: Saxo Bank