de Ole Hansen, Director strategie mărfuri, Saxo Bank

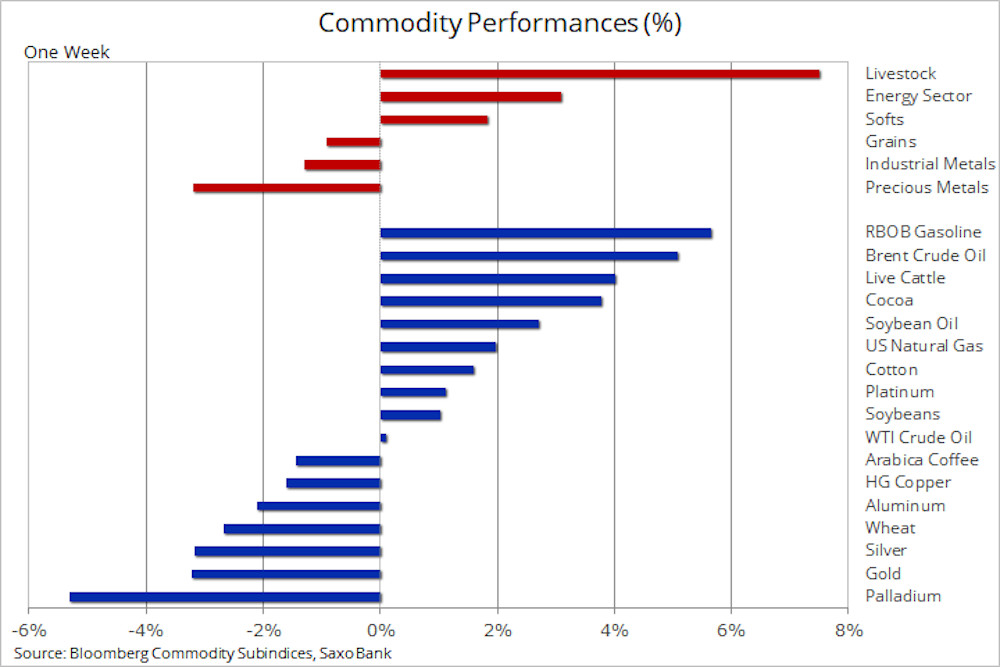

Lumea, cel puțin pe hârtie, a avut o perspectivă mai bună săptămâna trecută, cu câteva știri legate de Covid-19 care au dat un impuls redresării. Mărfurile cheie, cum ar fi țițeiul și benzina, au găsit o ofertă în urma prăbușirii recente și a haosului, în timp ce aurul, metalul considerat activ sigur, se îndrepta spre cel mai mare declin săptămânal în șapte săptămâni.

Impulsionarea schimbării sentimentului a fost prima strălucire a luminii de la capătul unui foarte lung tunel coronavirus. Aceasta, după ce mai multe țări europene au început pregătirile pentru redeschideri parțiale, având perspectiva sau speranța apariției unui nou medicament pentru tratarea Covid-19.

Aceste evoluții s-au redus, cel puțin temporar, pentru a ne concentra pe creșterea accentuată a șomajului global și pe prăbușirea încrederii consumatorilor. Acestea intensifică, de asemenea, discuția din piață legată de faptul că ar începe să apară o recuperare în formă de V, reducând astfel căderea în ceea ce a devenit cel mai grav colaps din lume de la Marea Criză Economică încoace.

Din păcate, noi credem că drumul către redresare este orice altceva decât în formă de V. Deși perspectiva tehnică pe termen scurt pentru aur s-a deteriorat, principiile fundamentale pe termen lung nu au făcut-o. Pe această bază, rămânem optimiști în ceea ce privește perspectiva pe termen mediu-lung pentru aur, dar acceptăm, de asemenea, că factorii determinanți actuali sunt la egalitate cu privire la obstacole și momente favorabile. Considerăm că evoluția prețurilor actuale și viitoare este afectată de aceste riscuri:

Evoluție pozitivă:

Acoperire împotriva monetizării centrale a pieței financiare;

Controlul curbei de randament pentru a duce randamentele reale – un factor determinant cheie pentru aur – mai jos;

Un exces al creșterii sumelor economisite la nivel global într-un moment al ratelor dobânzii foarte mici și negative;

Cererea de investiții din piețele dezvoltate compensează cererea scăzută a consumatorilor din piețele emergente (China și India);

Creșterea riscurilor geo-politice pe măsură ce începe jocul găsirii vinovatului pentru Covid-19 (China față de restul lumii).

Evoluție negativă:

Relaxarea restricțiilor și un potențial medicament pentru tratament;

Speranțele pentru recuperarea în formă de V îndepărtează Wall Street de micile afaceri independente (creșterea șomajului și prăbușirea încrederii consumatorilor);

Cererea de bijuterii în scădere în China și India;

Riscul băncilor centrale care vând aur pe măsură ce deficitele bugetare cresc și valutele scad.

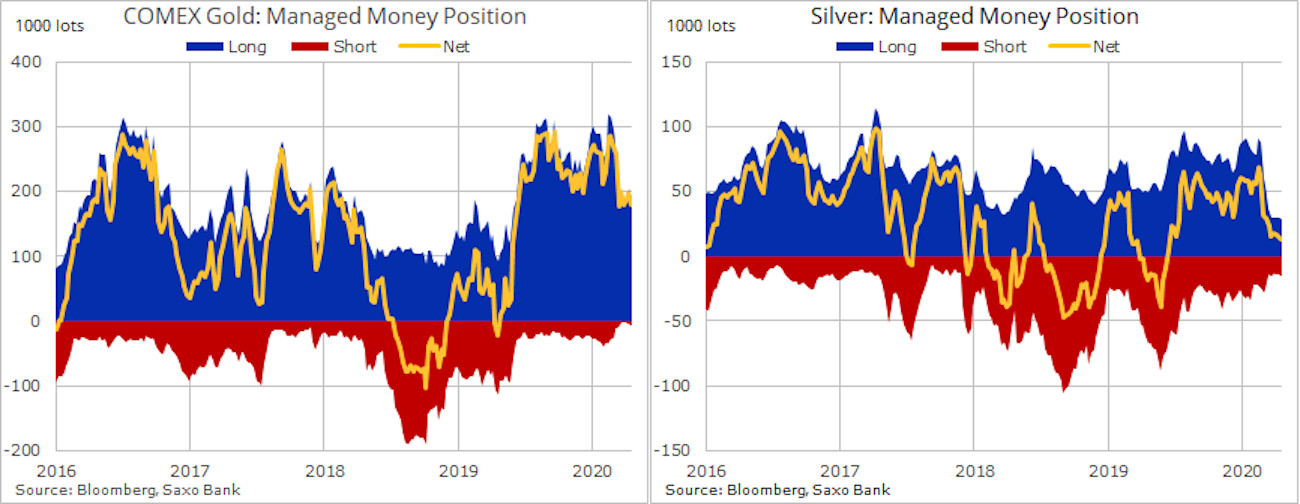

În ciuda unei cereri record de ETF-uri susținute de lingouri, aurul continuă să-și găsească rezistența înaintea pragului de 1750$/uncie. Lipsa avântului prețurilor are deja drept consecință faptul că fondurile speculative să înceapă să reducă pariurile favorabile pentru aur.

În săptămâna până pe 21 aprilie, poziția netă long deținută de către speculanți a scăzut aproape de minimul pe zece luni, după o reducere de 37% din februarie încoace. Lipsa de performanță a argintului, datorită legăturii sale industriale, a dus la un exod din partea investitorilor speculativi. În ultima săptămână de raportare până la 21 aprilie, poziția netă long a fost redusă la doar 13 500 de loturi, în scădere cu 80% față de vârful din februarie.

Raportul argintului față de aur, care rămâne blocat la un maxim pe mai multe decenii de peste 110 uncii de argint la o uncie de aur, va rămâne, cel mai probabil, blocat cu riscul pe termen scurt de a crește și mai mult. Aceasta ca răspuns la o creștere globală mai slabă, deoarece reduce cererea pentru aplicații industriale. Cu toate acestea, o nouă redresare a aurului, împreună cu mica poziție netă long menționată, ar putea oferi un anumit sprijin din partea investitorilor, care privesc faptul că este relativ ieftin ca pe un substitut al investiției în aur.

Fondurile speculative, sau CTA, după cum mai sunt numite unele, își execută deseori modelele nu pe baza principiilor fundamentale, ci mai degrabă pe semnale tehnice și bazate pe preț. Acestea tind să crească dimensiunea poziției odată ce au stabilit o poziție profitabilă (cumpărarea pe creștere în timp ce se vinde pe scădere) până când se produce o inversare a pieței. În timp ce piața aurului, în opinia noastră, nu este deloc aproape de o inversare, lipsa actuală a impulsului a determinat lichidarea pozițiilor long din acest tip de fonduri.

Având în vedere acest lucru, putem vedea că perspectivele pe termen scurt sunt puse în dificultate cu riscul unei corecții mai profunde către 1655$/uncie și poate chiar 1634$/uncie înainte ca riscurile de evoluție pozitivă menționate mai sus să înceapă să se reafirme din nou.

Sursa: Saxo Bank

Sursa: Saxo Bank

Țițeiul a petrecut săptămâna încercând să se recupereze după recentul măcel, care a împins contractul futures WTI pe luna mai, acum expirat, mult în teritoriu negativ. Pentru a evita ca acest lucru să se repete înainte de expirarea contractului pe iulie, din 19 mai, au fost introduse mai multe modificări. CME au majorat marja pentru deținerea unei poziții, plafonând, de asemenea, limitele pozițiilor deținute de ETF-urile care monitorizează contractele futures. Fondurile majore de mărfuri, cum ar fi S&P GSCI, au extins deja expunerea în curbă, în timp ce mai multe bănci și brokeri au introdus reguli în care pozițiile deținute de clienții săi în contractul din iunie pot fi doar reduse.

Cei doi factori fundamentali din spatele primului câștig săptămânal într-o lună au fost perspectiva unei îmbunătățiri a cererii, deoarece țările încep să iasă din izolare, și o grabă a producătorilor, atât OPEC+, cât și alții, să reducă producția pentru a evita închiderea forțată din lipsa facilităților de depozitare.

Dacă lumea rămâne fără facilități pentru a depozita țițeiul nedorit, producția trebuie să fie egală cu cererea. Acest lucru poate fi obținut doar printr-o reducere majoră a producției, nu neapărat de la producătorii cu costuri ridicate, ci în primul rând de la cei care nu au un cumpărător pentru petrolul lor.

Rystad Energy, cu sediul în Norvegia, în ultimul său raport, a spus că se așteaptă ca cererea să scadă cu 28 de milioane de barili pe zi în această lună; cu 21 de milioane luna viitoare; și cu 16 milioane în iunie. Goldman Sachs, într-un alt raport, spune că facilitățile de depozitare la nivel global se vor umple în luna următoare.

În timp ce prețurile obținute pentru stabilirea tranzacțiilor fizice rămân scăzute, am observat că cererea speculativă a crescut prețurile contractelor futures în această săptămână care a trecut. Saga ETF-ului USO pentru petrol, aflat sub presiune, nu s-a terminat, dar fiind obligat de către autoritățile de reglementare să extindă expunerea în afara curbei, riscul sistemic al eșecului ETF s-a relaxat.

Lipsa de performanță asociată cu această îndepărtare de cea mai volatilă lună anterioară a ajuns în sfârșit, dar, din păcate, prea târziu pentru mulți investitori novici, să înceapă să reducă cererea. Un exemplu îl constituie o platformă de tranzacționare din SUA care, în ultima lună, când ETF s-a redus la jumătate din valoare, numărul clienților care dețin poziții USO aproape a crescut cu un factor 10 înainte de a fi redus cu mai mult de o treime în doar o zi, joi.

Așa cum am menționat, țițeiul se îndrepta spre primul său câștig săptămânal într-o lună, ca răspuns la reducerile de producție anunțate de alții, nu doar de OPEC+, și în urma indiciilor că scăderea cererii din cauza coronavirusului a început să atingă limita inferioară. Rezistența la 23,5$/b pentru WTI și 28$/b pentru Brent ar putea totuși să plafoneze deocamdată evoluția pozitivă.

Perspectiva pe termen scurt rămâne dificilă pe măsură ce tancurile de depozitare continuă să se umple. Cursa pentru evitarea umplerii tancurilor și, prin urmare, riscul de închidere forțată, rămâne un risc cheie, iar piața futures ar putea risca să crească până la niveluri care încă nu sunt susținute de evoluțiile pieței de numerar.

Sursa: Saxo Bank

Sursa: Saxo Bank

Mărfuri în mișcare

Contractele futures pentru gaze naturale au crescut la 2$/MMBtu pentru prima dată din februarie, deoarece perspectiva scăderii producției de ulei de șist a ajutat la creșterea prețului. Bloomberg a raportat că producția de gaz din cele 48 de state americane a scăzut la 85.6 bcf/zi la cel mai scăzut nivel din iulie și a scăzut cu 10% față de nivelurile record înregistrate în decembrie trecut.

Benzina RBOB a ajuns la un vârf pe șase săptămâni după ce EIA a raportat o primă scădere a stocurilor în cinci săptămâni și după ce consumul american a înregistrat cel de-al treilea câștig consecutiv la 5.86 milioane barili/zi, totuși cu 35% sub media pe un an.

Cuprul de calitate superioară a fost tranzacționat în scădere în această săptămână, după ce și-a găsit din nou rezistența la 2.38$/lb, retrasarea de 618% a lichidării din februarie până în martie. Stocurile extinse, revenirea închiderii producției și riscul crescut de recesiune profundă care afectează cererea rămân cele mai importante aspecte, acestea menținând, probabil, prețurile în lateral sper în scădere în săptămânile următoare.

Prețurile animalelor, cu cele pentru porci în frunte, au crescut brusc pe măsură ce se materializează o criză a cărnii în SUA. Aceasta după șaisprezece fabrici importante de procesare a cărnii de pasăre, porc și vită s-au închis după ce au devenit focare Covid-19. Producția de carne de porc a fost cea mai afectată, aproape jumătate din toate procesările fiind în prezent deconectate. După ce a atins un minim pe 18 ani în urmă cu două săptămâni, contractele futures pentru carnea de porc au crescut de atunci cu 60%.

Cacao a continuat să dea semne de redresare după ce a depășit pragul de 2400$/MT. Riscul pentru cerere pe fondul pandemiei de Covid-19 a dus la scăderea prețurilor cu 25% înainte de stabilizare, iar acum e în creștere. În afară de perspectivele tehnice îmbunătățite, vremea rea și muncitorii în izolare, îngrijorați că ar putea lua virusul, ar putea afecta producția în Africa de Vest, regiunea unde se cultivă cel mai mult.

Sursa: Saxo Bank

Sursa: Saxo Bank