Ole Hansen

Director strategie mărfuri Saxo Bank

Rezumat: Corelația mare dintre aur și evoluțiile din domeniul randamentelor obligațiunilor americane a declanșat prima mare provocare pentru redresarea ce începuse în iunie. Deși există riscul unei corecții pe termen scurt la 1450$/uncie, menținem o perspectivă de creștere pentru aur. Mai jos vom schița motivele care stau la baza acestei opinii.

Piețele financiare globale rămân într-o stare fragilă de risc în urma anunțului de săptămâna trecută că negociatorii americani și chinezi se vor întâlni din nou la început de octombrie. În timp ce se amână în continuare luarea unei decizii și trecând de sărbătoarea Săptămânii de Aur din China, ne menținem părerea că drumul către un acord este presărat cu obstacole. Din acest motiv, septembrie ar putea sfârși prin a fi luna de calm înainte de apariția unor noi tensiuni, dat fiind că SUA crește tarifele din nou de la 1 octombrie, în timp ce cele două țări se pot chinui în continuare cu cei 20% dintr-un acord care le ține separate în acest moment.

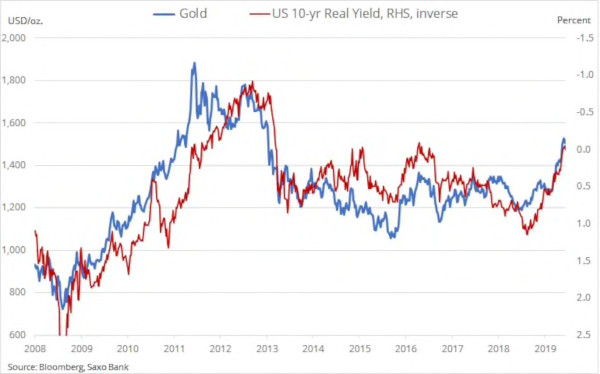

Corelația mare a aurului cu evoluțiile din domeniul randamentelor obligațiunilor SUA a declanșat prima mare provocare pentru redresarea care începuse în iunie, atunci când randamentele obligațiunilor au scăzut abrupt. Deși există riscul pe termen scurt al unei corecții la 1450$/uncie sau, în cel mai rău caz, la 1380$/uncie, ne menținem perspectiva de creștere pentru aur. Credem că acest pas în spate, oricât ar fi de dureros, este necesar pentru a aduce un suflu nou util pentru o redresare care începuse să pălească.

Piețele de creștere anterioare pentru aur, în special cea din 2000 până în 2010, au fost presărate cu corecții agresive care, în ciuda câștigurilor puternice, acea decadă a făcut ca piața să fie un mediu în care se tranzacționa cu dificultate pentru traderii tactici pe termen scurt.

Motivele pe care se bazează perspectiva noastră de creștere pentru aur și metale prețioase în general sunt:

· Rezerva Federală SUA va tăia dobânzile, cel mai probabil, aproape de zero

· Războiul comercial SUA-China crește riscurile de recesiune

· Se estimează că randamentele nominale și reale ale obligațiunilor vor rămâne scăzute și, în unele locuri, negative. Astfel se elimină costul de oportunitate asociat cu deținerea unui activ non-cupon și fără dobândă

· Cumpărarea continuă de către băncile centrale care caută să diversifice și, în cazul unora, să reducă dependența de dolar, așa-numita „de-dolarizare”.

· Cumpărarea de ETF-uri susținute de lingouri reduce disponibilitatea pe piața fizică. Deținerile totale de ETF-uri la aur de la începutul anului până acum au crescut cu 8,2 milioane de uncii. Încă mult sub cele 14,7 milioane de uncii care au fost adăugate în 2016

· E posibil ca dolarul să se afle în ultima parte a perioadei sale de creștere, existând riscul tot mai mare ca acțiunile SUA să ducă la scăderea monedei.

Graficul de mai jos arată riscul unei reveniri către 1450$/uncie, un nivel care nu ar face decât să reflecte o corecție mică în cadrul unei tendințe puternice de creștere.

Ar fi necesară o scădere puțin probabilă sub 1380$/uncie, zona de rezistență pe mai mulți ani, devenită prag de susținere, pentru ca perspectiva tehnică să revină în teritoriu negativ.

Evoluțiile din domeniul randamentelor obligațiunilor americane, mai ales cele ajustate pentru inflație, sunt în prezent una dintre sursele cheie de inspirație pentru cei care tranzacționează aur.

Randamentul real pe 10 ani a scăzut recent sub zero, dar s-a redresat peste această limită în ultima săptămână. Presiunile recesioniste, combinate cu posibilitatea unei inflații viitoare atunci când guvernele, prin cheltuirea banilor, nu primesc susținere în urma acțiunilor eșuate ale băncilor centrale, reprezintă cheia pentru o redresare continuă.

Acumularea datoriei globale a obligațiunilor cu randamente negative a devenit unul dintre cele mai importante motive pentru care investitorii din toată lumea înclină tot mai mult să adauge active alternative la un portofoliu normal de acțiuni și obligațiuni. De la un vârf de peste 17 trilioane de dolari pe 29 august, a scăzut la 15,3 trilioane de dolari, în principal datorită unei corecții a obligațiunilor europene.