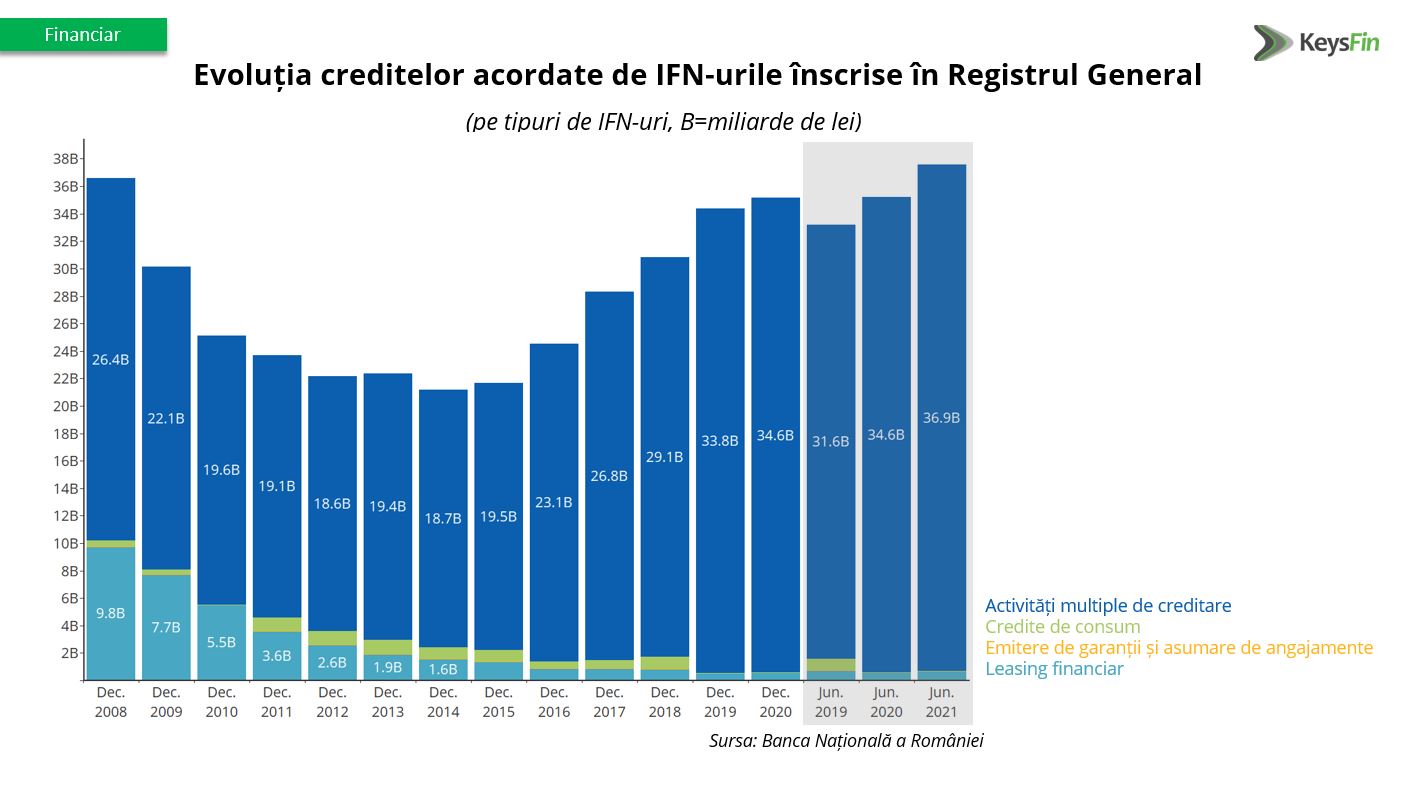

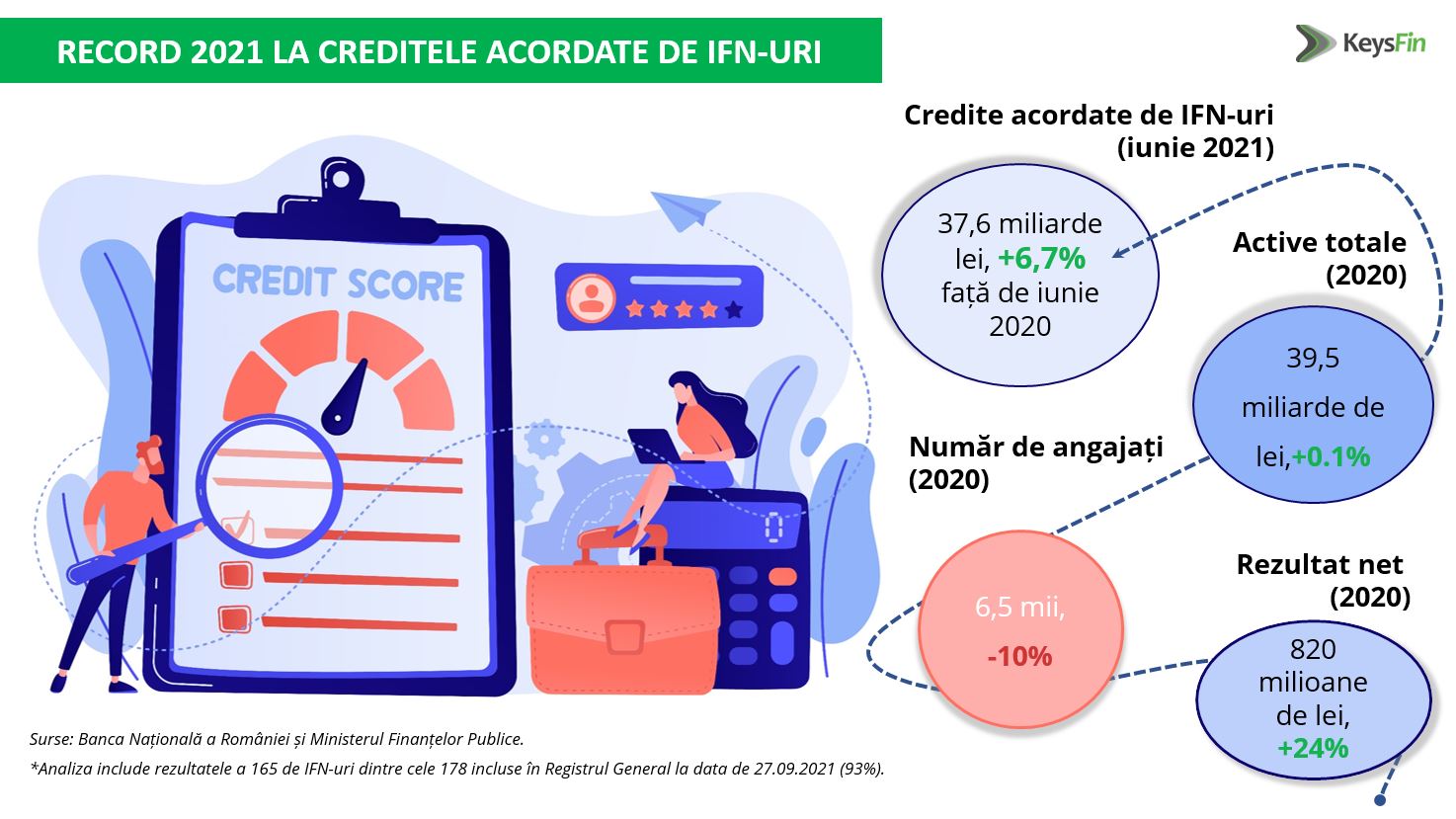

Valoarea creditelor acordate de instituțiile financiare nebancare (IFN) din România a atins nivelul record de peste 37,5 miliarde de lei la jumătatea anului 2021, după un avans de 6,7% în primele 6 luni, comparativ cu aceeași perioadă din 2020, potrivit ultimei analize KeysFin.

În anul pandemiei creditele acordate de IFN-urile înscrise în Registrul General au crescut cu 2,3% la 35,2 miliarde de lei, însă în decembrie 2020 rămâneau cu 4% sub nivelul istoric de 36,8 miliarde de lei atins în decembrie 2008.

Din punctul de vedere al ponderii din total, IFN-urile incluse în categoria Activități multiple de creditare au acordat peste 98% din totalul împrumuturilor, în timp ce instituțiile incluse în categoria Leasing financiar au creditat doar 1,8% din total, potrivit datelor Băncii Naționale a României (BNR) de la sfârșitul lui iunie 2021.

“Dacă inițial pandemia s-a tradus printr-o reticență a IFN-urilor în creditarea economiei, în baza creșterii aversiunii la risc, dar și a scăderii cererii ca urmare a incertitudinilor legate de propria poziție financiară, în toamna lui 2020 lucrurile au început să revină la normal, iar în prima jumătate a lui 2021 am atins maximul istoric pentru valoarea creditelor acordate de IFN-uri.

Cele 2 programe guvernamentale „IMM Leasing” și „IMM Factor” pot susține piața în cazul implementării, însă riscul major pe termen scurt îl reprezintă deteriorarea semnificativă a portofoliului de credite acordate de IFN-uri prin prisma accentuării vulnerabilităților companiilor și ale populației, ca urmare a impactului economic al valului 4 de COVID-19, a deprecierii monedei naționale, precum și a scumpirii creditării, materiilor prime, energiei și gazelor”, a declarat Diana Florescu, analist economic KeysFin, unul dintre cei mai importanți furnizori de soluții de business information din România.

IMM-URILE, CREDITATE DE IFN-URI

Spre deosebire de sectorul bancar, IFN-urile creditează în special companiile nefinanciare (77% versus 46% în cazul instituțiilor de credit, potrivit datelor de la sfârșitul primului trimestru din 2021).

Din punct de vedere al dimensiunii companiilor, datele BNR arată că IFN-urile locale au finanțat preponderent sectorul IMM-urilor (aproximativ 85% din valoarea creditelor acordate sectorului companiilor nefinanciare, potrivit datelor din martie 2021).

Companiile încă apelează la creditele în valută, în timp ce populația s-a reorientat în ultimii ani către împrumuturi în moneda națională, fapt ce-i supune pe cei din urmă unui risc de dobândă în creștere (82% dintre creditele IFN acordate firmelor sunt în valută, comparativ cu doar 9% în cazul populației, potrivit datelor de la sfârșitul primului semestru al anului 2021).

TOP 5 IFN-URI DIN ROMÂNIA

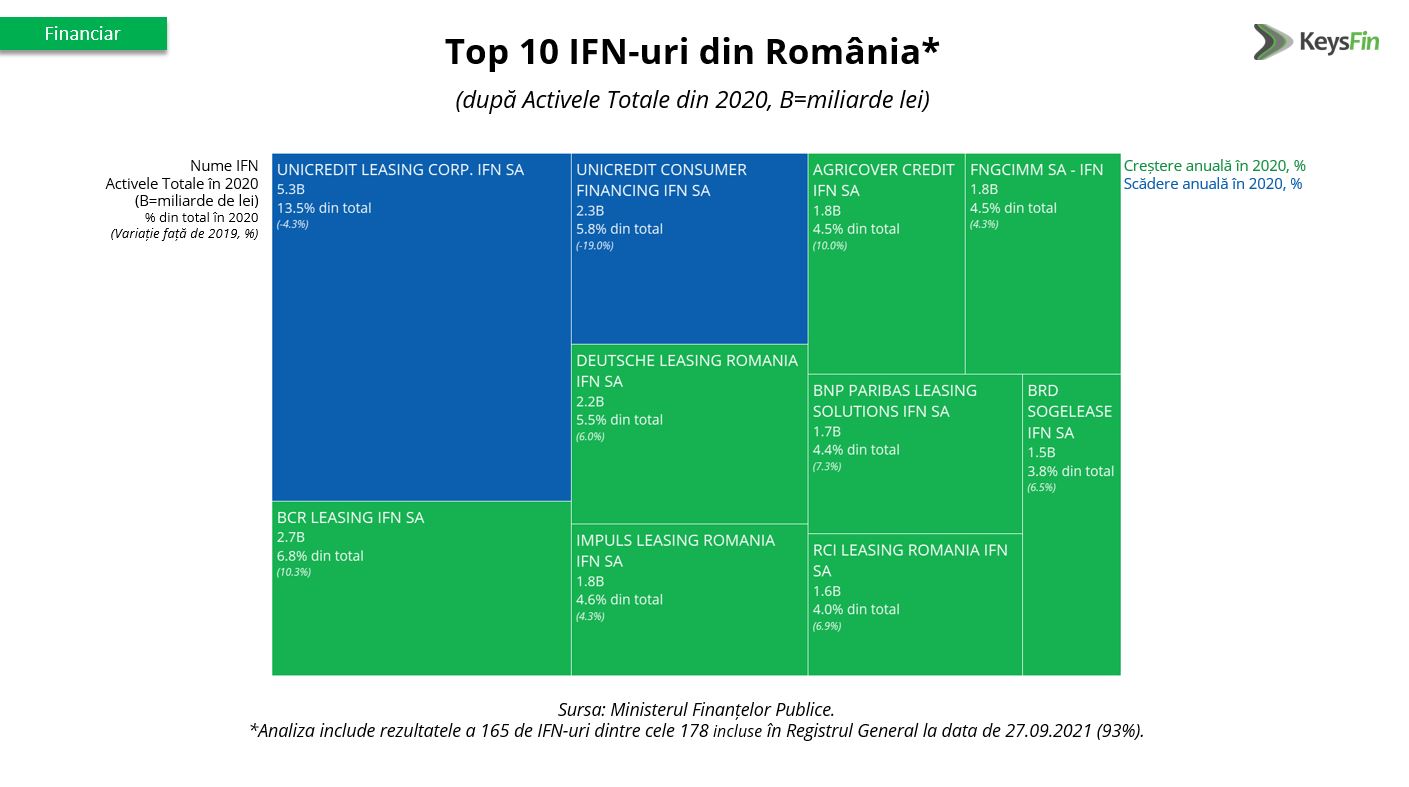

După valoarea activelor totale, UNICREDIT LEASING CORPORATION IFN SA a fost cel mai mare IFN din România, cu 5,3 miliarde de lei, reprezentând 13% din total în anul 2020.

Pe locurile următoare s-au situat: BCR LEASING IFN SA, cu active totale de 2,7 miliarde de lei (7% din total), UNICREDIT CONSUMER FINANCING IFN SA, cu active totale de 2,3 miliarde de lei (6% din total), DEUTSCHE LEASING ROMANIA IFN SA și IMPULS LEASING ROMANIA IFN SA, potrivit datelor de la Ministerul Finanțelor Publice analizate de specialiștii KeysFin.

De asemenea, în ceea ce privește Rezultatul net, UNICREDIT LEASING CORPORATION IFN SA (liderul după activele totale) a avut cel mai mare profit dintre IFN-urile locale, de aproape 121 milioane de lei și a generat 13,5% din total în 2020.

Pe locul al doilea după profitul net înregistrat în 2020 s-a situat FONDUL NAȚIONAL DE GARANTARE A CREDITELOR PENTRU ÎNTREPRINDERILE MICI ȘI MIJLOCII SA – IFN (deținut integral de statul român) cu 96,5 milioane de lei, fiind urmat de: BT LEASING TRANSILVANIA IFN SA, cu 58 milioane de lei, UNICREDIT CONSUMER FINANCING IFN SA, cu 57,9 milioane de lei și AGRICOVER CREDIT IFN SA, cu aproape 47 de milioane de lei.

Dacă am exclude din top 5 FONDUL NAȚIONAL DE GARANTARE A CREDITELOR PENTRU ÎNTREPRINDERILE MICI ȘI MIJLOCII SA – IFN, pe locul 5 în topul profitabilității s-ar regăsi ȚIRIAC LEASING IFN SA cu un profit net de 44,5 milioane de lei în anul pandemiei.

DETERIORAREA PORTOFOLIULUI DE CREDITE, PRINCIPALUL RISC

Datele BNR arată o corelație pozitivă și puternică, de cel puțin 0,7 (cu excepția absenței legăturii dintre IFN și fondurile de investiții) între activele IFN și cele ale celorlalte componente ale sistemului financiar (în special în raport cu cel bancar), fapt care se traduce printr-o probabilitate mai mare de contagiune în situația materializării unui risc de finanțare și/sau lichiditate.

Rata creditelor neperformante (întârzieri la plata ratelor mai mari de 90 de zile), înregistrată de portofoliul de credite acordate de IFN-uri companiilor a fost de 2,5%, în timp ce în cazul populației, datele BNR arată un nivel de 8,1% la sfârșitul lunii martie 2021.

În anul pandemiei, creditele restante și îndoielnice au scăzut semnificativ, cu 24% la sută, ajungând la 471,7 milioane lei. Cu toate acestea, nivelul total al provizioanelor aferente creditelor restante și îndoielnice a crescut cu 2% și a ajuns la aproape 2,4 miliarde de lei, indicând încă de sfârșitul anului trecut o deteriorare a serviciului datoriei aferent acestor credite, conform analiștilor KeysFin.

Notă: Analiza are la bază rezultatele raportate la Ministerul Finanțelor Publice de 165 de IFN-uri (93%) dintre cele 178 incluse în Registrul General al Băncii Naționale a României, la data de 27.09.2021.