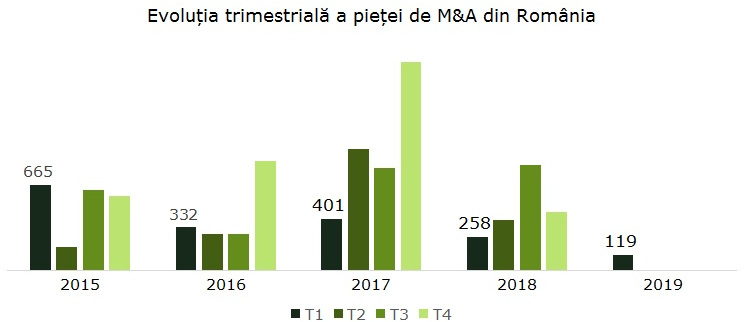

Piața de fuziuni și achiziții din România a consemnat o scădere considerabilă în primul trimestru al acestui an comparativ cu aceeași perioadă din 2018.

Potrivit estimărilor Deloitte, valoarea totală a pieței, inclusiv tranzacțiile care nu au avut o valoare comunicată, a fost între 200 și 300 de milioane de euro, în timp ce, în baza surselor publice, tranzacțiile a căror valoare a fost comunicată au totalizat 120 de milioane de euro.

„Deși cifrele sugerează o diminuare a activității, credem că, în situația particulară a acestui început de an, vorbim mai degrabă de o prelungire a proceselor aflate în desfășurare, care ne așteptăm să se concretizeze în perioada următoare. Piața oferă în continuare oportunități atât pentru consultanți, cât și pentru proprietarii interesați de vânzare. Vedem inițiative de exit ale unor proprietari de afaceri care vor să beneficieze pe această fereastră de oportunitate și care credem că se vor finaliza cu succes”, a spus Ioana Filipescu, Partener Consultanță în Fuziuni și Achiziții, Deloitte România.

Numărul de tranzacții monitorizate în primul trimestru a fost de 15, din care numai două au avut valoarea anunțată oficial. Tendința manifestată în ultimii ani de a nu face publică valoarea tranzacțiilor s-a accentuat în acest început de an. În perioada similară din 2018 au fost contabilizate în total 20 de tranzacții, dintre care șapte au avut valoare anunțată.

Tranzacțiile cu valoare semnificativă în primul trimestru au fost:

– preluarea de către fondul de investiții MAS Real Estate a unui portofoliu de nouă centre comerciale în Roman, Baia Mare, Slobozia, Focșani, Râmnicu Sărat, Târgu Secuiesc, Făgăraș, Gheorgheni, Sebeș (valoare de 113 milioane de euro);

– preluarea de către grupul Orbico, unul dintre cei mai mari distribuitori de bunuri de consum din Europa Centrală și de Est, a Interbrands Marketing & Distribution, unul dintre liderii din România în sectorul de distribuție (valoare necomunicată);

– fuziunea dintre subsidiara din Ungaria a grupului eMAG și Extreme Digital din Ungaria, în urma căreia va rezulta una dintre cele mari companii de e-commerce din Europa Centrală și de Est;

– preluarea de către compania Transcendia din SUA a Industrial Mecano Import Export, producător de sisteme și material de ambalare (valoare necomunicată);

– achiziția de către Mega Image a rețelei Zanfir din Vrancea (valoare necomunicată).

Piața de M&A din România, în T1 2019:

– valoare piață (tranzacții cu valoare comunicată): 120 de milioane de euro;

– valoare medie: 60 de milioane de euro;

– valoare piață (inclusiv tranzacții cu valoare necomunicată – estimare Deloitte): 200-300 de milioane de euro;

– număr tranzacții (inclusiv cele a căror valoare nu a fost comunicată oficial): 15.

* Notă: Graficul include tranzacțiile anunțate în perioada relevantă cu valoare declarată mai mare de 5 milioane de euro. Cifrele istorice sunt ajustate la zi cu valoarea tranzacțiilor rezultată din ultimele informații disponibile.