Ole Hansen

Director strategie mărfuri Saxo Bank

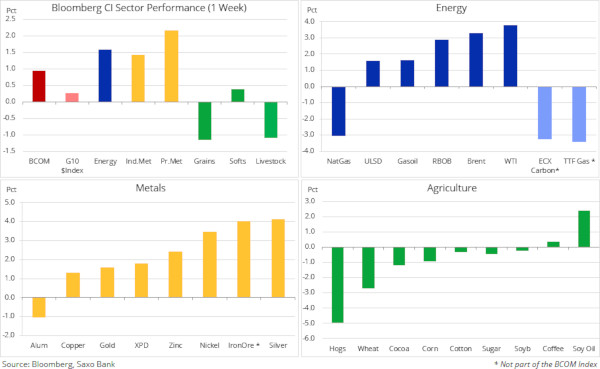

Indicele Bloomberg Commodity Index, care urmărește performanța a 22 de piețe de contracte futures în sectoarele energiei, metalelor și agriculturii, a crescut la un maxim pe ultima lună săptămâna trecută. În topul câștigurilor s-au aflat țițeiul și metalele, atât industriale, cât și prețioase. Redresarea sectorului agricol s-a oprit în urma unei runde recente de câștiguri determinate de optimismul din piață. Un semn că piața, după ce a evaluat un acord comercial SUA-China în lumina susținerii acordate cerealelor, a adoptat acum o abordare de tipul „stai să vedem” înaintea întâlnirii de luna viitoare dintre Trump și XI la reuniunea APAC din Chile.

Câștigurile pentru mărfurile dependente de creștere precum petrolul și metalele industriale au fost interesante în mod deosebit deoarece au avut loc în ciuda unor semne suplimentare ale unei economii globale în încetinire, în frunte cu Germania și Coreea de Sud. În schimb, evenimentele legate de stocuri au fost cele care au susținut piața, țițeiul reacționând la o scădere săptămânală surpriză a stocurilor SUA și la apariția semnelor de încetinire a creșterii producției de petrol de șist în SUA.

Metalele industriale au reacționat la conflictele sociale din Chile, ceea ce a redus stocurile celui mai mare producător de cupru din lume. În acest timp, nichelul era licitat pe măsură ce stocurile din depozitele aprobate LME au continuat să scadă înainte de interdicția de export a minereului de nichel din Indonezia ce va intra în vigoare la 1 ianuarie.

Metalele prețioase s-au tranzacționat în creștere, accentul fiind pe trecerea de la obligațiunile ezitante la creștere și temeri geo-politice. Redresarea de pe piața obligațiunilor ce a determinat creșterea din perioada iunie-august s-a oprit. Acest lucru este foarte evident în cazul obligațiunilor guvernamentale europene unde revolta publică împotriva randamentelor negative continuă să crească. Aurul s-a tranzacționat din nou la peste 1500$/uncie, iar argintul la peste 18$/uncie, piața concentrându-se pe scăderea datelor economice și pe perspectiva unei noi reduceri a dobânzii pe 30 octombrie.

Comportamentul de tranzacționare limitată la un interval al aurului în jurul valorii 1500$/uncie s-a prelungit în a 11-a săptămână, piața având nevoie de o scânteie pentru a-l readuce la viață. Tranzacționându-se în creștere cu 17% de la începutul anului până acum și dată fiind creșterea de 30% a ETF-ului GDX care urmărește cele mai importante exploatări miniere, este normal să apară o oarecare prudență înainte de final de an. Motorul duduind al obligațiunilor s-a oprit deocamdată, dar acesta a ajutat metalul galben, în iunie și august, să depășească pragul de 1380$/uncie și să iasă din intervalul în care se afla de mai mulți ani. Dar, în ciuda faptului că randamentele obligațiunilor s-au stabilizat în urma scăderii lor rapide, a faptului că stocurile SUA se află aproape de un maxim record și că se conturează apariția unui acord comercial, aurul a reușit să evite o corecție majoră pe măsură ce cererea de bază persistă.

În timpul unei perioade de patru săptămâni, până pe 15 octombrie, fondurile care utilizează efectul de levier au redus pariurile de creștere pentru aur cu un sfert sau 72 de milioane de uncii la 220 de milioane. Cu toate acestea, datorită faptului că au făcut acest lucru și dat fiind impactul limitat de preț al acestor reduceri, piața a devenit mai optimistă cu privire la un nou imbold către o evoluție pozitivă. Ne menținem estimarea de 1550$/uncie până la final de an cu posibilitatea unui dolar mai scăzut, a creșterii și a temerilor politice care să furnizeze susținerea necesară.

Din perspectiva graficelor, aurul rămâne în stare bună, evitând până acum chiar și o corecție minoră. În loc să provoace susținerea la nivelul 1450$/uncie, retrasarea de 38,2% a redresării din perioada iunie-septembrie, acesta încearcă acum să depășească o tendință de scădere de la maximul din septembrie.

Sursa: Saxo Bank

Sursa: Saxo Bank

Țițeiul rămâne blocat, WTI tranzacționându-se în jur de 55$/b și Brent în jur de 60$/b. Deși perspectiva pe termen scurt s-a îmbunătățit, perspectiva pe 2020 este încă dificilă, Agenția Internațională a Energiei așteptându-se ca stocurile non-Opec să depășească cererea, astfel punând presiune pe grupul Opec+ să reducă și mai mult.

Cu toate acestea, pe termen scurt piața a găsit susținere în urma unei scăderi surpriză a stocurilor americane de țiței și a estimărilor activității intense a rafinăriilor care să îndeplinească cererea tot mai mare de transport a combustibilului cu conținut scăzut de sulf înainte de intrarea în vigoare a reglementărilor IMO20 care începe anul viitor. Cererea actuală pentru țiței și scăderea ulterioară din 2020 pot fi observate în cazul țițeiului Brent unde contractele futures pentru iunie 2020 se tranzacționează cu un discount de 2,4$/b față de decembrie 2019, actuala lună de avans.

Modul de abordare al decalajului de preț mai mic dintre ofertă și cerere în 2020 va fi, cel mai probabil, un subiect important pentru piață înainte de întâlnirea grupului Opec+ de la Viena de pe 6 decembrie. Într-un moment în care creșterea globală încetinește și împreună cu ea și cererea pentru petrol, grupul se va afla în poziția de a reduce și mai mult și de a lăsa prețul să scadă și mai mult pentru a forța o încetinire accelerată a creșterii producției americane.

Sursa: Saxo Bank

Sursa: Saxo Bank

Ne menținem părerea afirmată în perspectiva pentru T4 că țițeiul Brent va rămâne, cel mai probabil, limitat la un interval în jur de 60$/b înainte de finalul anului.